出海,似乎成了眾多品牌尋求新增長的共識。

李子園牛奶官微近日發文稱,2024年9月,公司接到首份東南亞訂單,30噸甜牛奶順利完成裝載并通過海關嚴格抽檢,順利啟程運往東南亞,后續產品還將持續出口至老撾、緬甸及泰國等地。

向海外尋求新增量成為不少國貨出海的核心目的,然而對于依靠大單品甜牛奶挺過三十余年市場大浪淘沙的李子園來說,是第二曲線還是救命稻草還有待商榷。

畢竟在國內市場,李子園仍面臨著新品推出效果不佳、銷量和市場占有率不斷下滑、公司盈利能力不斷減弱、銷售費用高漲等一系列問題。那么,李子園能憑借出海化解“中年危機”嗎?

大單品戰略漸露疲態

在無糖健康產品走俏、甜味產品逐漸失寵的當下,李子園正面臨產品迭代的周期性難題。

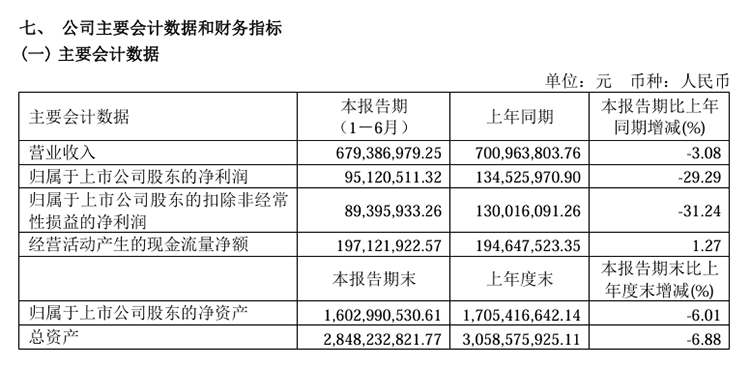

李子園(SH:605337)2024年半年報顯示,公司在上半年實現營收6.79億元,同比減少3.08%;凈利潤為9512.05萬元,同比減少29.29%。特別是在今年第二季度,李子園的營業收入為3.5億元,同比下降3%;凈利潤僅為4000萬元,同比大幅下降49.3%。

圖源:李子園財報

從整體趨勢來看,含乳飲料市場的增速正在放緩。以“常溫乳酸菌第一股”均瑤健康(605388.SH)為例,從2020年至2023年,均瑤健康的凈利潤已連續四年下滑。2024年上半年,公司營收降至7.56億元,同比下降14%,凈利潤則下降27.09%至0.35億元。

顯然,乳制品賽道的競爭已進入白熱化階段,李子園不僅要面對來自伊利、蒙牛等乳業龍頭的壓力,還要與娃哈哈AD鈣奶、伊利優酸乳、蒙牛酸酸乳、養樂多益生菌飲品等眾多對手展開角逐。

這些對手作為“國民品牌”,不僅有穩定的消費心智和客群基礎,而且它們或通過營養價值或通過豐富的口味和多樣化的包裝,不斷吸引新客。就連養樂多益生菌飲品都在健康屬性上頻頻發力,對比之下,李子園顯得有些“捉襟見肘”。

圖源:艾媒咨詢

包裝設計方面,李子園十年如一日的塑料包裝,可能更吸引那些尋找經典體驗的消費者,但對于追求現代感包裝的年輕人來說,這一設計略顯過時。口味上,李子園提供了包括經典原味、草莓味、哈密瓜味等多種選擇,然而稍微味覺靈敏一點的消費者便可嘗出其糖水本質,這在如今健康化時代顯然格格不入。

這一點從配料表便可看出:含量排名第一的是水,而生牛乳、全脂奶粉和白砂糖緊隨其后。此外,甜牛奶中含有較高的糖分以及多種食品添加劑(如單/雙甘油脂肪酸酯、卡拉膠等),營養成分表,每100ml飲料所含的蛋白質僅有1g,而國家標準規定,純牛奶產品每100ml所含蛋白質不得低于2.9g。?圖:李子園甜牛奶配料表

這也難怪消費者直言:李子園甜牛奶中沒有牛奶,只有甜。“水+奶粉+糖精”“科技感滿滿”等吐槽無疑將李子園產品質量拉到聚光燈下。

然而,存在如此大爭議的含乳飲料卻是李子園的核心業務,且始終依靠含乳飲料產品開拓市場,幾乎貫穿了公司發展的30年歷程,含乳飲料業務貢獻了公司95%以上的營收。2024年上半年,公司含乳飲料業務的營收為6.56億元,較去年同期下滑4.87%,但仍占公司總收入的97.02%。

由此可見,李子園實施的大單品戰略在當前品牌競爭白熱化和行業健康化的大趨勢下丟失了核心競爭力。

難以孵化的第二增長曲線

為了減少對大單品依賴以及發展第二增長曲線,李子園推出了多款新產品如李子園奶咖、李子園椰奶、果蔬酸奶、無乳糖燕麥奶以及零脂肪乳酸菌飲料等新品,但都沒能在市場掀起水花。截至2024年上半年,李子園其他飲料產品占李子園的營收比重均低于3%。

毫無疑問,李子園未能出現能夠與甜牛奶相媲美的爆款。這背后,反映出李子園在產品創新和市場洞察上的不足,新產品的市場接受度不高,無法有效吸引消費者,也未能形成新的增長動力。

在產品推廣上,為應對業績下滑,李子園一度寄希望于營銷,然而渠道營銷并不是萬能藥。

今年4月20日,李子園首次官宣新生代演員成毅為品牌代言人,高調包攬全國超一線城市核心機場、商圈巨屏,占據地鐵、高鐵、電梯廣告位等多個核心點位,總計覆蓋超過100個核心城市的1000個商業廣告大屏。

一系列舉措也使得銷售費用猛增。上半年財報顯示,李子園的銷售費用同比增長47.16%至1億元。

這一番高調營銷也為李子園帶來了短暫高光。僅官宣代言人后14個小時,甜牛奶拿下1500萬的線上銷量。7月8日,“李子園運氣奶”上市時,僅新品的線上日銷就迅速攬獲超500萬銷售額。

然而,這樣的熱度沒能持續下去,業績并沒有形成正向反饋。財報顯示,李子園銷售費用高漲的同時,利潤卻在暴跌。在今年第二季度,李子園的營業收入為3.5億元,同比下降3%;凈利潤僅為4000萬元,同比大幅下降49.3%。

深究原因在于產品研發力度不夠。歷史數據顯示,2017年至2020年上半年期間,李子園的研發費用占營業收入的比例始終未能突破1%,分別為0.68%、1.22%、0.97%和0.87%。2024年上半年,李子園的研發投入達到了907.87萬元,盡管較之前有所增長,但相對于其6.56億元的含乳飲料業務營收而言,這一數額仍顯得微不足道。

圖源:李子園財報

顯而易見這種“重營銷、輕研發”的策略收效甚微。長期依賴單一產品和大規模營銷活動,雖然短期內可以刺激銷量,但無法根本上解決產品競爭力不足的問題。

相比之下,養樂多以“活性乳酸菌”的賣點贏得市場認可,均瑤健康旗下的“味動力”則主打“促進胃腸健康”的概念。均瑤健康近年來不僅在原有產品線上強化健康定位,還在飲用水、益生菌等領域積極探索轉型。2024年上半年,均瑤健康子公司潤盈生物的收入同比增長89%,凈利潤同比增長166%,發貨金額相比去年同期增長75%以上。

從長期發展來看,任何企業都不能依靠單一產品策略吃遍天。李子園的困境,也是許多沉溺于舒適圈的品牌的共同困境。在快速變化的市場環境中,只有持續進行產品創新,緊跟消費者需求和市場趨勢,一次又一次跳出舒適圈,企業才能保持競爭力,實現可持續發展。

向外走,能走通嗎?

在大單品頹勢,新增長曲線難以孵化的情況下,李子園面臨業績下滑、市場份額增速下滑的當口,出海無疑是其尋求增量的突破口。

中國乳制品出口市場近年來經歷了穩步增長。值得注意的是,泰國在中國乳制品出口市場份額中排名第三,這足以表明泰國所在的東南亞市場對于中國生產的乳制品有著較高的接受度。

以霸王茶姬為例,其全球門店總數已達4500家,其中包括超過100家海外門店,特別是在東南亞市場表現優異,2023年銷售額突破100億元人民幣。海外市場的強勁表現證明了其品牌國際化戰略的成功,同時也反映出其產品在全球范圍內尤其是東南亞市場中的前景。

值得一提的是,相比于“無糖”趨勢顯著的中國市場,東南亞市場對甜味飲品的需求依然強勁,甜牛奶或許能在這一市場找到新的機遇。援引《界面新聞》此前報道,在東南亞一家餐飲設計和策劃公司工作的采訪者表示,“奶茶還要甜到喉嚨被黏住。”而更早進入東南亞市場的中國茶飲品牌已經注意到這一差異,緬甸和泰國的消費者對糖分的要求較高,因此奶茶品牌通常會提供更高甜度的產品。

然而,盡管海外有市場,但在泰國所在的東南亞市場,李子園還需要面對此前早已出海的乳制品巨頭。

目前,安慕希已在新加坡、緬甸、越南、泰國、馬來西亞和菲律賓等市場銷售,并借助規模更大的冰淇淋市場形成了協同效應,已具備一定的品牌知名度。相比之下,李子園僅依靠單一的大單品“獨闖”東南亞市場,使得其在競爭中的落敗風險相應增加。

在內部,李子園因研發投入不足而難以迅速推出符合當地市場需求的新品,失去其搶占市場的先機、削弱了其市場競爭力。

要想海外市場取得成功,首要的是產品必須具備強大的競爭力。為此,李子園在國內“重營銷,輕研發”的套路恐怕不能在海外復制,反之,李子園需要加大對研發的投入,以推出符合當地市場需求的新品,從而確保在激烈的市場競爭中保持領先地位。

例如可口可樂在全球范圍內建立了多個研發中心,通過本地研發中心的研究工作,可口可樂能夠更好地理解當地消費者的喜好,并據此開發出更加貼近市場需求的產品。在印度,可口可樂推出了名為Maaza的芒果口味飲料,迎合了當地人對芒果的喜愛。相比之下,李子園在產品研發上的投入不足導致其難以快速推出符合當地市場需求的新品,從而限制了其市場競爭力。

此外,供應鏈管理問題,如高昂的物流成本、庫存管理不善及原材料供應不穩定,會影響產品的市場響應速度和成本控制。據悉,伊利、蒙牛等乳制品巨頭早已在海外建設自己的工廠,甚至還有冰淇淋業務賦能乳飲業務。如此對比,僅有甜牛奶的李子園,出海后還將面臨更多壓力。

最后,由于對海外市場的不熟悉,相比其他品牌如蜜雪冰城建立本地化生產設施,李子園依賴當地分銷網絡,在海外尚未形成體系,可能產品售出更多依賴當地渠道商,渠道商能力并不在李子園掌控之中,這無疑又為李子園發展增加一層掣肘。

目前來看,李子園能否真正立足東南亞市場,以出海拓展品牌增量、提振業績仍待觀察。