冤家不再“路窄”,但競爭仍在持續(xù)。

近日,豐巢向港交所遞交招股書,估值約為250億元。若成功IPO,持股比例48.45%的順豐掌門人王衛(wèi),將在順豐控股、順豐房托、嘉里物流、順豐同城后掌控第五家上市公司。

作為全球范圍內(nèi)擁有最多智能快遞柜的企業(yè),豐巢在國內(nèi)的最大對手是人們熟悉的菜鳥驛站。2017年,兩家公司圍繞數(shù)據(jù)信息問題爆發(fā)沖突,結(jié)果是“二通一達”退出豐巢,轉(zhuǎn)向菜鳥懷抱,這注定了豐巢與菜鳥在業(yè)務(wù)上的針鋒相對。

5個月前,菜鳥撤回上市申請,重歸阿里懷抱。作為國內(nèi)“最后一公里”配送業(yè)務(wù)碩果僅存的兩大巨頭,豐巢與菜鳥始終在互相纏斗。

當下,兩者各有目標與隱憂,也在謀求多元化發(fā)展。如今,豐巢在沖刺上市,這也考驗著菜鳥接下來擴張和講故事的能力。

豐巢沖刺上市,賺得多虧得也多

8月30日,豐巢控股有限公司向港交所遞交招股書,謀求主板掛牌上市,保薦人為華泰國際,估值約為人民幣250億元。

招股書顯示,2021年~2023年,豐巢分別錄得營收25.26億元、28.91億元及38.12億元,分別錄得凈虧損分20.71億元、11.66億元及5.41億元。2024年1月~5月,豐巢錄得營收19.04億元,錄得凈利潤7160萬元。

換言之,豐巢營收一直在數(shù)十億級別,賺得很多,雖然虧損面在持續(xù)收窄,但近3年間仍是連續(xù)虧損的狀態(tài),直到在今年前5個月才實現(xiàn)扭虧為盈。

豐巢的商業(yè)模式為重資產(chǎn)模式,依賴于旗下智能快遞柜的布局。截至2024年5月31日,豐巢線下智能快遞柜達到330.2千組,擁有格口29.9百萬個,國內(nèi)覆蓋31個省份約209千個社區(qū),累計服務(wù)367.8百萬名消費者及3.5百萬名快遞員。

豐巢主營業(yè)務(wù)示意圖,圖/豐巢控股招股書

從主營業(yè)務(wù)上看,豐巢主要擁有三項業(yè)務(wù):快遞末端配送服務(wù)、消費者智能交付服務(wù)、增值服務(wù)及其他。

三項主營業(yè)務(wù)中,快遞末端配送服務(wù)為豐巢的核心業(yè)務(wù),在2021年~2023年分別錄得營收14.6億元、16.9億元、18.4億元,但營收占比從2021年的57.6%下滑至2023年的48.2%,比例逐漸縮小,2024年前5個月錄得營收7.77億元,營收占比僅為40.8%。

另一項快速增長的業(yè)務(wù)是消費者智能交付服務(wù)。這項業(yè)務(wù)在2021年~2023年分別錄得營收1.49億元、3.1億元、10.2億元,2024年前五個月錄得營收6.92億元,營收占比分別為5.9%、10.7%、26.8%以及36.3%。

上述主營業(yè)務(wù)的營收增長,是今年豐巢盈利能力提升的主要原因之一。2024年前5個月,豐巢消費者智能交付業(yè)務(wù)營收同比增長107.3%,較去年同期多出3.58億元。這是由于電商退換貨包裹增加,這部分退貨被豐巢稱之為“電商逆向件”。

自2019年開始,豐巢消費者智能交付業(yè)務(wù)處理的電商逆向件持續(xù)增長,截至2023年的年復(fù)合增長率達到66.5%,遠超同期全行業(yè)電商逆向件的22.7%年復(fù)合增長率。

相比2023年的毛利率10.6%,豐巢2024年前5個月毛利率躍升至26.1%。除去消費者智能交付業(yè)務(wù)快速增長,豐巢另兩項業(yè)務(wù)快遞末端配送服務(wù)、增值服務(wù)也保持增長,2024年前5個月分別同比上升10.2%及12.6%。

在招股書中,豐巢提及,盈利能力提升主因為快遞末端配送服務(wù)的盈利能力顯著增長,消費者智能交付服務(wù)及增值服務(wù)的快速增長,以及營運效率的提高。

在總體營收增長下,豐巢今年前五個月整體銷售成本并無顯著的變化。雖然消費者智能交付業(yè)務(wù)的營收增長使得銷售成本急速上升,但是快遞末端配送服務(wù)的銷售成本卻明顯降低,從而遏制了整體成本抬高。

圖片豐巢對于快遞柜折舊年限計算的說明,圖/豐巢控股招股書

一刻商業(yè)注意到,這部分成本的降低,源于豐巢智能柜的折舊年限得到重新認定——由于部分豐巢智能柜運營5年后依舊可以使用,豐巢將智能柜折舊年限由5年調(diào)整到10年,并將成本變動計入2024年后的財務(wù)報表中。

鋪滿大江南北的豐巢,上市后到底能不能持續(xù)盈利?實際上前景并不一定樂觀。

據(jù)前述分析不難看出,豐巢在今年前五個月的扭虧為盈,主要得益于消費者“退貨件”的上升以及對智能柜折舊年限的重新計算,如果該業(yè)務(wù)不能繼續(xù)維持突出增長,豐巢今年下半年毛利率大概率走低。

菜鳥驛站,與豐巢纏斗多年

菜鳥與豐巢的恩怨由來已久。

2017年6月,菜鳥網(wǎng)絡(luò)官方微博發(fā)布聲明稱,順豐暫停其物流數(shù)據(jù)接口——意味著存放在豐巢的快遞,消費者不能從菜鳥服務(wù)中查看。

隨后,順豐官方微博回應(yīng),稱菜鳥基于自身商業(yè)利益出發(fā),在2017年5月要求豐巢提供與其無關(guān)的客戶隱私數(shù)據(jù),豐巢拒絕這一要求后,菜鳥單方面切斷了豐巢信息接口。

這是兩家“快遞最后一公里”領(lǐng)域的兩家巨頭第一次“短兵相接”。這場沖突中,雙方互不相讓,彼時菜鳥已打通順豐外所有物流及快遞智能柜信息,只剩豐巢這塊“難啃的骨頭”;而對于豐巢來說,將數(shù)據(jù)拱手相讓無疑是助長直接競爭對手的實力,同樣不能接受。

這場紛爭最終經(jīng)由國家郵政局調(diào)停作罷,但菜鳥很快展開反擊,迫使與豐巢、菜鳥都關(guān)系匪淺的股東“通達系”站隊。

2016年菜鳥第一輪增資中,圓通、中通即成為股東。2017年底,菜鳥第二輪增資中,韻達、申通加入股東行列。隨后的2018年6月,曾參與共同成立豐巢的中通、申通、韻達轉(zhuǎn)讓豐巢全部股份,從此豐巢主要掌控權(quán)歸于順豐。

菜鳥與豐巢的明爭暗斗從此展開,但由于雙方商業(yè)模式不同,業(yè)務(wù)形式也有所區(qū)別,最終演變成難分難解的纏斗——菜鳥嘗試推出快遞智能柜,但并未擊敗對手;豐巢缺少電商支撐,也不能取代菜鳥。

2020年,豐巢收購中郵速遞易,徹底成為快遞智能柜領(lǐng)域龍頭,卻無法撼動以快遞驛站形式存在的菜鳥。

菜鳥使用輕資產(chǎn)的加盟制,擴張迅速,旗下菜鳥驛站超18萬個,背靠阿里淘寶這棵大樹的穩(wěn)定商流,形成龐大的菜鳥網(wǎng)絡(luò),能夠處理大量電商包裹。相比之下,重資產(chǎn)的豐巢擴張更慢,需要不斷募資砸錢才能部署更多快遞柜,成本也顯得更高。

豐巢模式擁有高效的運營效率,業(yè)務(wù)場景清晰,便于管理,較少產(chǎn)生類似菜鳥驛站不規(guī)范的負面輿論。省去大量人工成本的同時,不用經(jīng)過加盟商的中間環(huán)節(jié),豐巢對快遞存放成本的把控更深入,利潤空間更大。

體現(xiàn)在數(shù)據(jù)上,兩者差異相對明顯。

按照菜鳥招股書中的菜鳥驛站日均包裹處理量8000萬計算,菜鳥驛站2023年總包裹處理量超290億件;按照豐巢招股書快遞末端配送、消費者智能交付兩項業(yè)務(wù)公布的數(shù)據(jù),豐巢2023年總包裹處理量近67億件。

盡管包裹處理量差距很大,在末端物流解決方案行業(yè)上,2023年豐巢卻以29億元營收超過菜鳥2023財年(2022年3月~2023年3月)的19億元。據(jù)灼識咨詢數(shù)據(jù),2023年豐巢行業(yè)市占率為6.1%,菜鳥市占率為4%。

顯然,兩方的尚且難分勝負,纏斗仍將繼續(xù)。

只有快遞還不夠,都要講講新故事

上市與不上市的抉擇間,昔日對手面對困境,走向不同的路。

今年3月1日,《快遞市場管理辦法》正式實施,提出“未經(jīng)用戶同意擅自使用智能快件箱、快遞服務(wù)站等方式投遞快件的,如果情節(jié)嚴重,將處以1萬~3萬元罰款”,迫使末端物流解決方案提供商們不得不放慢腳步。

“物流最后一公里”的問題如何解決,恐怕仍將在未來產(chǎn)生新的變數(shù)。截至目前,菜鳥驛站經(jīng)營不規(guī)范、豐巢快遞柜收取保管費等議題都曾在社交媒體平臺上引發(fā)爭議,歸根結(jié)底,消費者對于菜鳥、豐巢的解決辦法都存在疑慮。

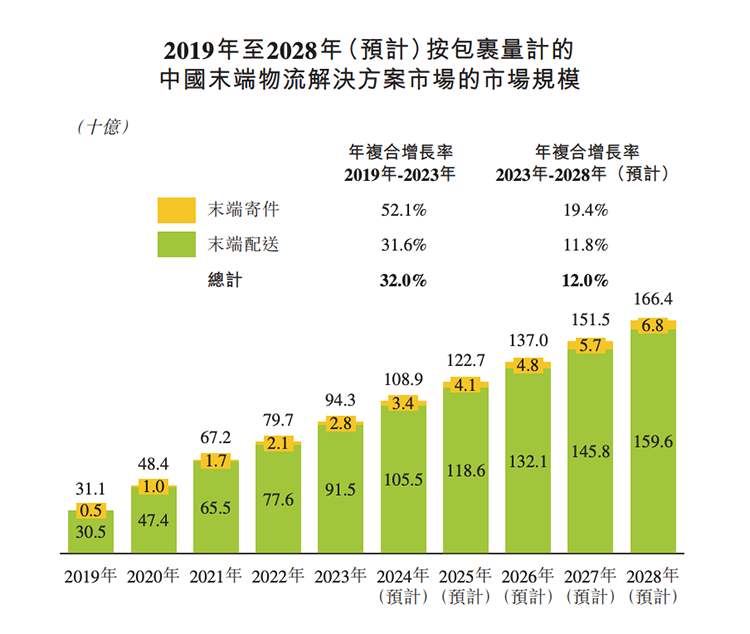

據(jù)灼識咨詢數(shù)據(jù),2023年中國末端物流解決方案市場規(guī)模按包裹量計算達到943億件,2019~2023年,年復(fù)合增長率為32%。但按收入計算,國內(nèi)五大末端物流解決方案供應(yīng)商占總體份額合計為14.6%。

末端物流解決方案市場規(guī)模,圖/豐巢控股招股書

換言之,這片市場雖然規(guī)模巨大,卻遠未成熟,難以捧出真正的龍頭公司。僅靠最后一公里的快遞費,菜鳥與豐巢目前都難以實現(xiàn)“暴富”,需要更多元的發(fā)展以求得穩(wěn)定與空間。

對于菜鳥撤回上市,阿里集團董事會主席蔡崇信指出兩項原因:首先,基于菜鳥在阿里的戰(zhàn)略角色和未來規(guī)劃,菜鳥要與核心業(yè)務(wù)電商深度融合;其次,當前市場條件下,菜鳥的戰(zhàn)略價值難以在IPO中得到體現(xiàn)。

在菜鳥2023財年報表中,菜鳥總營收錄得778億元,其中國際物流、國內(nèi)物流分別以368.5億元、359.6億元營收占據(jù)第一大業(yè)務(wù)、第二大業(yè)務(wù)的位置,而包含菜鳥驛站在內(nèi)的“科技及其他服務(wù)“業(yè)務(wù)營收為49.8億元,營收占比為6.4%。

截至2023年6月,菜鳥在全球范圍內(nèi)擁有1100多個倉庫、380多個分揀中心,全球網(wǎng)絡(luò)落地200多個國家及地區(qū)。

不難看出,菜鳥實則以全球化物流企業(yè)的定位謀求上市。而在收到撤回指令后,菜鳥的首要目標已經(jīng)從完成上市盈利,轉(zhuǎn)變?yōu)檠a全阿里物流快遞網(wǎng)絡(luò)的不足。2023年6月28日,菜鳥推出自營的菜鳥速遞,正式入局國內(nèi)快遞競爭,同樣符合阿里電商帝國整體發(fā)展的指向。

8月15日,阿里公布2025財年一季度業(yè)績,其中菜鳥營收同比增長16%,錄得營收人民幣268.11億元,業(yè)績增長主要來自跨境物流履約服務(wù)帶來的收入增長和運營效率提升。但與此同時,菜鳥背后“通達系”股東眼看公司上市希望落空,未來與自家快遞業(yè)務(wù)展開競爭,恐怕未來將有利益糾葛浮出水面。

另外一方面,對于豐巢來說,局限于末端物流場景也并非上策。

通過前述的增值服務(wù),豐巢選擇以快遞柜為基點,一舉打入物品寄存、線下廣告、衣物洗護、上門服務(wù)等多個領(lǐng)域。在招股書中,豐巢提及:“2023年,上述衍生業(yè)務(wù)市場超千億規(guī)模,增長潛力巨大”,憑借不同于傳統(tǒng)服務(wù)商的獨特價值,成為服務(wù)提供商的第二增長曲線。

2021年~2023年以及2024年前5個月,豐巢增值服務(wù)營收分別為9.22億元、8.96億元、9.56億元和4.35億元,營收占比分別達到36.5%、31%、25%及22.9%。看得出來,該業(yè)務(wù)雖然一直保持不錯的營收,增長速度卻并不快。

一方潛心布局物流建設(shè),一方積極開拓新場景,均有問題待解,菜鳥與豐巢各自有發(fā)展方向,但競爭也將持續(xù)進行下去。

(題圖來源于豐巢官網(wǎng)。)