“我們的伙伴知道什么是真誠,什么是虛偽。”星巴克創始人霍華德·舒爾茨在《將心注入》書中這樣寫道。伙伴,就是星巴克的員工。

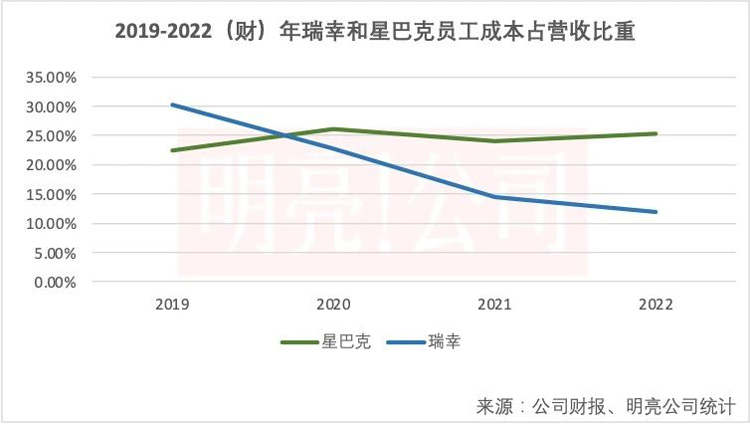

“明亮公司”統計發現,在過去的5年之中,星巴克對于伙伴的“投入”呈上升趨勢,員工工資福利的成本在最新一個財季已經占凈收入超1/4,2018年這數字剛剛超過1/5;而瑞幸的這一數字在2022年報中的數據比1/10略多。

不久前,星巴克(SBUX.US)和瑞幸咖啡(LKNCY.US)公布了最新一個財季的財務數據,星巴克員FY23Q1工福利和工資占營收比重依然在25%之上,和2022財年末相比略微降低,但同比FY22Q1的員工福利和工資成本已下降8.96%;瑞幸沒有在季報中具體給出關于員工成本的數據。

從長期的供給來看,招聘、管理和團結員工一直是餐飲品牌構建長期競爭力的關鍵,但對于年輕的一線員工,如何構建“意義”或許對于咖啡品牌也應納入長期考量。

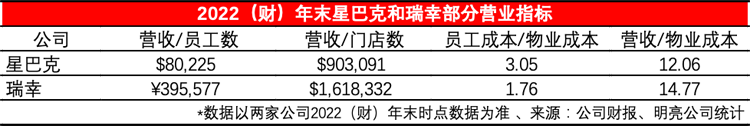

成本結構:星巴克營收的1/4花在了員工上,瑞幸約1/10

實際上,“明亮公司”發現,近幾個財年,星巴克員工工資和福利的成本增速一直高于營業收入的增速。2018年-2022年,員工薪資和福利(Wagesandbenefits)在星巴克凈收入(NetRevenue)的比例一直在增高:2018-2022年這一比例分別為:21.52%、22.41%、26.07%、24.05%、25.29%。而截至23Q2,員工薪資和福利占比為25.18%,較財年數據略有降低。

把時間拉長到10年來看星巴克的成本結構變化,在2019財年調整成本類目(此前星巴克將門店租金計算在銷售成本之中)之前,星巴克的門店運營成本幾乎保持在一個穩定的區間——通常是在30%左右。但在近5個財年(2018-2022)的10-k,星巴克不止一次提到人力成本上漲給其帶來的壓力。

換言之,疫情出現以來,星巴克營收中有1/4的成本花在了員工上。

相比之下瑞幸2022年,員工的工資(Payroll)占營收的比重,只有11.93%,且這一比例在過去幾個年度中不斷降低,2019年-2021年,員工工資占比分別為30.2%、22.76%和14.4%。

瑞幸員工成本在營收中的比例不斷降低,一方面反映出瑞幸門店出杯和單店營收的增長,另一方面也體現出其數字化平臺的前期固定投入正在不斷被“攤平”,邊際成本不斷降低。

通常數字化和研發團隊的投入會反映在G&;A費用(一般與行政費用)中,瑞幸23Q1的數據顯示G&;A費用占公司營收比例在持續下降、已經降至8.13%,而2019-2022年這一比例分別為35.45%、24.43%、15.94%、10.98%。而星巴克則在過去3個財年保持穩定,在6%-7%之間,FY23Q2,這一比例為6.89%,低于瑞幸。

不過,從全球視角來看,星巴克面臨的員工問題更為復雜。在過去的兩年時間內,星巴克員工主動要求成立工會的比例正在增加,原因包括勞工福利、工作環境等多種原因。尤其是在北美——2022財年披露的員工占全球員工總數比例為64%,其中95%以上都是在門店的員工——疫情影響與通貨膨脹的沖擊讓普通人的生存壓力陡增,這一定程度上也激化了基層員工和公司之間的矛盾。

“明亮公司”在過去三年的財報中發現,星巴克一直在提的幾個關鍵詞:增加客戶體驗、投資員工、數字化轉型等等,特別是在2021年,關于員工福利和數字化在財報中提及的次數增多,這背后是員工們的主動爭取,尋求建立工會、罷工等等。

但這一問題基本上在國內市場不存在,除了在小紅書等社交媒體上看到類似“工資低”的“抱怨”之外,暫時并無系統性員工成本提升的趨勢。更大的挑戰來自于咖啡品牌給出更高薪水來吸引咖啡師,比如“明亮公司”此前就提及,星巴克的一名咖啡師在上海月薪約為4000-5000元人民幣,但Manner等新品牌能給出7000-8000元的月薪。

員工成本占比高,門店的租金卻基本保持穩定,這或許也證明了公司在咖啡門店的“店型”上沒有太大變化。

物業成本(OccupancyCost)方面,星巴克最新季報顯示占營收比例7.9%,2018-2022年分別為9.10%、9.10%、10.2%、8.8%。瑞幸則一直呈下降趨勢,2019-2022年分別為17.38%、16.00%、8.51%、6.77%,可見,瑞幸租金的效率也在不斷提升。

如果按照具體的比例來看,星巴克1元房租大概對應3.19元的工資,但瑞幸1元房租大概只對應1.76元的工資。

這種差別在G&;A比率上反了過來:瑞幸大概1元房租對應1.62元的G&;A,而星巴克是0.76——由于G&;A中有相當比例的研發(人員)費用,這或許可以被理解為,星巴克的門店的“數字化含量”不及瑞幸,這可能也是星巴克在財報電話會議中反復強調“數字化”的一個原因。

咖啡品牌的一線員工應是“更像人”還是“更像機器”?至少從目前的數字來看,星巴克的模式更像是機器服務于員工,而瑞幸是員工服務于機器(系統)。如果站在供給的視角來看,未來的咖啡師更希望為人還是問機器打工?

但需要先看看,誰的效率更高?

員工效率:星巴克一個員工創造約50萬營收,瑞幸大概40萬

“明亮公司”統計,瑞幸全球員工數去年底為33604名,星巴克約為40.2萬名,其中包括兼職員工。

如果以同期的店數來看,兩家公司在門店員工數上的配置也有著非常大的差異,星巴克1家門店對應11.26名員工,而瑞幸1家門店僅對應4.09名員工,星巴克單店員工數這樣看是瑞幸的3倍。

此前,國內檸檬茶品牌“檸季”創始合伙人汪潔對“明亮公司”稱,“檸季門店面積以20-30平米的小店居多,往往3-4個人就可以運轉,業務主要是外帶和外賣”,這一數字和瑞幸一家門店對應的員工數量接近。

店效(財年末營收/門店數量)方面,瑞幸單店2022(財)年末對應的營收(不考慮店開業時間和零售門店營收占比)為161.8萬美元,而星巴克為90.3萬美元(約合594萬元)、約為瑞幸對應值的3.7倍——這比單店員工數量的差異(3倍)要大,或許可以粗略理解為,現階段從全球公司來看,瑞幸用同樣的員工數量,可能無法創造出與星巴克同樣的營業收入。況且,同樣的員工可能意味著3倍于星巴克的門店數量。

從人效的角度來看,瑞幸的財年末“收入人效”(營收/員工數)低于星巴克,2022年末數字,瑞幸1名員工產生39.6萬元收入,星巴克22財年末的數字約為8.02萬美元,約合人民幣53萬元。但瑞幸2019年-2022年在收入人效上的增速遠高于星巴克,后者在同階段基本保持穩定。

目前來看,這種差異來自多個方面,包括美國市場和中國市場員工成本的差異、門店員工數量、客單價和定位、公司所處發展階段等等。

但更大的區別在于,星巴克的人效,建立在其目前體量之下較高的產品定價(1杯星巴克價格幾乎是瑞幸兩倍),最新季度財報顯示,星巴克的毛利率為67.81%,而瑞幸的毛利率為60.5%。

瑞幸如果考慮要帶來更多利潤,需要提高毛利率,或者在同成本下,提高單位員工的產出,但每個人的工作“產能”是有“天花板”,如果想要在不占用單位員工產出的情況下提高營收(人效/店效)且不提高咖啡產品的定價,將咖啡和自制包裝產品零售結合是可能的解決方案,瑞幸看起來更像是一個DTC品牌。

從估值的角度來看,目前資本市場給到星巴克、沃爾瑪和Costco的PE倍數差別不大,均在30-40倍左右,但是瑞幸的PE在70倍以上,這可能來自于對其增速的期待。

總結來看,星巴克接近餐飲、注重服務和體驗,瑞幸則更接近零售,而在這兩種商業形態中,“人”價值并不相同。

不過,從“體驗”的角度來看,星巴克在近幾年不斷提倡的“提升門店體驗”,至少通過對員工的投入(在報告里他們用投資一次),是與其對應的。

瑞幸2022年員工數比2021年增加了約25%,低于營收增速。

一種解釋是,瑞幸的效率模型來自于其強大的數字化平臺和運營能力,能夠支撐單一門店人效和營收的增長。還有一種解釋就是,瑞幸實際上的增長是通過開更多門店實現,盡管在2023Q1財務數據顯示,中特別提及了同店增長的情況,但快速擴張門店對于其增速功不可沒。

不過,相比于“產業鏈垂直整合”,在全球化擴張的星巴克,其人力成本這一點卻并非其能掌控,對比制造業,人力成本的降低通常把制造挪到一個人力成本更低的國家。

可是,這對于餐飲或服務業來說并不適用,消費和生產(制作咖啡)幾乎是同時發生的,而且員工工資的保準,基本是圍繞當地的法律法規(比如最低工資標準)在執行,但法律法規又很大程度上受到當地政治和社會環境的影響。

換言之,在一個宏觀通脹壓力加大的背景下,無論是人還是企業,很難獨善其身。不只是星巴克,對于任何連鎖餐飲企業來說這都是需要考慮的問題。而人是其中最重要的一環。

控制論的奠基人之一諾伯特·維納在他的著作《人有人的用處中》之中,對信息和人之間的關系做了描述,但超越信息和人,作者寫到:“當個體人被用作基本成員來編織成一個社會時,如果他們不能恰如其分地作為負著責任的人,而只是作為齒輪、杠桿和連桿的話,那即使他們的原料是血是肉,實際上和金屬并無什么區別。”

1952年,這本書出版時,西方世界正在一片蕭條中等待重建。