春節旺季已經過去很久,豬肉的價格卻沒有停止走強,全國均價逐月走高。

6月3日的數據,全國主要產銷區外三元生豬平均價格已達到18.22元/kg,而兩個星期前這個價格是15.73元/kg,更早之前的一月上旬這個價格才只有13.43元/kg。

生豬期*和現貨隨之走強,資本市場也開始對豬肉股抱有期望,近三個月神農集團漲幅超54%、東瑞股份漲幅超38%,牧原股份漲幅超37%,其他養豬企業也紛紛發布利好消息。

豬肉價格回暖,行業從普遍虧損重新回到盈利區間,在上一輪寒冬中活下來的養豬企業們終于等來了一縷曙光。豬周期終于走到拐點,樂觀情緒開始被逐漸調動起來了。

更重要的是,這些幸存者將會更了解豬周期的力量,更科學的看待規模、價格與盈利之間的關系,最后去共同追求一個更長時間、更平穩的新周期。

緊縮

豬肉供應逐步進入合理區間。

豬肉作為中國人餐桌上最重要的一種肉類,需求端相對穩定,其價格主要受供應端的影響。本輪豬肉價格上漲的底層邏輯,就是2023年產能去化后的供應缺口導致供需平衡變化。

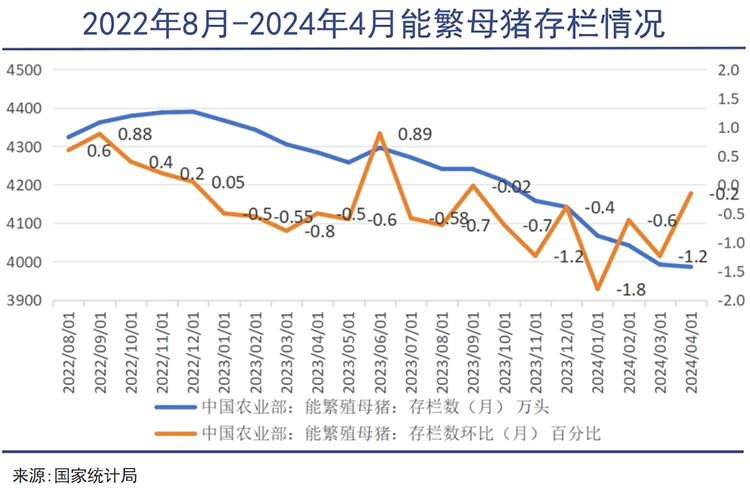

從2023年下半年開始,大部分養豬企業的生產現金流和信心都搖搖欲墜。加上冬季疫情影響,紛紛加快了能繁母豬的淘汰速率。

而能繁母豬的存欄量對應著10個月之后肉豬的供應量。2023年7月加速減少的能繁母豬,導致2024年5月商品豬的供應開始有明顯減少,產能去化下的效果開始在市場上顯現。

國家統計局數據顯示,4月全國能繁母豬存欄3986萬頭,已連續10個月回調,能繁母豬存欄相比22年高點已去化9.20%,相比21年高點已去化 12.66%,可以說供應已經偏緊。

另一個明顯的信號就是二次育肥和存欄惜售的情況也在增加。像2022年豬肉價格達到高點時,就有養豬企業為了追求更高的經濟效益,把市場上的標準豬買回來二次育肥,減少了市場供應,也助推了豬價持續上漲。

這一輪的豬肉價格走高疊加飼料價格相對較低,也再次重復了這個路子。正信*貨做了一個3月份以來銷售二次育肥的車輛統計,發現從5月中旬以來二次育肥可謂十分積極。

考慮到這波二育進場的成本,只要豬肉現貨價格能維持在16元/kg之上,那么這批二育都能有利可圖,而市場上的標準豬供應量也會相應減少。同樣,那些手上有豬的養殖單位也會為了追求利益最大化,選擇壓欄惜售行為。

尤其是有的養殖單位受冬季疫情的影響,本身就存在6-7月份出欄量會斷檔的問題,此時減少銷售量以調節之后的出欄節奏也合情合理。

這里的風險在于,當壓欄和二育量處于高點且對未來的預期轉弱之后,大體重豬往往會集中出欄沖擊市場,導致豬價快速下跌。這一點在2021年前三季度及2022 年年末至2023年年初的豬價下跌中均有所體現。

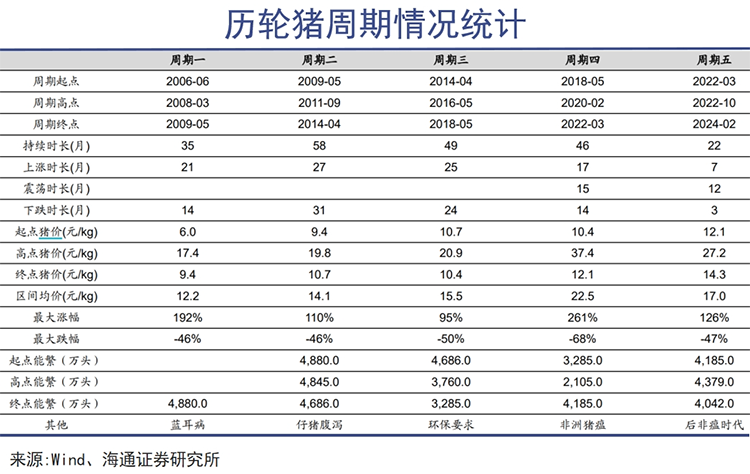

回顧歷輪豬周期的情況,可以發現豬價的同比變化是由能繁母豬數量主導,生產的規律性變化則在很大程度上解釋了豬價的走勢。

豬價往往4月見底,5-8 月上漲,9-11月小幅下跌,12月及次年1月再度漲至高點,2-4月下跌。只是上一輪豬周期中(2018-2022),豬肉價格變化幅度遠超前幾輪,最大漲幅高達261%,最大跌幅高達68%。

新的周期拐點將至,不同的是,這一次行業已經度過了企業大舉擴張產能加各路資本進軍養豬界的時候,取而代之的是行業自發性的縮表,眼睛不再盯著產能、規模而是利潤。

畢竟像2023年那樣全年生豬均處于供過于求的狀態、豬肉價格徘徊在13元/kg左右的生死線上、前十大養豬企業的主營業務均面臨大額虧損的慘狀,沒有人愿意再看到。

自救

養殖企業降本增效保盈利。

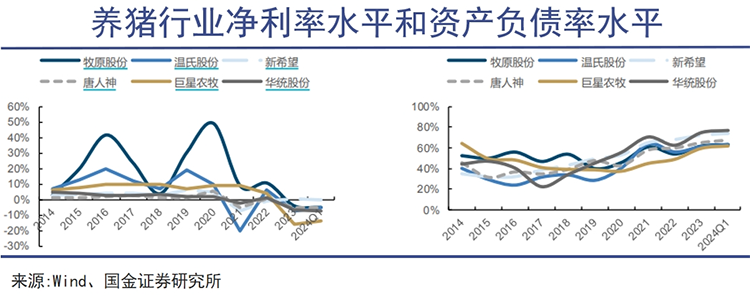

過去幾年,養殖企業曾一度迷戀“量價齊升”的敘事邏輯,在豬肉價格高漲的時候進行了激進的擴張策略,導致行業資產負債率顯著提高。

從2019到2023年,A股10家大型養豬企業的平均資產負債率從40%上升到60.2%,財務負擔最重的企業資產負債率甚至逼近90%,對抗風險的能力變得極弱,結果正邦、天邦、傲農等知名豬企紛紛被ST,還有許多養豬戶倒在了行業寒冬里。

降本增效、科學創新成為上一輪豬周期幸存者如今敘事的重點。當市價悄悄越過15元/kg的盈虧生命線,牧原股份、溫氏股份、神農集團等豬企宣布,生豬養殖完全已經降至14元/kg左右,給行業盈利增加了新的想象空間。

牧原股份在2024Q1實現營收262.72億,同比增長8.57%,盡管凈利潤仍有虧損,但營收回正已經是在向外界傳遞積極的信號。在成本控制方面,走自繁自養一體化模式的牧原股份則交出了一份更為優秀的答卷。

牧原股份在生豬健康管理、疫病凈化等方面持續取得進展,養殖生產成績持續改善,2023年全年的平均商品豬完全成本在15元/kg左右,生豬養殖平均全程成活率為85%,日增重在800g左右,處于行業領先水平。

在規模化養殖中,成本控制能力會顯著的反映在養豬企業的現金流上,24Q1牧原股份實現經營性現金凈流入50.7億元,同比大增231.48%。隨著現金流不斷改善,公司也將有望逐步優化負債結構。

溫氏股份過去的幾年受外購高價仔豬、產能利用率偏低等因素影響,養殖成本出現較大幅度的上升。如今隨著種豬體系修復、飼養量回升、疫病管理能力增強和養殖流程優化,公司養殖成本趨勢性下降,目前已重回行業第一梯隊。

由于豬肉在區域之間存在一定的價差,廣東起家的溫氏股份還具備一定的養殖布局優勢。公司銷售價格高于產能主要分布在北方的養殖企業,2021-2024前四個月的銷售均價高于牧原股份0.87元/公斤,高豬價下公司有望充分受益。

大部分養豬企業還在追趕降本的路上,例如新希望就透露,4月公司育肥全成本為14.7元/公斤,預計到年底還有0.5元/公斤下降空間,并且把今年的主營路線定調為抓“飼料+養豬”,保持出欄量穩定,少虧損,多賺錢。

為進一步輕裝上陣聚焦核心主業,新希望擬引入中牧集團通過現金收購方式取得公司旗下禽產業鏈運營主體中新食品51%的股權。此次股權轉讓產生的投資收益近53億元,可以帶動公司2023年歸母凈利潤實現扭虧為盈。

對于豬周期,新希望等企業也有了更深刻的認知,那就是不要去賭周期,更不要去賭價格,“像過去大起大落的周期不會再有”。

展望

市場情緒在謹慎中樂觀。

所謂豬周期,一直都是個“肉價高—母豬存欄量大增—生豬供應增加—肉價下跌—大量淘汰母豬—生豬供應減少—肉價上漲”的循環,但并不代表每一輪豬周期都會表現相同、重蹈覆轍。

我國的豬周期一輪通常是四年左右,但是參考發達國家養殖標準化、工業化后能拉長周期時間的例子,我國的豬周期也有望在大型養豬企業的努力下拉長,讓整個行業可以度過一段更長久、更安穩的時期。

隨著養殖企業行為趨于理性,豬肉價格的變化大概也不會如上一輪周期中那般劇烈。市場普遍認為豬價不會回到2022年的歷史高位,20元/kg的豬價何時會出現、又能維持多長時間,是企業和投資者都需要謹慎思考的一個問題。

畢竟目前的豬價上漲主要是靠供應端在驅動,不排除短期內見頂的可能性,真正走強還需要未來三、四季度需求端起量配合。生豬*貨的走勢震蕩,也反映了市場情緒的謹慎樂觀。

期*的作用更多還是體現在套期保值上面,比如前文提到的二次育肥者就可以利用LH2407合約鎖定利潤,來增強自己進場的信心。“期*+保險”的模式則可以為眾多中小企業和養殖戶提供保障。

養殖戶向保險公司購買政策性生豬目標價格保險,由保險公司對生豬價格進行“兜底”;保險公司為了分散自身承擔的價格波動風險,向期*公司買入場外期權進行再保險,形成風險分散的閉環;政府則提供政策引導和財政補貼,支持“保險+期*”模式的試點和落地。

這種模式形成了保險公司、期*公司和養殖戶之間的共贏局面,減少豬肉價格波動帶來的影響,穩定養殖戶的收入預期,從而穩定養殖規模與生豬供應,同樣體現了政策和行業創新的力量。

可能會有人擔心自己作為消費者的權益在這一輪的豬周期中得不到保障,再現2020年時“吃不起豬肉”的窘迫。目前牛肉和進口豬肉的價格都并不是很高,與這些替代品的價差是能對豬肉價格起到一定限制作用的。

而且養豬企業的目的從來不是壓縮產量以造成供應緊張,而是順應供需平衡的要求控產量、降成本。當市場行情好轉的時候,自然會有養殖企業順勢補充產能。

例如神農集團規模最大的現代化豬廠就在本月正式投產運營,按照規劃能實現年存欄1.6萬頭母豬、100頭公豬,年出欄仔豬48萬頭,公司也將繼續從云南向廣東、廣西擴張。

并不太看高豬肉價格和出欄量的新希望也表示,如果豬價能長期維持在20元/kg這個位置,公司產能還是會有所恢復。畢竟都是熬過寒冬的幸存者,誰不想在回暖的時候重新煥發出生機呢?

豬肉作為關系到民生福利的重要商品,我們要祝福這條產業鏈上的參與者都能保持一個合理的盈利狀態,這樣才能保證更多人的餐桌自由與食品安全。