當(dāng)熬過充滿挑戰(zhàn)的2023年,在業(yè)界期待行業(yè)復(fù)蘇的期望聲中,2024年半導(dǎo)體的發(fā)展前景似乎仍充滿著不確定性。

在一系列芯片企業(yè)發(fā)布的財(cái)報(bào)中能看到,行業(yè)形成了較強(qiáng)的“馬太效應(yīng)”,少有的幾個(gè)與AI密切相關(guān)的公司明顯走強(qiáng),而另一些則由于半導(dǎo)體復(fù)蘇程度有限并未達(dá)到預(yù)期。

尤其是作為半導(dǎo)體產(chǎn)業(yè)“壓艙石”之一的模擬芯片賽道,依然表現(xiàn)乏力。

眾所周知,模擬芯片在半導(dǎo)體市場(chǎng)向來以“穩(wěn)定”著稱。哪怕是在近兩年來的市場(chǎng)下行周期中,大多企業(yè)都叫苦不迭,模擬芯片廠商反而營收大增,TI在2022年的營收首次突破了200億美元;ADI也連續(xù)7個(gè)季度營收創(chuàng)下記錄,成為其史上最賺錢的年份...,都充分展現(xiàn)出模擬芯片的韌性。

然而,模擬大廠德州儀器(TI)和意法半導(dǎo)體(ST)兩大行業(yè)巨頭近期相繼發(fā)布最新財(cái)報(bào),對(duì)未來的悲觀預(yù)期和行業(yè)預(yù)警給整個(gè)產(chǎn)業(yè)的前景蒙上了新的陰霾。

01

德州儀器:十多年來最大降幅

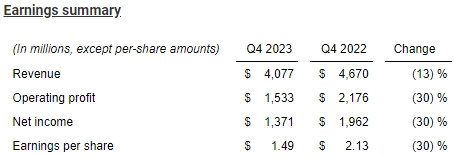

據(jù)財(cái)報(bào)披露,德州儀器2023財(cái)年第四季度營收為40.8億美元,環(huán)比下降10%,同比下降13%;凈利潤為13.7億美元,同比下滑30%,均低于分析師預(yù)期。

德州儀器Q4業(yè)績(圖片來源:TI財(cái)報(bào))

從全年業(yè)績來看,德州儀器2023年銷售額也下降了13%,這是該公司十多年來最大的降幅,各個(gè)業(yè)務(wù)部門都受到了不同程度的挑戰(zhàn)。

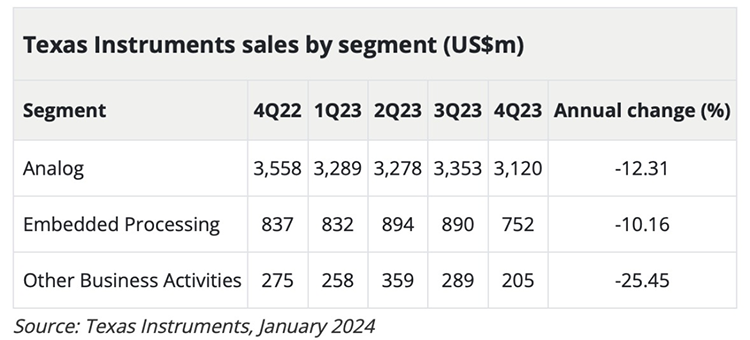

以Q4季度為例,德州儀器模擬業(yè)務(wù)收入為31.2億美元,同比下降12.31%/環(huán)比-6.9%;嵌入式處理業(yè)務(wù)收入為7.52億美元,同比下降10.16%/環(huán)比-15.5%;其它業(yè)務(wù)同比減少25.45%至2.05億美元,環(huán)比下降29.1%。

德州儀器Q4不同業(yè)務(wù)收入情況

(圖片來源:TI財(cái)報(bào))

德州儀器CEO Haviv Ilan在聲明中表示:“汽車市場(chǎng)因客戶去庫存導(dǎo)致3年多來首次出現(xiàn)環(huán)比下降,工業(yè)、個(gè)人電子領(lǐng)域發(fā)貨量遠(yuǎn)低于需求,23Q4和24Q1取消訂單數(shù)量較多,客戶正在調(diào)整庫存水平。”

作為擁有芯片行業(yè)最大的客戶名單和最多樣化產(chǎn)品系列的德州儀器,其預(yù)測(cè)正在成為整個(gè)行業(yè)經(jīng)濟(jì)發(fā)展的需求指標(biāo)。但其一系列數(shù)據(jù)和預(yù)期表明,關(guān)鍵行業(yè)訂單的反彈需要比預(yù)期更長的時(shí)間,這對(duì)更廣泛的半導(dǎo)體市場(chǎng)來說可能不是好兆頭。

即便強(qiáng)如德州儀器,也難以獨(dú)善其身。

德州儀器財(cái)務(wù)長Rafael Lizardi表示,公司第4季末庫存天數(shù)季增14天至219天,庫存金額季增9100萬美元至40億美元。

對(duì)于2024財(cái)年第一季的業(yè)績指引,德州儀器預(yù)計(jì)營收將會(huì)介于34.5億-37.5億美元之間,大幅低于分析師平均預(yù)期的40.9億美元。

晶圓代工巨頭臺(tái)積電對(duì)模擬芯片產(chǎn)能過剩也提出了擔(dān)憂,與用于構(gòu)建先進(jìn)AI芯片的設(shè)備相比,生產(chǎn)模擬芯片只需要相對(duì)較舊的技術(shù)。因此在模擬芯片的制造能力方面,可能會(huì)出現(xiàn)庫存積累過多的現(xiàn)象。

但除了汽車市場(chǎng)需求下滑所帶來的影響之外,自2023年二季度以來,德州儀器掀起的模擬芯片價(jià)格戰(zhàn),或許也是導(dǎo)致其業(yè)績下滑的另一重要因素,這部分在此不過多贅述。

02

意法半導(dǎo)體:

工業(yè)芯片市場(chǎng)或持續(xù)低迷

繼TI之后,又一家模擬芯片巨頭發(fā)出悲觀指引。

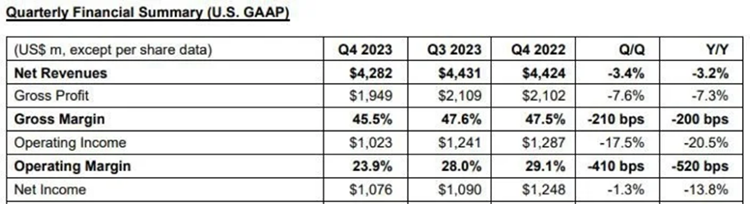

23Q4季度,意法半導(dǎo)體總營收42.8億美元,同比下降3.2%。

意法半導(dǎo)體Q4業(yè)績(圖片來源:ST財(cái)報(bào))

意法半導(dǎo)體CEO Jean-Marc Chery表示:“四季度客戶訂單量比第三季度減少,個(gè)人電子產(chǎn)品市場(chǎng)沒有明顯增幅,汽車市場(chǎng)終端需求穩(wěn)定,工業(yè)市場(chǎng)需求進(jìn)一步減弱。”

展望未來,意法半導(dǎo)體預(yù)計(jì)2024年第一季度凈營收36億美元,同比和環(huán)比分別下降15.2%和15.9%;預(yù)計(jì)2024全年?duì)I收159-169億美元,也將同比下降。

這一預(yù)測(cè)再次強(qiáng)調(diào)了整個(gè)半導(dǎo)體產(chǎn)業(yè)所面臨的壓力和不確定性,表明工業(yè)芯片需求將持續(xù)疲軟。

盡管占據(jù)意法半導(dǎo)體41%營收的汽車市場(chǎng)同比增長33.5%,成為拉動(dòng)效果最強(qiáng)的領(lǐng)域。然而,意法半導(dǎo)體也對(duì)汽車市場(chǎng)帶動(dòng)整體營收的長期性也表達(dá)了一定擔(dān)憂。Jean-Marc Chery表示,汽車市場(chǎng)終端需求趨于穩(wěn)定,業(yè)務(wù)增長正在放緩,使得整體營收增長空間有限。

無論是德州儀器令人“失望”的季度財(cái)報(bào),還是意法半導(dǎo)體雙雙下降額未來預(yù)期,都表明了汽車和工業(yè)市場(chǎng)需求在持續(xù)下滑的行業(yè)趨勢(shì)。

過去一年多來,伴隨芯片供需關(guān)系發(fā)生急轉(zhuǎn),以消費(fèi)電子應(yīng)用領(lǐng)域?yàn)榇淼哪M芯片受到了較大的影響,但在這個(gè)過程中,汽車和工業(yè)模擬芯片“異軍突出”,成為少數(shù)抗周期性變化最強(qiáng)的芯片品類。

而如今,態(tài)勢(shì)似乎正在發(fā)生變化。

消費(fèi)電子市場(chǎng)開始逐漸復(fù)蘇好轉(zhuǎn),存儲(chǔ)芯片價(jià)格不斷上揚(yáng)。而汽車和工業(yè)這兩個(gè)昔日的最強(qiáng)賽道,卻不復(fù)往日榮光。

03

汽車芯片也不香了?

回看疫情期間,缺“芯”風(fēng)暴直搗全球所有電子市場(chǎng),汽車行業(yè)成為最大的“受災(zāi)”領(lǐng)域之一,幾乎所有傳統(tǒng)汽車巨頭紛紛倒下。

彼時(shí),搶產(chǎn)能、囤芯片成為汽車主機(jī)廠的頭等大事,芯片需求激增,車企提高芯片庫存,瘋狂備貨。

德州儀器、英飛凌、意法半導(dǎo)體等傳統(tǒng)汽車芯片大廠紛紛開始投資新產(chǎn)線,擴(kuò)充新產(chǎn)能。與此同時(shí),面對(duì)行業(yè)當(dāng)時(shí)少有的增量賽道,一眾跨界者紛紛涌入汽車芯片市場(chǎng),不少汽車廠也開始選擇自研芯片,或者有車廠直接和芯片廠簽訂保供協(xié)議,跳過了Tier1這個(gè)“中間商”的角色。

一時(shí)間,汽車芯片成了半導(dǎo)體行業(yè)“全村的希望”,競(jìng)爭(zhēng)格局陷入白熱化。

然而,車企不可能永遠(yuǎn)積累庫存,汽車芯片短缺問題早在去年初就已經(jīng)逐步減緩;而此時(shí),隨著供應(yīng)商短時(shí)巨量擴(kuò)張,更多產(chǎn)能的釋放,導(dǎo)致庫存水平持續(xù)高位,汽車芯片供需關(guān)系逐漸開始出現(xiàn)失衡跡象。

自去年下半年開始,汽車芯片市場(chǎng)開始瘋狂內(nèi)卷,行業(yè)開始憂心行業(yè)前景。直到今年初,部分汽車芯片跌價(jià)嚴(yán)重,庫存過大,巨頭的汽車板塊開始松動(dòng)下滑。

在最新的2023年四季度財(cái)報(bào)當(dāng)中能看到,德州儀器與汽車相關(guān)的嵌入式處理業(yè)務(wù)營收出現(xiàn)了10%的同比下滑。

值得注意的是,在之前幾個(gè)季度的業(yè)績報(bào)告中,來自汽車領(lǐng)域的營收增長一直是德州儀器業(yè)績的唯一亮點(diǎn),汽車以外的其他領(lǐng)域都在下滑。德州儀器高管在此前與分析師的電話會(huì)議上曾表示,汽車市場(chǎng)以外的客戶繼續(xù)削減新芯片訂單,轉(zhuǎn)而依賴現(xiàn)有庫存。

而如今,原本一芯難求的汽車芯片正在“跌落神壇”。

其實(shí)在此之前,另一家汽車芯片大廠安森美半導(dǎo)體,就曾在其2023年第三季財(cái)報(bào)時(shí)警告過汽車市場(chǎng)需求即將下滑的挑戰(zhàn)。

據(jù)其財(cái)報(bào)披露,安森美汽車業(yè)務(wù)部門在三季度收入達(dá)到了創(chuàng)紀(jì)錄的12億美元,同比增長33%。但是,安森美對(duì)第四季度的營收卻給出了悲觀預(yù)期。

其首席執(zhí)行官Hassane El-Khoury在財(cái)報(bào)說明會(huì)上直言:“我們開始看到一些疲軟的情況,歐洲Tier1客戶正在處理庫存,并且由于高利率,汽車需求的風(fēng)險(xiǎn)不斷增加,并且未來這一影響可能還將會(huì)持續(xù)擴(kuò)大。”

同時(shí),受汽車市場(chǎng)變化及未來業(yè)績預(yù)期的影響,安森美當(dāng)時(shí)還宣布裁員約900人。這也進(jìn)一步引發(fā)了人們對(duì)于汽車市場(chǎng)需求疲軟開始沖擊汽車芯片的擔(dān)憂。

不難理解,近年來汽車芯片市場(chǎng)容量大、需求旺盛,導(dǎo)致幾乎所有的芯片公司都在謀劃自己的車規(guī)產(chǎn)品,同時(shí)全球排名靠前的頭部廠商也將產(chǎn)能向汽車業(yè)務(wù)傾斜。

因此,汽車芯片產(chǎn)能過剩其實(shí)是注定的結(jié)果。

當(dāng)所有企業(yè)都將汽車芯片當(dāng)作最后一根救命稻草,那么這根稻草就難以承受這樣的重量,所有人都要在水中飄搖,上不了岸。

在此趨勢(shì)下,很多汽車芯片的價(jià)格和交期開始回落。博通汽車料價(jià)格大跳水,從幾十美金回歸到幾個(gè)美金,成交逐漸降低;英飛凌車規(guī)需求回落,價(jià)格變動(dòng)較大,以前的網(wǎng)紅料需求和價(jià)格都已經(jīng)回落了很多,尤其是汽車MCU。

去年4月摩根士丹利曾發(fā)出預(yù)警:汽車芯片市場(chǎng)下行風(fēng)險(xiǎn)大增,特別是車用MOSFET需求疲軟,車用電源管理IC廠商逐漸喪失定價(jià)能力。到了10月,摩根士丹利再次強(qiáng)調(diào),全球IDM廠對(duì)車用MOSFET和PMIC需求急降。

多家汽車芯片大廠釋放出汽車芯片庫存膨脹的擔(dān)憂。

恩智浦表示“正有意減少汽車行業(yè)產(chǎn)品的出貨”,以降低庫存膨脹的風(fēng)險(xiǎn),幫助客戶減少庫存,而非盲目執(zhí)行長期供應(yīng)協(xié)議。瑞薩、安森美等部分汽車芯片廠,也已經(jīng)開始削減芯片測(cè)試訂單。

但究其本質(zhì),目前汽車市場(chǎng)對(duì)于芯片的需求只是短期內(nèi)出現(xiàn)了一些結(jié)構(gòu)性的變化,汽車市場(chǎng)長期向好仍是業(yè)內(nèi)基本一致的判斷。

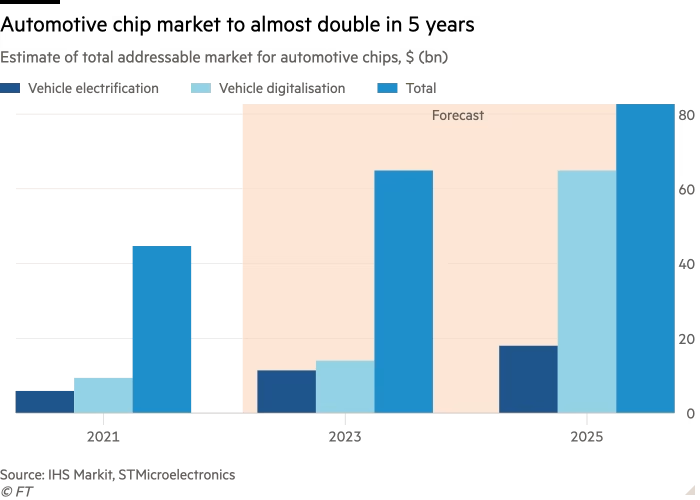

據(jù)業(yè)界預(yù)測(cè),2025年汽車芯片市場(chǎng)規(guī)模將比2021幾乎翻一倍,每輛汽車的平均半導(dǎo)體成本將從2020年的700美元上升到2028年的1138美元。

汽車市場(chǎng)的潛力也是德州儀器仍在實(shí)施一項(xiàng)雄心勃勃的工廠升級(jí)計(jì)劃的驅(qū)動(dòng)力所在,這一舉措將使其比依賴外包制造的競(jìng)爭(zhēng)對(duì)手更具優(yōu)勢(shì),但短期內(nèi)對(duì)盈利能力構(gòu)成壓力。德州儀器財(cái)務(wù)長Rafael Lizardi 認(rèn)為:“最近的低迷與過去不同,多個(gè)產(chǎn)業(yè)以不同的時(shí)間軸衰減,不過現(xiàn)在正是要堅(jiān)持的時(shí)刻。放眼長期,我們對(duì)半導(dǎo)體成長很有信心,需求波動(dòng)不會(huì)導(dǎo)致公司放棄擴(kuò)張舉措,將持續(xù)向工業(yè)、汽車領(lǐng)域投資。”

安森美也表示:“電動(dòng)汽車市場(chǎng)將會(huì)增長,只是速度沒有預(yù)期的那么快......我認(rèn)為電動(dòng)汽車是一個(gè)長期的增長機(jī)會(huì),即使在目前各種重大不利因素的背景下,客戶的設(shè)計(jì)并沒有放緩。”

針對(duì)汽車業(yè)務(wù),晶圓代工巨頭臺(tái)積電也曾指出,過去三年汽車需求非常強(qiáng)勁,不過從2023 年下半年開始,汽車已經(jīng)進(jìn)入庫存調(diào)整模式。盡管如此,隨著車載功能越發(fā)豐富,汽車出貨將持續(xù)提升,臺(tái)積電仍然看好2024 年汽車需求將再次大幅增長。

綜合分析,汽車行業(yè)在未來一段時(shí)間內(nèi)將呈現(xiàn)短期供需錯(cuò)配和結(jié)構(gòu)性短缺/過剩現(xiàn)象,即部分汽車芯片供應(yīng)得到緩解,部分汽車芯片仍然緊俏,交期不斷拉長。但長期來看,隨著單車搭載芯片價(jià)值量的提升,以及新能源汽車規(guī)模的不斷增長,汽車賽道依然是半導(dǎo)體行業(yè)最有潛力的應(yīng)用領(lǐng)域之一。

04

工業(yè)市場(chǎng),持續(xù)疲軟

此外,汽車行業(yè)疲軟的初步跡象也加劇了工業(yè)領(lǐng)域的持續(xù)疲軟。

德州儀器和意法半導(dǎo)體均強(qiáng)調(diào)工業(yè)半導(dǎo)體需求正在降溫。這兩大巨頭的市場(chǎng)預(yù)期表明,工業(yè)芯片需求將持續(xù)疲軟,關(guān)鍵行業(yè)訂單的反彈可能需要比預(yù)期更長的時(shí)間。

美國供應(yīng)管理協(xié)會(huì)(ISM)的一項(xiàng)調(diào)查也顯示,截止去年11月,美國制造業(yè)工業(yè)活動(dòng)指標(biāo)仍然低迷,隨著招聘放緩和裁員增加,工廠就業(yè)人數(shù)進(jìn)一步下降。這一現(xiàn)象反映出工業(yè)領(lǐng)域的需求進(jìn)一步惡化的趨勢(shì),并且這種狀態(tài)可能至少在未來幾個(gè)季度持續(xù)存在。

ADI在上季度財(cái)報(bào)時(shí)也表示,工業(yè)半導(dǎo)體需求疲軟,幾乎所有應(yīng)用領(lǐng)域都呈現(xiàn)下滑,預(yù)計(jì)2024年第一季度收入和利潤低于市場(chǎng)預(yù)期,因?yàn)檎谂?yīng)對(duì)半導(dǎo)體行業(yè)持續(xù)的供應(yīng)過剩問題。受業(yè)績表現(xiàn)不利的影響,ADI去年底甚至啟動(dòng)了新一輪裁員。

實(shí)際上,這些模擬芯片巨頭不僅面臨著行業(yè)的持續(xù)低迷和不穩(wěn)定,也越來越多地面臨來自中國芯片廠商的沖擊。為此,以德州儀器為代表的芯片巨頭從2023年擴(kuò)產(chǎn)約40%,甚至不惜發(fā)動(dòng)價(jià)格戰(zhàn),全面下調(diào)中國市場(chǎng)的通用模擬芯片價(jià)格,尤其電源管理芯片,以此來搶占更多市場(chǎng)份額。

針對(duì)模擬廠商的示警,北京半導(dǎo)體行業(yè)協(xié)會(huì)副秘書長朱晶指出,大概率今年模擬芯片市場(chǎng),尤其是高端的,不會(huì)太好。一是汽車、工業(yè)市場(chǎng)出現(xiàn)了模擬芯片供給過剩;二是國內(nèi)企業(yè)中高端模擬芯片上具備了替代能力,和TI卷起來會(huì)形成“多輸”的局面;三是消費(fèi)類市場(chǎng)恢復(fù)比較慢,模擬芯片由于市場(chǎng)太分散,也看不出其他明顯增量市場(chǎng)。

05

結(jié) 語

從整個(gè)半導(dǎo)體行業(yè)發(fā)展來看,自2021年底達(dá)到峰值以來,此輪下行周期已持續(xù)較長時(shí)間。在經(jīng)過這段時(shí)間的充分調(diào)整后,在2023年Q3季度,全球半導(dǎo)體銷售額及大廠財(cái)務(wù)指標(biāo)均已出現(xiàn)一定程度的回暖,半導(dǎo)體景氣回升或已接近破曉時(shí)分。

尤其是消費(fèi)市場(chǎng)和存儲(chǔ)行業(yè)的復(fù)蘇正在穩(wěn)步進(jìn)行。

芯片行業(yè)試圖從嚴(yán)重的經(jīng)濟(jì)放緩中復(fù)蘇,但上述模擬芯片大廠對(duì)于工業(yè)和汽車領(lǐng)域的前景預(yù)測(cè),對(duì)于更廣泛的市場(chǎng)來說并算不上是一個(gè)好消息。

從長期發(fā)展勢(shì)頭來看,模擬芯片市場(chǎng)的前景無疑是好的,頭部大廠更是能憑借自身雄厚的資金,以及更強(qiáng)的抗風(fēng)險(xiǎn)能力,更能夠在市場(chǎng)波動(dòng)期保持一定的市場(chǎng)競(jìng)爭(zhēng)力。以德州儀器為例,其旗下的模擬芯片產(chǎn)品型號(hào)累積達(dá)到十幾萬個(gè),通用型號(hào)就有幾萬個(gè),即便部分產(chǎn)品價(jià)格出現(xiàn)波動(dòng),仍有很大一部分芯片能夠確保收入。

而對(duì)于中小企業(yè)來說,或許應(yīng)該要保持謹(jǐn)慎,畢竟客戶的高庫存量,以及頭部企業(yè)的高產(chǎn)能和低價(jià)格,可能會(huì)他們帶來不小的競(jìng)爭(zhēng)壓力,尤其是采用Fabless模式的模擬芯片廠商,由于對(duì)上游供應(yīng)鏈依賴性較大,更要提前做好面對(duì)市場(chǎng)波動(dòng)的準(zhǔn)備,要注重技術(shù)創(chuàng)新,在自身擅長領(lǐng)域開發(fā)獨(dú)有的應(yīng)用產(chǎn)品,構(gòu)建技術(shù)壁壘。

展望未來,臺(tái)積電表示,雖然現(xiàn)階段還有客戶進(jìn)行庫存調(diào)整,不過因半導(dǎo)體庫存水準(zhǔn)已接近2021年Q4水位,半導(dǎo)體下行似乎已觸底。除了AI需求持續(xù)強(qiáng)勁,智能手機(jī)和PC需求也在回升。至于工業(yè)和車用電子市場(chǎng)受益于長期發(fā)展勢(shì)頭,在經(jīng)歷短暫的庫存調(diào)整之后,明年需求也將會(huì)相當(dāng)強(qiáng)勁。

臺(tái)積電的預(yù)測(cè),無疑是為半導(dǎo)體行業(yè)的紛亂局面,注入了一劑強(qiáng)心針。