1

銷售凈利潤率創新高

前不久,同仁堂發布了2023 年第三季度財報。今年前三季度,同仁堂實現營收137.21億元,同比大幅增長25.88%;實現歸母凈利潤13.91億元,同比增長38.67%。其中,第三季度,同仁堂實現營業收入39.61億元,同比增長16.72%;實現歸母凈利潤4.04億元,同比大增55.81%。

按照業務模式劃分,同仁堂主營業務共分為醫藥工業(生產制造)分部和藥品零售分部兩部分。其中,醫藥工業覆蓋心腦血管、補益、清熱、婦科等核心治療領域的各類中藥,包括安宮牛黃丸、同仁牛黃清心丸、同仁大活絡丸等;醫藥零售板塊則是同仁堂的近千家直營門店業務,主要收入來源于中西成藥、飲片以及保健品。

2023年上半年,同仁堂醫藥工業分部實現營收61.46億元,同比增長28.33%;醫藥商業板塊實現營收55.36億元,同比增長20.87%,兩大板塊均保持了20%以上的增速。

毛利率方面,受上游藥材漲價影響,公司醫藥工業分部毛利率出現了一定程度的下滑,公司整體毛利率也受到了一定影響。今年前三季度,同仁堂銷售毛利率為46.28%,較去年同期下滑2.11個百分點。此前的半年報顯示,2023年上半年,同仁堂醫藥工業分部毛利率為44.92%,同比下滑5.14個百分點;醫藥商業板塊毛利率為30.41%,同比增長0.4個百分點。

費用率方面,前三季度,同仁堂銷售費用率、管理費用率、財務費用率分別降低了1.91個百分點、1.3個百分點、0.68個百分點,僅有研發費用率同比提升了0.07個百分點。

得益于良好的費用控制能力,同仁堂銷售凈利潤率在毛利率同比下滑的情況下仍然實現了逆勢增長。今年前三季度,同仁堂銷售凈利潤率為15.84%,創出近十年以來最佳水平。

除了盈利能力的提升之外,同仁堂的收現能力也有所提高。截止最新財季,公司應收賬款余額為16.34億元,較去年同期減少0.04億元。在公司營收保持了26%同比增速的背景下,同仁堂應收賬款實現了同比負增長,說明公司收現能力有了進一步提高,自我造血能力增強。

整體來看,同仁堂前三季度的費用控制能力、收現能力以及銷售凈利潤率等指標表現均較出色,整體經營質量穩步提升。

“炮制雖繁必不敢省人工,品味雖貴必不敢減物力”。在一眾多中藥品牌中,同仁堂無疑是最正宗、最負盛名的老字號。

但在二級市場中,同仁堂受投資者的追捧程度卻遠不及片仔癀、云南白藥這兩家企業。尤其是在2021年的白馬股行情中,同仁堂最高市值不過600億元,而片仔癀市值一度接近3000億元,云南白藥市值也一度超過2000億元。

隨著白馬股高估值泡沫的破裂,片仔癀、云南白藥股價均已遭遇腰斬,而同仁堂的股價卻繼續創出新高。尤其是在白馬股普遍遭遇殺跌的2023年,同仁堂股價仍然取得了16%的正增長(截止12月15日),片仔癀、云南白藥跌幅分別為18%、7%。

截止最新一個交易日收盤,同仁堂市值為724億元,片仔癀、云南白藥市值分別為1429億元、873億元。盡管同仁堂市值仍處于第三位,但卻大幅縮小了與前兩者的差距。這家曾經的百年御藥老字號,能否重新奪回屬于自己的輝煌?

2

不做大哥好多年

始創于1669年(清康熙八年)的同仁堂,距今已經有350多年的歷史。據史料記載,自1723年(清雍正元年)起,同仁堂就開始為清宮供御藥,前后歷經八代皇帝,長達188年,為其奠定了強大的文化根基與品牌價值。

事實上,在2006年以前,同仁堂一直是中藥板塊的領頭羊。2005年,云南白藥營業收入為26.06億元,凈利潤為3.01億元。對比來看,云南白藥、片仔癀營業收入為24.48億元、4.19億元,凈利潤分別為2.3億元、0.86億元,同仁堂的凈利潤幾乎等于后兩者的總和。

2006年,云南白藥完成了對同仁堂的反超。這一年,受監管整頓與壞賬核銷等因素影響,同仁堂營收規模同比下滑8.03%,凈利潤同比大跌48.46%。對比來看,云南白藥則憑借牙膏產品全國熱銷,實現了營收、凈利潤雙雙增長,“中藥一哥”的排名由此易位。

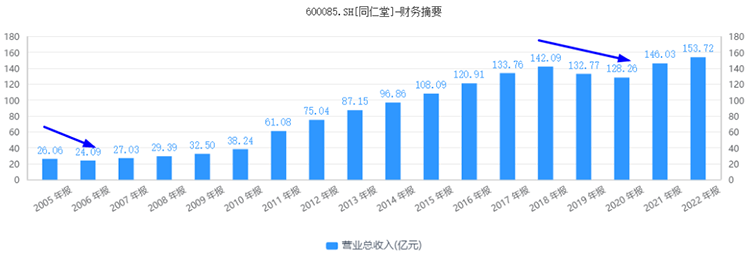

事后來看,2006年經營業績的下滑只是同仁堂發展歷史的一個小插曲。進入到2007年以后,同仁堂的營收以及凈利潤規模仍然保持著穩定的增長。數據顯示,2007年-2018年,同仁堂的營收規模從27.04億元增至142.09億元,復合增長率為16%;凈利潤從2.35億元增至11.34億元,復合增長率約為15%。

盡管同仁堂營收凈利潤均保持了兩位數的增長,但相比成功跨入日化領域的云南白藥仍顯得平庸。2018年,云南白藥營收達到270.17億元(接近同仁堂的一倍),凈利潤達到34.94億元(超出同仁堂的兩倍)。

因此,在2006年-2018年期間,同仁堂始終活在云南白藥的陰影之下,屈居行業第二位。更為不幸的是,發生在2018年末的過期蜂蜜事件又一次將同仁堂推進輿論漩渦,不僅拉大了與云南白藥的距離,公司市值也被片仔癀反超,成為行業老三。

2018年12月15日,據江蘇電視臺報道,同仁堂集團下屬子公司同仁堂蜂業涉嫌回收過期蜂蜜,引起輿論嘩然。最終,同仁堂蜂業因銷售過期蜂蜜被罰沒1420萬,市場監管總局直接撤回同仁堂“中國質量獎”稱號。

2019年,受過期蜂蜜事件影響,同仁堂營業收入、凈利潤分別同比下降6.56%、13.12%。2020年,同仁堂營業收入再次縮水,同比降幅為3.40%。截止2020年年末,同仁堂總市值僅為316億元,云南白藥、片仔癀市值分別為1360億元、2623億元。至此,同仁堂徹底被當年的兩個小弟甩在了身后。

事后來看,過期蜂蜜事件的責任方“同仁堂蜂業”隸屬于同仁堂集團,與上市公司同仁堂股份并無關系。但此事件明顯暴露了同仁堂集團內部管理的不足,卻也激發了這家百年老字號內部改革的動力與決心。

3

重新擦亮的金字招牌

根據公開報道,蜂蜜門事件之后,北京市紀委市監委共問責處理14名個人,并由北京市紀委副書記王貴平擔任同仁堂集團董事長。上市公司層面,安牛專營公司負責人邸淑兵于2019年出任同仁堂總經理,后于2021年升任董事長。

與此同時,同仁堂集團多次聘請德勤等知名咨詢機構制定發展戰略、營銷改革等方案咨詢,并開啟薪酬激勵改革,建立關鍵技術崗位人才晉升渠道,有效解決了此前公司國企機制下員工激勵不足的問題。

在上市公司層面,邸淑兵出任總經理后進行了一系列營銷改革,將經營分公司、營銷分公司與藥酒經營分公司合并,打造“4+2”(四個事業部加兩個專項小組)經營模式。在渠道管理層面,同仁堂削減經銷商層級,進一步加強對渠道終端的管控能力。

通過人員、組織架構、渠道策略等一系列調整之后,同仁堂逐漸走出了逆境。2020年以來,公司醫藥工業收入重回正增長,并在2022年度創出歷史新高。

與此同時,得益于收入結構的改善和良好的費用控制能力,同仁堂銷售凈利潤率穩步提升。數據顯示,2019年-2022年,同仁堂銷售凈利潤率由11.76%提升至14.31%。

外界普遍認為,云南白藥與片仔癀擁有國內唯二的國家級保密配方品種,而同仁堂雖然擁有超400款的中成藥品類,卻沒有重磅產品屬于中藥保護品種以及獨家品種。例如,作為同仁堂頭號大單品的安宮牛黃丸,擁有生產批文的企業超過120家。

但事實上,相比中藥獨家品種、國家級保密配方品種等頭銜,中藥產品的藥效和市場口碑更為關鍵。根據米內網數據,2022年,同仁堂及其子公司同仁堂科技所生產的安宮牛黃丸實體藥店銷售收入超過23億元,市場占比約為57.5%。這也就是說,盡管市面上生產安宮牛黃丸的品牌眾多,但近6成消費者還是相信同仁堂的產品質量。

另外,相比片仔癀和云南白藥,同仁堂的利潤結構明顯要更加健康。

根據2022年年報數據,片仔癀主營業務前三名為肝病用藥(主要包括片仔癀錠劑和膠囊)、醫藥商業、化妝品銷售,收入占比分別為41.31%、46.69%、7.30%。但作為公司第一大收入來源,片仔癀醫藥商業毛利率只有13.78%,而肝病用藥在公司總毛利的比重超過73%。這說明片仔癀利潤端高度依賴片仔癀這一產品,存在較大的單品依賴度風險。

云南白藥雖然不存在大單品依賴問題,但公司醫藥批發業務利潤率要更低。2022年,云南白藥商業銷售收入占比64.8%,但毛利率僅為6.23%。這也就是說,給云南白藥帶來6成收入的醫藥批發業務只能讓公司營收數據更加美觀,但并不能給公司帶來真正的利潤。

與嚴重依賴大單品的同行不同,同仁堂主要業務是以“制造+藥店”雙輪驅動。截止2023年6月末,同仁堂控股子同仁堂商業在全國共設立955家藥店,其中有608家設立了中醫醫療診所,可提供中醫服務。

與多數藥企低毛利率的醫藥批發業務不同,同仁堂零售業務毛利率保持在30%以上,能夠為公司真正貢獻利潤,毛利構成要更為均衡。2022年,同仁堂生產制造分部、藥品零售分部毛利占比分別為64.5%、35.81%。

剛剛過去的2021年、2022年,同仁堂凈利潤增速分別為19%、16.17%。同期,片仔癀凈利潤同比增速分別為45.49%、1.66%,云南白藥凈利潤同比增速分別為-49.15%和7%。對比來看,同仁堂業績增長態勢最為穩健。

十年河東轉河西。

如果從2006年算起,同仁堂已經不做大哥18年。然而,無論是跨界成功的云南白藥還是大單品戰略下快速的片仔癀,在中成藥資源、品牌張力、零售布局上均不敵同仁堂,這也是同仁堂未來重回巔峰的最大底氣。中藥行業的下一個十年,應該是同仁堂的時代。