國貨美妝有多“卷”?

618落幕,各大電商平臺公布了美妝銷售數據。據統計,618期間天貓、京東、抖音、快手四大平臺美妝銷售總額超過610億元。

近日,四家國貨美妝企業,珀萊雅、華熙生物、貝泰妮、丸美股份分別公布了2023年一季報。

截至7月18日收盤,珀萊雅報收111.16元/股,對應市值441.2億元;華熙生物報收90.07元/股,對應市值433.8億元;貝泰妮報收89.26元/股,對應市值378.1億元;丸美股份報收29.06元/股,對應市值116.5億元。

“不二研究”據四家美妝企業一季報發現:今年一季度,珀萊雅、華熙生物、貝泰妮、丸美股份的營收分別為16.22億元、13.05億元、8.63億元、4.77億元;同期的凈利潤分別為2.08億元、2.00億元、1.58億元、0.78億元。

珀萊雅、華熙生物、貝泰妮、丸美股份在一季度的營收增速分別為29.27%、4.01%、6.78%、24.58%;凈利潤增速分別為31.32%、0.37%、8.41%、20.15%。

從業績增速看,四大家均實現不同程度的提升,珀萊雅營利增速最高;華熙生物則幾近增長停滯。

從營銷渠道上看,貝泰妮、華熙生物、珀萊雅、丸美股份仍在不斷“內卷”。

據聚美麗數據顯示,珀萊雅在天貓618國貨美妝銷售額排名第1,同比增長80%;貝泰妮主品牌薇諾娜天貓618美妝品牌排名第10,美妝行業排名第9;在天貓618美妝類目TOP10榜單中,丸美股份和華熙生物旗下無上榜品牌。

此前11月的一篇舊文中(《貝泰妮、華熙生物、珀萊雅、丸美股份三季報PK,誰是最強美妝股?||Battle》),我們聚焦于國貨美妝崛起。在新消費浪潮下,四大美妝企業中,貝泰妮、華熙生物、珀萊雅三家在業績、品牌、渠道等各方面表現尚可,而丸美股份已經掉隊。

時至今日,隨著線上渠道紅利見頂、流量變貴,四大國貨美妝誰是真正的“卷王”?由此,“不二研究”更新了11月舊文的部分數據和圖表,以下Enjoy:

圖片2022年雙11落幕之后,國貨美妝崛起明顯,但內卷加劇。這個內卷趨勢,在今年618落幕之后正在加劇。

同樣內卷的,還有各大美妝類上市公司的2022年報和2023一季報。

“不二研究”發現,百億市值的美妝類上市公司,2022年業績分化:珀萊雅表現穩定、營利增速雙增;華熙生物和貝泰妮營利增速略遜一籌;丸美股份直接掉隊。

受益于高額營銷投入,百億市值四大家2022年除丸美股份外,業績不同程度上升。其在品牌方面均選擇多元化布局;在渠道方面則重點布局線上、“內卷”嚴重。

隨著線上渠道紅利見頂、流量變貴,美妝行業的市場模式也發生變化,品牌力、產品質量等成為消費者關注重點。四大國貨美妝誰是真正的“卷王”?圖片

業績:增長提速VS明顯分化

2022年,美妝類上市公司業績表現不一。

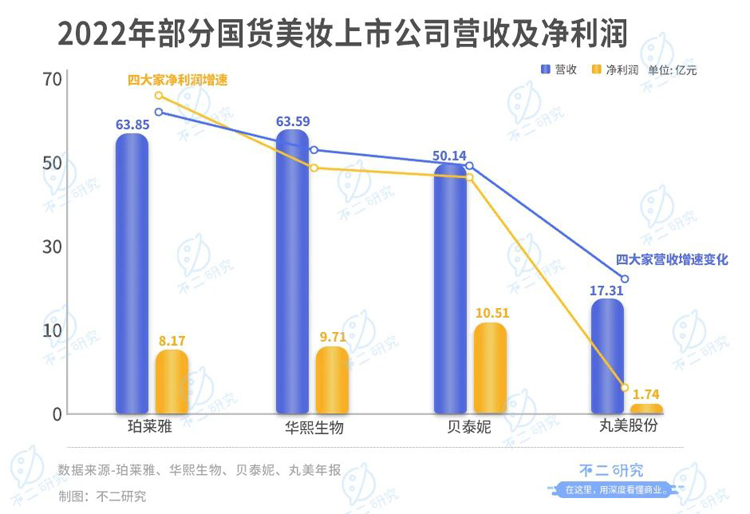

從營收角度看,珀萊雅、華熙生物、貝泰妮、丸美股份分別實現營業收入63.85億元、63.59億元、50.14億元、17.31億元;同比增長分別為37.82%、28.53%、24.65%、-3.10%。

從凈利潤角度看,四者分別實現凈利潤8.17億元、9.71億元、10.51億元、1.74億元;同比增長分別為41.88%、24.11%、21.82%、-29.74%。

結合凈利潤增速,四大家出現明顯分化。

珀萊雅表現最為穩定,營收與凈利潤均實現大幅增長,得益于大單品及電商高速增長,但線下承壓及美妝布局一定程度拖累盈利能力增長。

華熙生物的凈利潤增速落后于營收增速,主要原因在于其護膚品牌矩陣全渠道布局和不斷推出新品,拉高研發及銷售費用率,拖累盈利能力。

貝泰妮表現遜于前兩者,盡管線上渠道均持續增長,主品牌薇諾娜表現持續強勢。但其凈利潤增速呈現下降趨勢,2022年的同比增速跌至近五年來的新低。

丸美股份則徹底掉隊,凈利潤增速下降29.74%,主要在于其主要產品眼霜市場競爭激烈,渠道上線下承壓,線上轉型效果不佳,嚴重影響業績。

從年報可看出,美妝頭部上市企業分化明顯。“不二研究”認為,美妝市場目前內卷加劇,未來必然繼續分化,美妝企業能否在“顏值經濟”快車道繼續高速前進,取決于各自品牌布局和渠道的建設。

品牌:單一主品牌VS多品牌布局

在品牌布局上,四大百億市值企業選擇了不同的路,貝泰妮、珀萊雅、丸美股份分別以“薇諾娜”、“珀萊雅”、“丸美”為主品牌拓展多品牌矩陣;華熙生物直接選擇多品牌布局。

貝泰妮幾乎所有收入都來自與“薇諾娜”品牌,2017-2022年薇諾娜品牌收入占貝泰妮營收的比例均超97%。

貝泰妮以“薇諾娜”品牌布局功能性護膚品、醫療器械、彩妝,主要產品均以“薇諾娜”冠名。在“薇諾娜”主品牌成功后,貝泰妮在此基礎上不斷衍生,推出“WinonaBaby”“AOXMED”“Beforteen”品牌。

華熙生物則主要發力與功能性護膚品和醫療終端行業。

其功能性護膚品構建了潤百顏、夸迪、米蓓爾、BM肌活四大品牌;分別布局玻尿酸護膚產品、抗初老產品、敏感肌產品、活性成分功效產品,以此細分不同需求人群。

華熙生物四大品牌在2022年增速放緩,潤百顏、夸迪、米蓓爾、BM肌活分別實現營收13.85億元,13.68億元,6.05億元,8.98億元,同比增長12.64%,39.73%,44.06%,106.40%。

珀萊雅則是四大企業中擁有品牌最多的企業,旗下擁有“珀萊雅”“彩棠”“悅芙媞”“優資萊”“韓雅”等品牌,產品覆蓋護膚品、彩妝、清潔洗護、香薰等多個領域。

主品牌“珀萊雅”覆蓋護膚品、彩妝、洗護等細分領域,2022年占其主營業務收入比例為82.74%,較2018年的88.77%下降6.03%;其他品牌中,“彩棠”為第二大品牌,主要布局高光粉底等彩妝產品;珀萊雅逐步走向多品牌布局。

丸美股份則擁有“丸美”“春紀”“戀火”三大品牌,分別定位眼部護理、大眾化護膚、彩妝。

但其主要收入進來自于“丸美”品牌,2019-2022年“丸美”收入占比由92.17%下降至80.81%;2022年“戀火”品牌實現營收2.86億元,同比增長331.91%。

百億美妝上市企業在品牌布局上側重不同,但都有往品牌多元化過度的趨勢,華熙生物在進入行業之初便構建多品牌矩陣,貝泰妮以“薇諾娜”為主品牌不斷衍生子品牌,珀萊雅多品牌過度初見成效,丸美股份三大品牌以“丸美”為主,多品牌矩陣畸形,存單一品牌依賴風險。

在“不二研究”看來,品牌多元化將會是未來美妝企業的趨勢,單一品牌難以體現產品差異化,在細分市場拓展上易出現瓶頸,因此各企業紛紛向品牌多元化過度,未來品牌力的競爭將會成為美妝市場的關鍵。

渠道:線下承壓VS線上內卷

自從疫情以來,美妝企業渠道建設的重點就轉向了線上。

去年,四大百億市值企業線下渠道大體承壓,均出現不同程度的下滑。

貝泰妮2022年線下渠道實現銷售額9.70億元,同比減少37.01%,占營收比例為19.41%;同期,珀萊雅線下渠道營收同比下降17.62%,占比8.98%;同期,丸美股份2022年線下渠道營收同比下降30.49%,占比28.07%;華熙生物功能性護膚品銷售主要為線上渠道,并未公布2022年相關業績數據。

線上渠道才是各家美妝企業的主戰場。

2022年,貝泰妮線上渠道收入占公司營收的80.59%;其中,線上自營和代銷分別占公司營收的63.17%和17.42%。

除了在天貓、京東等主流平臺加強營銷外,貝泰妮還進一步加強微博、小紅書等渠道種草,并在抖音、快手全面鋪設直播帶貨,線上直播成績優異。

2022年,華熙生物在深耕天貓等垂直平臺的同時,還加強抖音等電商平臺的布局,建立直播運營團隊。其中,功能性護膚品業務的銷售額在抖音平臺占比約上升14%-31%。

珀萊雅2022年線上渠道增速為47.50%,收入占比為90.98%,其中直營渠道同比增長59.79%,占線上渠道收入的70.40%,分銷渠道同比增長16.79%,占線上渠道收入的20.58%;珀萊雅的線上直營能力為四大家最優秀。

丸美股份也在開啟渠道轉型,發力線上渠道,其主要收入來自于抖音、快手。2019-2022年,丸美股份線上渠道營收占比由45.00%上升至71.93%,2022年線上渠道收入增速為21.06%。

線上渠道“廝殺”激烈,除了貝泰妮、華熙生物、珀萊雅、丸美股份四家百億級上市企業外,上海家化、水羊股份、魯商發展等多家企業亦在激烈競爭中不斷“內卷”。

渠道的鋪設對美妝企業尤為重要,線上渠道已經成為主戰場。

在“不二研究”看來,百億市值上市公司中,貝泰妮、珀萊雅、華熙生物仍在不斷“內卷”,丸美股份各方面表現均較弱,若無法做出轉變,必然被競爭者們分食。

2022年,線上渠道依舊是美妝行業“攻占”的重點,今年,國貨美妝行業已經轉向成本相對較低的線下渠道,誰能在激烈的“廝殺”中生存下來?取決于渠道和品牌力的結合。

四大國貨美妝,誰是真正的“卷王”?

2022年,受益于新消費浪潮和國貨崛起,國產美妝品牌景氣度高,但是競爭也愈發激烈。

百億市值企業中的丸美股份掉隊足以為所有美妝企業敲響警鐘,貝泰妮、華熙生物、珀萊雅三家目前各方面表現尚可,但后方競爭者虎視眈眈,三者相對后方競爭者并無明顯壁壘,隨時有可能被超越。

四大企業布局拓展不同細分市場,采取多元化品牌矩陣,隨著線上渠道紅利見頂、流量變貴,四大國貨美妝誰是真正的“卷王”?