八歲的盒馬鮮生終于要上市了。

日前,阿里最新業(yè)績會上,阿里巴巴集團(tuán)董事會批準(zhǔn)啟動執(zhí)行盒馬的上市流程,預(yù)計(jì)將在未來6到12個月內(nèi)完成。早在今年四月,就有消息稱盒馬準(zhǔn)備明年在香港上市,估值60億美元(約合人民幣420億元)。

3月28日,阿里巴巴發(fā)了最大規(guī)模的“1+6+N“的架構(gòu)調(diào)整,“1”是阿里巴巴一個集團(tuán)全面控股,“6”是指云智能、淘天、本地生活、阿里國際數(shù)字商業(yè)、菜鳥、大文娛六大業(yè)務(wù)集團(tuán),“N”則包含盒馬、阿里健康、飛豬、高鑫零售、銀泰商業(yè)、夸克等多家業(yè)務(wù)公司。

阿里方面稱“市場是最好的試金石,未來,具備條件的業(yè)務(wù)集團(tuán)和公司,都將有獨(dú)立融資和上市的可能性。”

按此時間表,盒馬或?qū)⒊蔀榻衲臧⒗飭痈母锖笫讉€獨(dú)立上市的子公司。

脫胎于阿里,作為中國新零售模式的開創(chuàng)者,盒馬在自負(fù)盈虧后,經(jīng)過系列降本增效的“瘦身”動作,成功實(shí)現(xiàn)了盈利。但在這八年的探索過程中,盒馬不斷對新業(yè)態(tài)進(jìn)行探索和關(guān)停,最終摸索出了“3+1”的模式,目標(biāo)定位在一線城市的盒馬X會員店找到了單店盈利模型,但卻拓展不及預(yù)期;在下沉市場的嘗試過程中,盒馬Mini經(jīng)歷了關(guān)停、重啟擴(kuò)張的反復(fù)調(diào)整戰(zhàn)略,盒馬奧萊雖然增速迅猛但仍難過品控難關(guān)。

商品力是衡量一家新零售企業(yè)的核心競爭力,盒馬CEO侯毅十分看重,過去的戰(zhàn)略重心都是圍繞商品力的新零供變革展開的。但在變革之中,對于供應(yīng)鏈的把控不嚴(yán),導(dǎo)致了食品安全問題在各個業(yè)務(wù)線頻發(fā)。

盒馬的自我造血能力仍舊沒得到完全論證,上市融資僅是為盒馬探索新零售持續(xù)輸血,如何保證食品安全和供應(yīng)鏈穩(wěn)定的同時實(shí)現(xiàn)規(guī)模盈利,是盒馬接下來需要面對的真正問題。

頻繁調(diào)整策略、規(guī)模化閉店

盒馬成立于2015年,首家門店于2016年1月開業(yè),盒馬被視為阿里巴巴新零售的樣本。

最初盒馬門店主要以盒馬鮮生為主,核心客戶群為具備一定經(jīng)濟(jì)實(shí)力、注重生活品質(zhì)、對價(jià)格敏感度相對較低的中青年互聯(lián)網(wǎng)用戶為主,這部分用戶的核心訴求是在愉悅購物的同時,買到高品質(zhì)具備差異化的產(chǎn)品。

其商業(yè)模式最初是希望通過打通線上線下渠道,通過大數(shù)據(jù)支撐數(shù)字化平臺,提供物流履約、流程優(yōu)化和商品推薦等智能服務(wù),將“超市+餐已+電商+物流”融為一體,當(dāng)前已經(jīng)在全國27個城市擁有超過300家門店。

定位在做一家集餐飲、商超、電商于一體的生鮮零售連鎖超市,盒馬鮮生采用的是店倉一體模式,曾計(jì)劃在全國范圍內(nèi)開2000家門店,以3公里為輻射半徑,解決生鮮物流的末端問題。

相較于每日優(yōu)鮮和叮咚買菜主打的前置倉模式,店倉一體的優(yōu)勢在于,能夠同時提升人效和坪效,大大節(jié)約了人員和場地使用成本。作為倉庫來說,減少了入倉、出倉和裝卸等環(huán)節(jié),整體節(jié)省了不少運(yùn)營投入。

但與此同時,生鮮占比過半的盒馬店倉一體的模式仍然逃不過高損耗的劣勢。

而且作為一種重資產(chǎn)經(jīng)營模式,線下門店的營業(yè)成本過重,包含了門店租金、裝修、采購、物流運(yùn)輸以及線上運(yùn)營、職工成本等。

從開店成本來看,據(jù)華夏時報(bào)報(bào)道,開一家盒馬鮮生門店所需的成本是3000萬元左右,盒馬Mini店的成本在200萬元左右,主打低端的盒馬生鮮奧萊店也需百萬元左右。

在新零售業(yè)態(tài)競爭日漸激烈的2019年,傳統(tǒng)商超紛紛轉(zhuǎn)型線上,盒馬的盈利能力還遲遲未得到驗(yàn)證。經(jīng)歷了前期猛烈擴(kuò)張后,盒馬進(jìn)入了關(guān)店收縮業(yè)務(wù)階段。

侯毅發(fā)布了一場名為“2019,填坑之戰(zhàn)”的演講,標(biāo)志著盒馬正式跌下新零售神壇,在阿里內(nèi)部也從獨(dú)立事業(yè)群降級為事業(yè)群的子業(yè)務(wù)部門。

直到2022年之前,盒馬一直處于虧損狀態(tài),且一直在做新業(yè)態(tài)嘗試和調(diào)整。

為了拿下更多市場份額,覆蓋更多消費(fèi)群體,針對不同的人群、場景和需求,盒馬陸續(xù)推出了盒馬F2、盒小馬、盒馬菜市、盒馬mini、盒馬奧萊、盒馬X會員店等十余種業(yè)態(tài),但其中一些業(yè)態(tài)在2022年試水失敗后很快被調(diào)整關(guān)閉。

其中,盒馬菜市參照了每日優(yōu)鮮和叮咚買菜的前置倉模式,但很快被放棄。盒馬CEO侯毅表示,“前置倉是偽命題,客單價(jià)上不去、損耗率下不來、毛利率難保證。”

2022年,盒馬鮮生相繼在南京、成都、廣州、杭州、青島等城市關(guān)閉了線下門店,原因多為“經(jīng)營策略調(diào)整”。

在規(guī)模化閉店調(diào)整之后,盒馬逐漸篩選出一套“3+1”模式,盒馬鮮生、盒馬X會員店、盒馬鄰里和盒馬奧萊,覆蓋全國不同區(qū)域。

重壓下沉市場,食品安全成隱憂

值得注意的是,關(guān)店的同時,盒馬鮮生又在杭州、北京、武漢、成都等地開啟了盒馬鮮生奧萊店。

2021年底,盒馬鮮生開始剝離阿里的資本輸血,變成一家自負(fù)盈虧的獨(dú)立公司,此后便開啟了系列“增效降本”保利潤增長的動作。

下沉戰(zhàn)略被放置到了業(yè)務(wù)C位。2022年9月20日,盒馬新一輪組織架構(gòu)升級,成立三大事業(yè)部,分別是盒馬鮮生事業(yè)部(負(fù)責(zé)盒馬鮮生、盒馬Mini業(yè)態(tài)經(jīng)營)、盒馬MAX事業(yè)部(負(fù)責(zé)盒馬X會員店業(yè)態(tài)經(jīng)營)及盒馬NB事業(yè)部(負(fù)責(zé)盒馬鄰里及盒馬奧萊業(yè)態(tài)經(jīng)營)。其中盒馬NB事業(yè)部由侯毅親自帶隊(duì)。

盒馬奧萊是主攻下沉市場的社區(qū)零售業(yè)態(tài),顧客多為中老年群體,貨品的主要來源是盒馬各業(yè)態(tài)門店沒賣完的商品,負(fù)責(zé)幫助盒馬清理尾貨商品,憑借價(jià)格優(yōu)勢來吸引消費(fèi)者,與此同時降低盒馬的商品損耗。

在2022盒馬新零供大會上,盒馬方面表示,盒馬奧萊和鄰里業(yè)務(wù)同比增長555%。

侯毅在該會上表示,2023年盒馬的戰(zhàn)略和研發(fā)重點(diǎn)將放在下沉市場,計(jì)劃在上海開出100家折扣店,包含了盒馬生鮮奧萊和盒馬奧萊,分別對應(yīng)處理尾貨的軟折扣店和硬折扣店。

其中硬折扣店將覆蓋在郊區(qū),主要跑通“215”模式,即店面面積在600-800平米,15萬銷售,15個點(diǎn)的毛利。屆時侯毅曾表示,在上海跑通盈利模型后,盒馬奧萊將加速向全國擴(kuò)張,未來計(jì)劃在全國開到2-3萬家店。

但尾貨產(chǎn)品的劣勢在于貨源不穩(wěn)定,品控難做。盒馬奧萊的開張,一定程度影響了盒馬鮮生原有的晚間折扣服務(wù),從而引發(fā)盒馬鮮生原有客戶群的不滿。

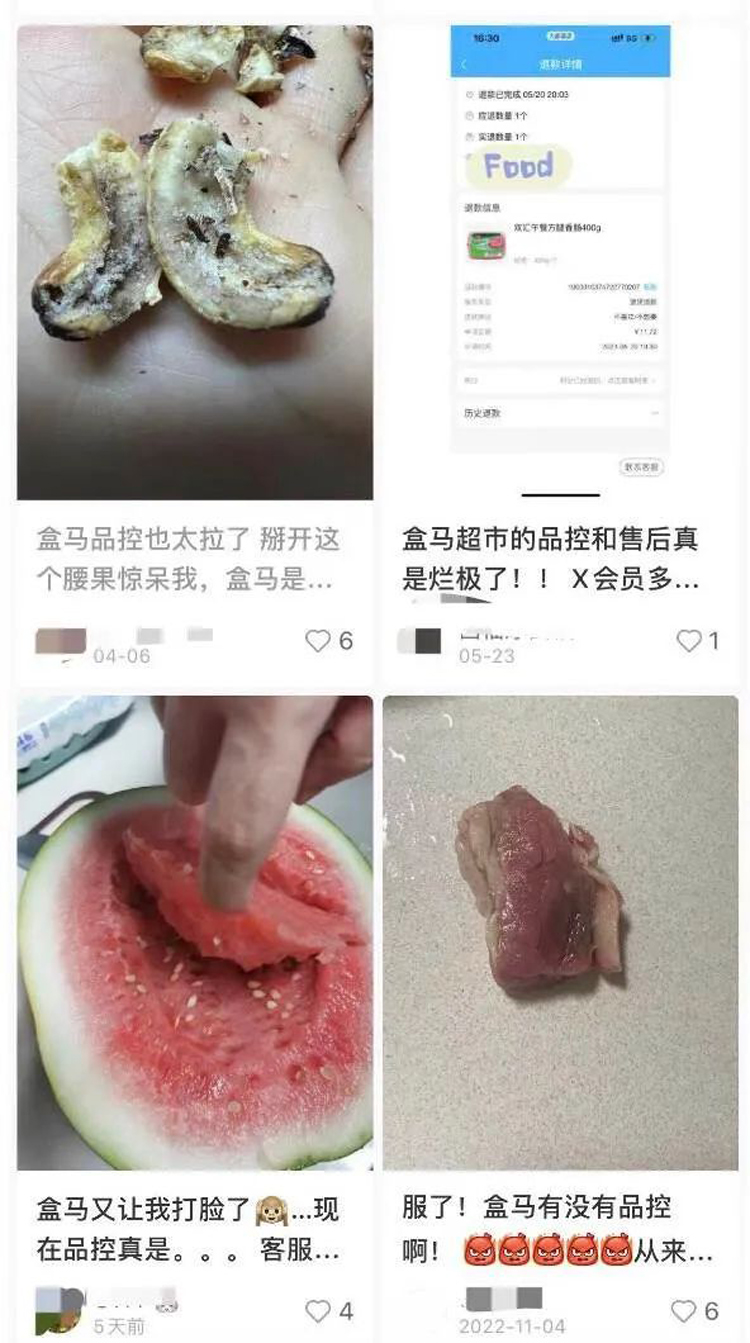

事實(shí)上不止盒馬奧萊店,其他業(yè)態(tài)的品控也不夠穩(wěn)定。在黑貓投訴上關(guān)于盒馬的投訴貼中多則帖子指出了盒馬鮮生食品中吃出異物、變質(zhì)等食品安全問題。

在小紅書上也不乏有用戶發(fā)帖吐槽盒馬的品控大不如前,由用戶在盒馬買到了變質(zhì)腰果、沒熟透的無籽麒麟瓜和壞掉的火腿等。

今年以來,盒馬多個門店因食品安全問題被處罰,涉及食品霉變生蟲、獸藥殘留及重金屬超標(biāo)問題。天眼查APP顯示,盒馬自2021年以來因行政處罰金額達(dá)到150.23萬元,其中多則指向了食品安全問題。

另據(jù)公開資料顯示,近日,上海一家盒馬鮮生因銷售的“茉莉莎娜兩頭尖意大利面”中存在異物小蟲,被上海市楊浦區(qū)市場監(jiān)管局罰款6萬元;4月,上海盒馬靜安第二分公司因生產(chǎn)經(jīng)營農(nóng)藥殘留、獸藥殘留超過食品安全標(biāo)準(zhǔn)限量的食品,被上海市靜安區(qū)市場監(jiān)管局處罰2次,共計(jì)罰款10萬元。

同樣在4月,北京盒馬十里堡分公司因經(jīng)營重金屬含量超過食品安全標(biāo)準(zhǔn)限量的梭子蟹,被北京市朝陽區(qū)市場監(jiān)管局罰款5萬元;因銷售的“冰鮮三文魚魚腩”菌落總數(shù)項(xiàng)目不符合要求,位于北京市通州區(qū)的華北盒馬網(wǎng)絡(luò)科技有限公司新華東街分公司,被北京市市場監(jiān)管局罰款5萬元、

此外,2023年3月,華北盒馬雙清路分公司因違反《食品安全法》,經(jīng)營的“鮮活叉尾回魚(養(yǎng)殖)”“鮮活草魚”“鮮活松花鯉魚”等產(chǎn)品獸藥殘留含量超過食品安全標(biāo)準(zhǔn)限量,被北京市海淀區(qū)市場監(jiān)管局罰款1萬元。

業(yè)內(nèi)律師表示,食品安全頻發(fā)的背后,不僅對消費(fèi)者健康和權(quán)益構(gòu)成威脅,也損害了盒馬作為一家知名品牌的形象和信譽(yù)。

在食品安全問題頻發(fā)背后也反映出了盒馬鮮生在產(chǎn)品管理上的不足。在關(guān)店、食品安全事件頻發(fā)、銷售超標(biāo)食品,生鮮電商屬性偏重的盒馬奧萊在規(guī)模化擴(kuò)張過程中,遇到了難以平衡的難題。

重啟盒馬Mini,估值跌去4成

為了持續(xù)發(fā)力下沉市場,盒馬再次重啟了盒馬Mini店。

3月末,盒馬將重啟社區(qū)超市盒馬Mini,宣布正式上線“1小時達(dá)”,為3-5公里區(qū)域提供最快1小時送達(dá)服務(wù),正在鄭州、長沙等二線城市試點(diǎn)。

此前,盒馬的配送范圍主要是3公里范圍內(nèi)的30分鐘送達(dá)。覆蓋更多的區(qū)域,擴(kuò)大配送范圍的同時,履約時間的范圍也進(jìn)一步增加。

與此同時,基于盒馬云超能力,今年4月份起,全國大多數(shù)地區(qū)消費(fèi)者可以通過盒馬App下單盒馬電商產(chǎn)品,實(shí)現(xiàn)次日達(dá)。

盒馬Mini是盒馬開始下沉之后的初嘗試,在放棄前置倉模式的盒馬小站后,盒馬將其整體整合入盒馬Mini,與核心商圈之外的社區(qū)超市爭奪市場。

2020年,侯毅透露盒馬將開設(shè)100家盒馬Mini門店,成為盒馬第二個全國快速復(fù)制的業(yè)態(tài)。但直到2022年8月,盒馬Mini店也僅僅達(dá)到了22家,18家在上海,4家在北京。

盒馬奧萊便承接了盒馬鮮生店、盒馬Mini店的臨期商品,以折扣方式集中降價(jià)銷售,在成本損耗上更具優(yōu)勢。盒馬Mini店的關(guān)關(guān)開開,也側(cè)面體現(xiàn)了盒馬在下沉市場探索的艱難,產(chǎn)品價(jià)格是一方面,能否盈利是難關(guān)。

做自有品牌,是降低成本、提搞利潤的最好途徑,盒馬從去年開始發(fā)力自有品牌。

從五常大米開始,盒馬自有品牌持續(xù)推出了盒馬日日鮮、盒馬工坊、盒馬MAX、盒馬有機(jī)等自有品牌,涵蓋了生鮮、休食、熟食、烘焙、鮮花、酒水、生活日用品等。

據(jù)了解,盒馬鮮生的自有品牌大部分來自代工貼牌,或與其他廠商合作聯(lián)名。

盡管自有品牌能為企業(yè)帶來高毛利率,但隱形的產(chǎn)品開發(fā)和拓展等成本也不容忽視。當(dāng)下自由品牌在中國的市占率并不高,僅有個位數(shù),相較于歐美等發(fā)達(dá)國家的兩位數(shù)以上市占率,還差了很遠(yuǎn)。

另外,為了追求差異化,盒馬大幅增加了產(chǎn)品研發(fā)的比例。比如為了做成一款更鮮版本的“老干媽”,盒馬在盧旺達(dá)找到了一種辣椒,根據(jù)當(dāng)?shù)卣咝枰诜侵捱M(jìn)行粗加工,才能運(yùn)送到中國進(jìn)行精加工,所以總共經(jīng)過了七八輪方案,才運(yùn)回國內(nèi)。

這無疑增加了自有產(chǎn)品的生產(chǎn)成本,從而失去一些價(jià)格優(yōu)勢。從消費(fèi)者端的感知是,盒馬自營品牌比山姆還貴。

據(jù)此前《第一財(cái)經(jīng)》雜志報(bào)道,一家盒馬合作的生產(chǎn)濃縮酸梅膏、濃縮果汁的大型企業(yè),武漢金匯泉食品飲料有限公司,也曾經(jīng)給網(wǎng)易嚴(yán)選做過代工。

金匯泉在對兩家公司的對比中提到,面對同一款酸梅湯的提案,網(wǎng)易嚴(yán)選要求以一個適中的價(jià)格,在代工廠原有產(chǎn)品上做升級;而盒馬提出了很多“市面上其他人沒提過”的需求:去色、降低甜度、去冷鏈環(huán)境、在冬天可加熱飲用等。一款酸梅湯,從提案到上市花了4個月。

侯毅曾在2018年供應(yīng)商大會上立下了“3年內(nèi)做到50%以上的自有品牌”的flag,而截止2022年底,盒馬的自有品牌商品類目已有1200多種,包括生鮮、標(biāo)品、3R(即烹、即食、即熱)在內(nèi)的自有品牌商品銷售占比已經(jīng)達(dá)到了35%,基本與山姆等國際零售巨頭平臺持平,但未達(dá)到侯毅的預(yù)期。

在盒馬X會員店以及盒馬奧萊店,其自營品牌的商品占比分別高達(dá)50%、20%。

2023年初,侯毅在盒馬全員內(nèi)部信中提到,2022年是盒馬新零售的成熟期,形成了以自有品牌體系和全球化直采體系的盒馬商品力,并實(shí)現(xiàn)了主力業(yè)態(tài)盒馬鮮生的盈利。“盒馬作為一個新零售業(yè)態(tài)完成了第一階段的目標(biāo)”。

根據(jù)2023年盒馬公布的新愿景,盒馬將在十年時間服務(wù)10億消費(fèi)者,實(shí)現(xiàn)全國10000億的銷售,并建立1000個盒馬村。

疫情拉動了盒馬銷售業(yè)績的增長,2022年3月底開始,盒馬在上海地區(qū)兩個月內(nèi)連續(xù)開啟了社區(qū)集單、流動超市、團(tuán)購儲貨、自提應(yīng)急通道等模式,服務(wù)了上海6000個小區(qū)。

此外,還有不斷收縮規(guī)模,關(guān)掉不盈利的店鋪外,盒馬還借助大規(guī)模裁員、削減員工福利的方式實(shí)現(xiàn)了降本增效。

據(jù)界面新聞報(bào)道,2022年5月起,盒馬開啟新一輪裁員,主要集中在各地方區(qū)域的采購、運(yùn)營部門,緩沖期為一個月,到6月底。據(jù)盒馬員工透露,涉及到的人員包括采購、運(yùn)營業(yè)務(wù)團(tuán)隊(duì),其中標(biāo)品采購和3R(即烹、即熱、即食)采購兩個團(tuán)隊(duì)基本全部裁撤,只留少部分管理崗位人員調(diào)去上海總部,生鮮采購部門也有所調(diào)整、合并。此外,線上運(yùn)營團(tuán)隊(duì)的工作職能也有所優(yōu)化。大部分被裁員工的賠償方案為“N+1”。

據(jù)悉,2022年盒馬整體GMV為450億元,2021年這一數(shù)字為340億元,2023年的目標(biāo)被設(shè)定為1000億元,增速超過100%,頗為激進(jìn)。

對于線下商超而言,1000億年銷售額是個高門檻,當(dāng)前中國頭部兩家超市永輝和高鑫零售每年銷售額也不過如此,如此看來,盒馬的對標(biāo)意圖顯而易見。

就盈利模型來看,盒馬當(dāng)前仍然比較乏力。據(jù)業(yè)內(nèi)分析,盒馬業(yè)務(wù)體系內(nèi)最有希望盈利的仍是盒馬X會員店業(yè)務(wù),但其擴(kuò)張速度也低于此前的預(yù)計(jì)。

盒馬X會員店是盒馬旗下的會員制商店,首店于2020年10月在上海開業(yè)。截至目前,盒馬X會員店已經(jīng)在中國開設(shè)9家門店,其中,6家位于上海,北京、蘇州、南京各1家。公開資料顯示,盒馬擁有近300萬付費(fèi)用戶。據(jù)了解,會員店SKU總數(shù)只有3000個,是盒馬鮮生門店的三分之一,目的是提高產(chǎn)品選擇效率、突出差異化。

同樣定位在會員店模式的山姆會員店當(dāng)前已經(jīng)在國內(nèi)開出了44家門店,遠(yuǎn)高于盒馬會員店規(guī)模。

放眼未來,在增量尋求上,盒馬將目光投注到了叮當(dāng)買菜已經(jīng)實(shí)踐過的預(yù)制菜賽道。

生鮮本身就是一項(xiàng)高損耗率、毛利率低的品類,在運(yùn)輸?shù)倪^程中很難保障不出現(xiàn)損壞,是難啃的硬骨頭,所以線上化率相對其他品類較低。而預(yù)制菜能夠幫助其提升毛利率。

2023年,盒馬在內(nèi)部進(jìn)行部門調(diào)整,預(yù)制菜成為新增的一級部門。盒馬內(nèi)部人士透露,目前已經(jīng)建立起300多條鮮食供應(yīng)鏈,武漢、成都、上海等地自建的中央廚房也相繼投產(chǎn),預(yù)計(jì)今年能銷售50億元。

縮小業(yè)務(wù)版圖,提升盈利能力,在下沉市場尋求新的增量都被看作是盒馬為上市做的準(zhǔn)備。

早在去年7月就有外媒報(bào)道稱,盒馬鮮生正在尋求新一輪4-5億美元融資,投前估值約為60億美元(約合人民幣420億元),這一估值較2022年縮水了40%。2022年初,盒馬鮮生曾考慮以100億美元的估值融資,但此后隨著股市暴跌、資本收縮,盒馬的估值也在不斷下調(diào)。

今年4月,有消息稱盒馬正在與中金、摩根士丹利等合作籌備上市事宜,準(zhǔn)備明年在香港上市,估值仍然60億美元。對此,盒馬方面回應(yīng)稱,其對市場傳言暫時沒有更多評價(jià)。

眼下,資本對新零售行業(yè)的關(guān)注已經(jīng)進(jìn)入冷靜期,曾經(jīng)的資本寵兒生鮮電商兩大代表,每日優(yōu)鮮和叮咚買菜在上市后業(yè)績表現(xiàn)不佳。

2021年每日優(yōu)鮮虧損了38.49億元,其股價(jià)也跌至了0.54美元/股;而叮咚買菜則是四年累計(jì)虧損123億元,開年來股價(jià)跌幅達(dá)到37%。

2023年一季度,叮當(dāng)買菜實(shí)現(xiàn)了首次非美國通用會計(jì)準(zhǔn)則(Non-GAAP)的凈利潤610萬元,去年同期凈虧損4.222億元。但盈利的前提還是因?yàn)闃I(yè)務(wù)規(guī)模的縮減,包含撤城、增加預(yù)制菜提升毛利率、減少配送員提高效率等舉措。

暫時性盈利并不具備說服力,對于盒馬而言,IPO不是終極解決方案,如何找到盈利模型才是關(guān)鍵。