自年初至今,中信銀行股價漲幅接近40%,位列板塊第一。但從企業自身來看,高漲的股價仍難掩凈息差較低,增長動能匱乏等實際問題。

背靠中信集團這棵大樹,中信銀行的未來該如何被審視?

01

利潤靠調節?

中信銀行的業績,并沒有股價表現的那般驚艷。

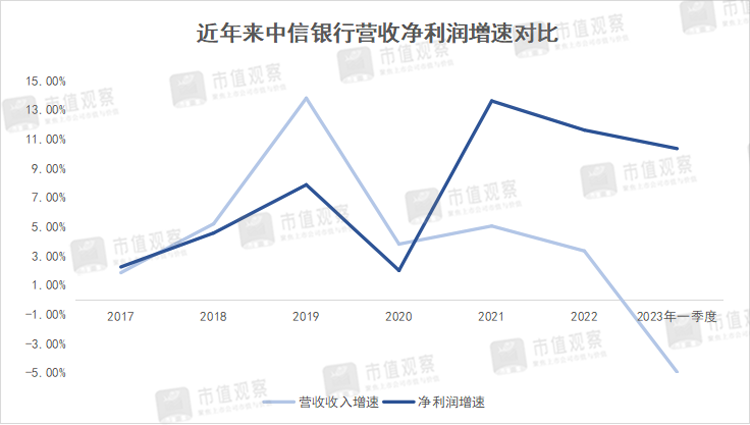

2023年一季度,中信銀行的業績增速已經放緩,營收513.63億,同比下降了4.94%,創出了自2017年以來單季增速的新低,再次進入負值區間。

再看凈利潤,中信銀行自2021年增速達到13.6%的后便逐步回落,一季度凈利潤191.44億,同比只增長了10.34%。

分季度來看,公司在2022年第4季度的凈利潤增速就已經明顯放緩,并由第三季度14.57%的回落至8.03%的個位數增長。

中信銀行一季度業績之所以“踩剎車”,與主營業務全線回撤脫不了關系。

首當其沖的,就是凈利息收入。當下中信銀行對利息收入依然十分依賴,營收占比超過八成,是典型的一條腿走路。凈利息收入增長的不溫不火是近年來其營收增速下滑的主要原因。

2019-2022年,中信銀行凈利息收入規模從1875.84億增長至2113.92億,3年時間僅增長了12.69%,同期收入增速也從13.79%降到3.34%。到一季度更是直接降為負值,實現收入366.26億,同比下降了0.87%。

這背后最直接的原因,是其反映貸款定價的凈息差指標下降較快,且公司貸款規模增速的減緩不足以抵消凈息差下降損失。

財報顯示,2019-2022年中信銀行凈息差從2.12%降至1.97%,到2023年一季度又進一步降為1.87%,低于股份行1.89%的平均數據。

在資產規模上,一季度中信銀行貸款及墊款總額為5.35萬億,相較于2022年末僅增長了3.88%,而2019-2022年復合增速達9%。

放眼整個銀行業和股份行,這樣的增速排名也是靠后的。據光大證*統計,2023年一季度股份行總貸款增速為6.3%,而整個銀行業增速達11.6%。

另外中信銀行的非利息收入也拖了后腿。一季度實現收入147.37億,同比下降了13.74%。其中占大頭的手續費及傭金收入大幅下滑,為85.46億,同比降幅達11.52%。

對銀行業而言,一季度手續費傭金收入下降是個共性問題,作為中間代理業務,手續費收入更容易受市場環境影響。據中泰證*統計,2023年一季度全部上市銀行凈手續費增速為-4.8%,其中股份行降幅更是達到了13.8%。

這主要是受到2022年第四季度債券和理財市場波動影響,居民投資偏向謹慎,更多將資產配置到定期存款等無風險投資。

中信銀行以投資為主的其他非息收入也表現也不佳。其中投資收益受債市影響降幅超50%,為31.89億。而公允價格變動損益是其一大亮點,在二級市場回暖下實現業務收入21.7億,相對于2022年的3.18億虧損大幅好轉,對沖了非息收入的部分下降損失。

一季度中信銀行在主營凈利息收入下降的情況下,凈利潤增速還能超過10%,主要是貸款減值計提的大幅減少,為141.09億,同比降幅達26%。

雖然其不良貸款率相對于2022年同期也降低了0.14%至1.21%,但降幅遠不及計提的信用減值損失降幅,有調節利潤嫌疑。

02

仍處在風險出清期

作為頭部股份行,中信銀行面臨的增長壓力與此前較高的不良貸款率密切相關。可以說當下公司仍沒有完成風險出清任務。

拉長時間軸來看,中信銀行資產的不良率風險累積主要發生在2014-2018年,期間其不良貸款額快速提升,由284.54億增長至640.28億,規模擴大了125.02%。與之同時飆升的還有不良貸款率,同期由1.3%提升至1.77%,并在九大股份行中排在倒數第三名。

細看同期中信銀行的資產負債表,主要是對公貸款的零售和制造業拖了后腿。2014年二者不良率還分別為3.8%和2.28%,到2018年就提升到了8.5%和7.3%。

對此中信銀行解釋為由于彼時特殊的國際形勢,外貿企業經營壓力加大、國內經濟增長乏力、產能過剩等因素,但對比2018年股份行數據,仍高于招行、浦發等頭部銀行。

盡管存在影響行業的客觀因素,但不可否認的是,中信銀行管理和風控問題也是繞不開的一道坎。這在房地產領域體現的尤為明顯。

2018年12月,中信銀行就因理財資金違規繳納土地款等6項違規行為被銀保監會罰款2280萬;2019年8月又因違規發放房地產開發貸款等13項違規行為,被銀保監會罰沒2223.7萬;2020年2月其收到北京銀保監局的罰單,在19項違規事項中有13項涉及地產業務,又被罰2020萬。

此外中信銀行爆出的包括前行長孫德順在內的多名高管貪腐和利益輸送問題,也凸顯了其管理漏洞。

作為從業40余年的“老將”,孫德順還一手主導了中信銀行貸款向房地產領域傾斜。或許是為規避零售和制造業的高不良率,2017年房地產成為中信銀行貸款投放的第一大行業,占比達10.4%,這在當年的頭部股份行中占比也是最高的。

2018年是孫德順執掌中信銀行的最后一年,當年招行、浦發等頭部股份行不良率紛紛下降,而中信銀行不降反升,由1.68%提升至1.77%。

直到2019年,方合英行長的上任才逐漸扭轉局面。此后雖然制造業和零售業不良貸款率已經顯著下降,但房地產占比過高的后遺癥開始顯現,近年來的地產調控使得行業的不良貸款率飆升。

2022年其房地產對公貸款余額占比已降為5.57%,但行業的不良貸款率卻由2018年的0.35%提升至3.08%,拖累了整體不良風控指標。其不良貸款的風險出清任務還未結束。

2014-2018年,隨著中信銀行不良貸款的提升,計提的貸款減值損失也在增加。較高的不良和貸款遷徙率使其不得不計提更多的貸款減值,對凈利潤形成侵蝕。

同期其貸款和墊款余額年增速均在10%以上,但歸母凈利潤僅從406.9億增長至445.1億,5年間規模增長了9.39%,期間其貸款減值準備從604.97億增長至1011.54億,規模增長達67.2%%。

需要注意的是,2014-2018年中信銀行的撥備覆蓋率由181.26%降為157.98%,距離150%的監管紅線僅一步之遙。

可以看出,不良資產的增長對中信銀行的盈利存在抽血效應。當下的風控指標仍然有下降空間,尤其是貸款遷徙率,2022年其關注類貸款遷徙率近30%,次級類和可疑類貸款遷徙率仍超過70%,仍高于招行、興業等頭部股份行。

03

增長動能壓力

不良資產的風險尚未出清,中信銀行的內生性增長同樣值得注意。

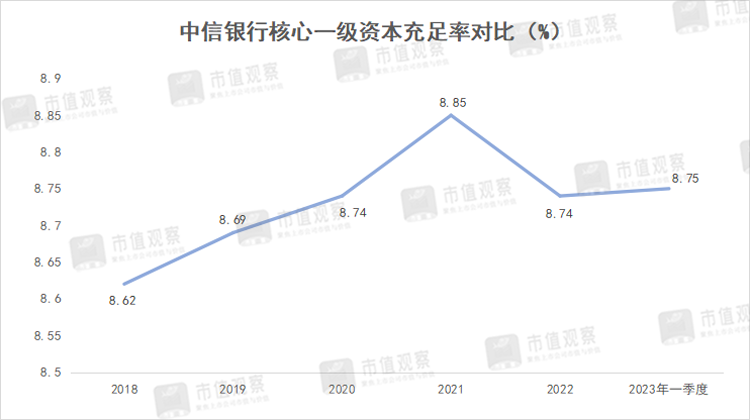

2023年一季度公司的核心一級資本充足率為8.75%,已接近監管紅線7.5%,常年較低的核充率使其只能通過不斷的融資來滿足要求,也是近年來制約其資產擴張的重要因素。

數據統計,僅在2019年間中信銀行就發行債券融資達800億,2020年間又發行了超千億債券。2022年其又披露了融資額近400億的A+H股的配股方案。

中信銀行多次融資最為直接的影響,是使其股東權益的不斷攤薄,損害了股東利益。體現在股利支付率上,由2018年的超30%降至近年來的25%左右。

此外,中信銀行零售及財富管理業務,增長同樣不及預期。

零售業務上,中信銀行以對公業務起家,當下零售貸款增速不斷下降,主要受個人按揭貸款和信用卡業務增長拖累,仍是對公業務在撐場面。

數據顯示,近年來中信銀行零售貸款余額由2018年的1.48萬億增長至2022年的2.21萬億,增速由超20%放緩至3%出頭,并在2023年一季度進一步放緩至1.80%,營收占比也由此前的40%以上降至30.46%。

相比之下,對公貸款增速則有加速趨勢,貸款余額由2018年的1.89萬億增長至2023年一季度的2.73萬億,在經歷了2018年和2019年4%以下低位數增速后,2021年回升至7.64%,2022年和2023年一季度都保持在8%以上。

由于其個人貸款收益率一直高于對公貸款,個人貸款的增速下降意味著整體生息資產收益率還將繼續承壓。

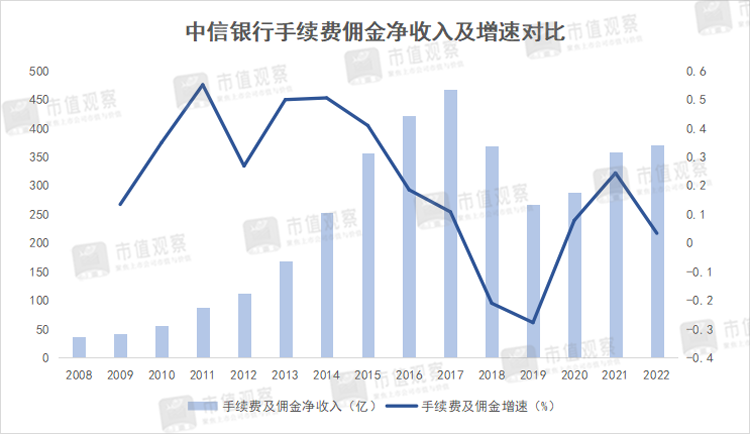

另一大被寄予厚望的財富管理業務增長也不穩定,自2015年后規模始終沒有有效突破,對業績貢獻也在下降。

數據統計,2017年在其業務收入達到468.58億頂峰后,始終保持在350億左右,營收占比也由2017年的近30%下滑至2022年的17.55%,已經很難發揮此前的業績增量角色。

但期間公司AUM資產和零售客戶規模都在創新高。前者由2018年的1.8萬億增長至2022年的3.91萬億,增長翻倍有余;后者同期由0.88億增長至1.27億,增幅達到了44.32%。表明其財富管理業務仍有待進一步挖掘潛力。

從公司戰略角度看,2021年中信銀行將零售業務提升至公司第一大戰略,并打造以財富管理為核心的“新零售”,期望未來2到3年內實現零售業務占比超過50%。而當下零售和財富管理兩大業務都慢了下來,零售業務僅占比30%,戰略目標仍然沒有時間表。

當前增長動力仍是中信銀行的首要課題。背靠中信集團,目前看其在財富管理上的協同效應仍未顯現。而自年初至今中信銀行股價的巨大漲幅,或已包括這種協同預期。

未來,中信銀行需要發揮集團的協同優勢,著重在財富管理業務上取得突破,并繼續壓降風險指標,才能更好解決增長動能問題。