又一家行業龍頭上市公司業績爆雷!各個“行業茅”最近的日子都不太平。

凈利潤巨降近40%

毛利率創近年最低水平

這家公司便是有“防水茅”之稱的東方雨虹。

8月22日晚間,東方雨虹披露2022年上半年業績報告。財報顯示,2022年上半年公司實現營業收入153.07億元,同比增長7.57%;實現歸屬凈利潤9.66億元,同比下降37.13%;實現扣非凈利潤8.90億元,同比下降38.48%。

一直以來,東方雨虹作為防水行業龍頭企業,業績增速均保持平穩且十分優秀,此前一次凈利潤負增長還發生在2015年一季度。

并且,從東方雨虹一季度業績或能預計半年度時會發生增收不增利的情況,但較難想到凈利潤會驟降近40%,會發生爆雷情況。

資料顯示,東方雨虹致力于新型建筑防水材料的研發、生產、銷售和防水工程施工業務領域,目前已形成以主營防水業務為核心,民用建材、建筑涂料、特種砂漿、節能保溫、非織造布等多元業務為延伸的建筑建材系統服務商。

東方雨虹表示,雖然上半年國內疫情反復、房地產需求低迷,但公司在風控優先、穩健經營的原則下,持續優化客戶結構,仍然拉動了公司收入逆勢實現增長。

但是,營業成本卻較上年同期增長14.97%,高于營收增速,這主要是受瀝青等大宗商品價格上漲所致。

《全球財說》查詢發現,2022年上半年瀝青價格整體高企,據卓創資訊數據顯示,截至6月份,國內瀝青1-6月的現貨市場成交均價為4002.99元/噸,同比上漲29.14%,高于過去5年瀝青均價的最高水平。

不過,自6月中旬以來,隨著國際原油價格的高位下調以及瀝青裝置開工率的逐步走高,瀝青價格整體下滑明顯。同時,由于瀝青需求平淡,上漲已現乏力。

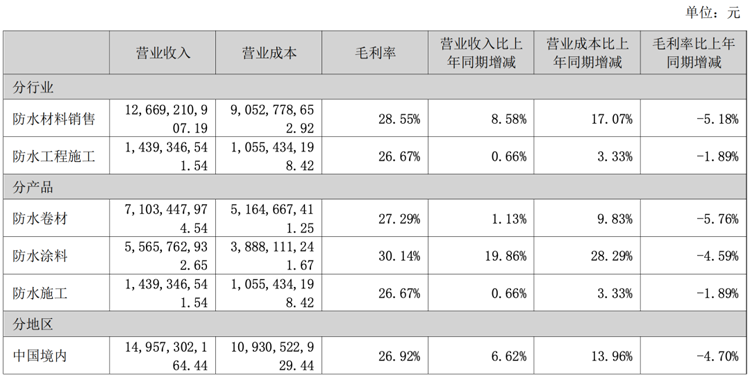

受營業成本上漲影響,東方雨虹整體毛利率較上年同期下降4.70個百分點, 為26.92%,創下自2011年三季度以來的最低毛利率。

其中,防水材料銷售實現營業收入126.69億元,占總營收比例為82.77%,該項主營業務毛利率下降更為明顯,同比減少5.18個百分點至28.55%。另外,防水工程施工為14.39億元,占總營收比例為9.40%,毛利率為26.67%。

若按照產品來看,雖然防水卷材仍為主力產品實現了71.03億元營業收入,但防水涂料逐步發力,營收同比上漲19.86%,至55.66億元,但營業成本卻同比增長28.29%。

圖片來源:東方雨虹2022年半年報

由此看來,成本上漲是導致東方雨虹凈利潤巨降的主要原因。

不過,費用的顯著增長也是原因之一。2022年上半年,東方雨虹的銷售費用為12.50億元,同比增長17.14%,公司表示主要源于人工及宣傳費用增加所致。

從細分項目看,其中促銷費、廣告宣傳費分別為1.72億元、1.94億元,職工薪酬為6.80億元。

同時,管理費用也上漲明顯,上半年為9.29億元,同比增長18.41%,主要系公司人工費用、業務招待費等費用增加所致。

應收賬款增速高于營收

市場低迷仍激進擴產

更為重要的是,2022年上半年,東方雨虹的現金流狀況急劇惡化。

截至2022年6月30日,東方雨虹經營活動產生的現金流量凈額-69.80億元,較上年同期的減少99.98%,2021年同期為-34.91億元。

上市公司在財報中僅表示,主要由于報告期原材料價格大幅上漲導致當期采購支出增加較多。

但真的是這樣簡單嗎?雖然歷年年中東方雨虹經營活動產生的現金流量凈額多數為負,但是2021年、2022年較歷年同期數額減少十分明顯。

值得注意的是,東方雨虹的應收賬款較2021年年末增長明顯,為129.54億元,占總資產比例為27.96%,較上年末增長10.34%。

東方雨虹表示公司回款集中在下半年,但是無論是相較于2021年同期的應收賬款98.22億元,還是相較于年初水平,東方雨虹的應收賬款增速遠大于營業收入增速,賒銷比例或存在不合理情況,未來壞賬計提的可能性也相對較高。

應收賬款的增加,也是導致現金流凈額劇烈下挫的主要原因之一,東方雨虹也提示了應收賬款風險。

與此同時,東方雨虹的存貨也呈現上漲趨勢。截至2022年6月30日,公司存貨為23.25億元,占總資產比例為4.73%。其中,原材料為13.82億元,庫存商品為8.62億元。

在風險提示中,東方雨虹將下游房地產行業的宏觀調控政策和行業波動列為第二大風險,畢竟房市低迷已延續一段時間。

最新數據顯示,2022年1-7月,全國商品房銷售額和銷售面積分別為7.6萬億元和7.8億平方米,同比分別下降28.8%和23.1%。

即便在此情況下,東方雨虹仍在堅持擴產步伐。半年報顯示,截至2022年6月30日,東方雨虹的對外投資建設生產研發及總部基地項目高達27個,涉及中南區域總部、成渝區域總部項目、河南區域總部項目、貴州區域總部建設項目、湖北區域總部項目等。

東方雨虹表示,目前公司產能布局廣泛合理,司在華北、華東、東北、華中、華南、西北、西南等地區均已建立生產物流研發基地,目前的司產品的生產規模和產能利用率也處于行業較高水平。

同時,公司全國性的產能布局亦會帶來產品運輸等銷售成本的下降。

但是隨著公司營業收入增長嚴重放緩、下游行業景氣度持續下行,激進擴產真的是明智之舉嗎?

曾辟謠業績下跌傳聞

公司高管提前減持

值得注意的是,2021年4月東方雨虹曾完成高達80億元的定向增發。

定增預案顯示,募投項目合計有13個,包括廣東東方雨虹建筑材料有限公司花都生產基地項目、年產13.5萬噸功能薄膜項目、年產15萬噸非織造布項目等12個生產項目。同時,計劃使用24億元募資補充流動性。

彼時2021年房地產業便已初現低迷,但募投項目仍大筆投入擴產。

此次定向增發的發行價格為45.50元/股,發行對象最終確定為13家。其中,摩根大通獲配10億元、高瓴系禮仁資管獲配金額9.31億元、煦遠鼎峰獲配6.7億元,睿遠基金獲配金額3億元,瑞士銀行、德弘基金等紛紛獲配。

定增上市后,雖然東方雨虹股價一度攀升至超過60元/股,但2021年6月便開始震蕩下行,不過至鎖定期6個月結束時,股價仍尚可維持在45元-50元一線。

值得注意的是,2022年7月初,東方雨虹因為因業績不及預期的傳聞跌停,雖然公司出面辟謠稱,“業績不及預期的傳聞不屬實,不存在大幅調整”,只是此后股價仍不斷下跌。

截至8月23日,東方雨虹股價已由6月末的超50元/股,跌至31.74元/股。

但是東方雨虹一邊辟謠,公司高管卻一邊套現出逃。公開資料顯示,2022年6月20日至7月8日期間,張志萍、王文萍、許利民、張穎、向錦明、楊浩成等6位高管以大宗交易方式,分別減持股份27萬股、10萬股、1000萬股、32萬股、100萬股、43萬股。

若按照交易均價計算,上述6名高管套現超過5億元。

截至2022年6月30日,睿遠基金旗下由傅鵬博管理的睿遠成長價值A仍持有3373.82萬股東方雨虹,占該基金持倉比例的5.35%。自睿遠成長價值A2019年3月成立以來,基金經理傅鵬博便一直重倉至今。