“17年伊始,持有騰訊快5年,還是負(fù)收益,說看走眼了吧,利潤(rùn)確實(shí)增長(zhǎng)了;說持有時(shí)間短吧,都快5年了還要怎么長(zhǎng)。”

一位價(jià)值投資者,在雪球上吐槽道。一聲哀鳴,應(yīng)者不絕。國產(chǎn)價(jià)投們也紛紛表達(dá)著困惑與憤懣。

某種角度來說,他們吐槽,多少是有道理的。

畢竟,在這五年中,騰訊的利潤(rùn)漲了3倍;各條業(yè)務(wù)線競(jìng)爭(zhēng)力也依舊是top3級(jí)別的;社交護(hù)城河寬闊到,拿著望遠(yuǎn)鏡仍然看不到對(duì)手。

可市場(chǎng)的反饋,確實(shí)零漲幅。

都說一家好公司是值得長(zhǎng)期持有的,但持有騰訊5年卻不賺錢,多少讓人難以接受。

簡(jiǎn)單歸因,肯定是估值貴了啊。

但這樣膚淺的解釋,并不足以讓人信服。基于此,表外表里深度還原這兩個(gè)時(shí)間點(diǎn)的情況,做了一些分析,有以下三個(gè)啟示:

1、產(chǎn)品周期驅(qū)動(dòng)下的高景氣,要警惕周期持續(xù)性

2、技術(shù)迭代導(dǎo)致的業(yè)務(wù)變遷,需要預(yù)判競(jìng)爭(zhēng)走勢(shì)

3、對(duì)宏觀和監(jiān)管高敏度業(yè)務(wù),需定期做坐標(biāo)系體檢

01

產(chǎn)品周期驅(qū)動(dòng)下的高景氣,要警惕周期持續(xù)性

6月下旬,騰訊開始了今年的第三輪裁員,優(yōu)化的重點(diǎn)包括IEG(互動(dòng)娛樂事業(yè)群)部門,據(jù)相關(guān)員工披露:好一點(diǎn)的部門,裁員幅度約20%~30%,一些小部門整體裁撤。

對(duì)此,有員工忍不住問道:“明明游戲收入還是很高,為什么要裁員降薪呢?”

是呀,從2017年至今,騰訊游戲業(yè)務(wù)的毛利占比一直在50%以上,怎么就到了大幅裁員的地步了?

我們來看一組數(shù)據(jù)對(duì)比:

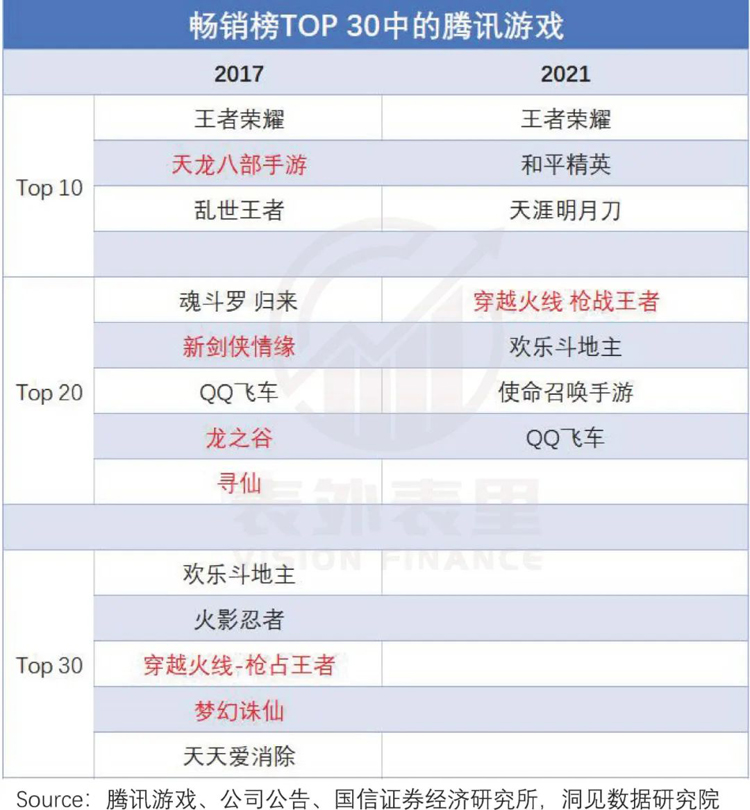

2017年,游戲暢銷榜TOP30,騰訊不僅占據(jù)13個(gè)席位,且自研或代理的新游,基本都排在前列。

2021年,游戲暢銷榜TOP30,騰訊只占7個(gè),且撐場(chǎng)面的基本還是2017年的老產(chǎn)品,新面孔只有《天涯明月刀》。

注:紅色字體為端轉(zhuǎn)手游戲

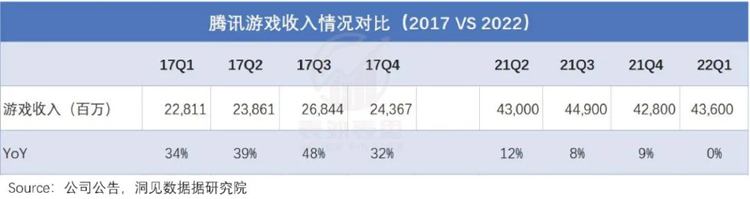

業(yè)務(wù)景氣度懸殊巨大,反饋在數(shù)據(jù)上就是,2017年,騰訊游戲收入增速達(dá)38%;反觀2022Q1,游戲收入增速為零。

也就是說,如今騰訊游戲整體處于“陣痛期”,各部門的日子怎么可能不受影響。

那么新的問題來了,為何僅5年時(shí)間,騰訊游戲就徹底變天了?其實(shí)問題在2017年就埋下了。

回看2017年的游戲行業(yè),尚處于一邊倒的賣家市場(chǎng),用戶對(duì)游戲的審美沒有現(xiàn)在這么高,基本上是被廠商牽著鼻子走。

而騰訊手握微信、QQ、應(yīng)用寶等流量入口,在發(fā)行領(lǐng)域一騎絕塵,成了最大贏家。

如下圖,當(dāng)時(shí)騰訊新游,不管是口碑產(chǎn)品還是質(zhì)量一般的二線作品,騰訊都有本事一開始就把它送到暢銷榜前列。這樣一來,即使生命周期偏短,帶來的收益也不差。

相比之下,網(wǎng)易的游戲通常首周排名很低,之后表現(xiàn)好的,才會(huì)慢慢爬坡。

值得注意的是,在前文的游戲暢銷榜TOP30中可以看到,騰訊的13款產(chǎn)品中,有6款都是端游手游化的“換皮”游戲。

之所以會(huì)這樣的原因在于,擁有端游IP的產(chǎn)品,其本身就有影響力和用戶基數(shù),再疊加騰訊的流量資源,能夠快速出圈。如《天龍八部手游》很快至?xí)充N榜第2,并且穩(wěn)定停留在前列。

但盡管發(fā)展勢(shì)頭大好,2017年左右游戲市場(chǎng)已漸現(xiàn)變天苗頭:

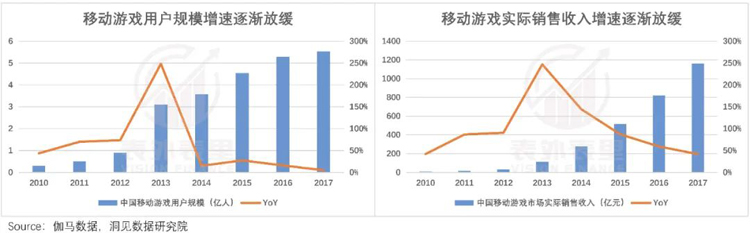

隨著移動(dòng)游戲用戶規(guī)模趨于飽和,以及整體的銷售收入增速逐漸放緩,手游從增量競(jìng)爭(zhēng)轉(zhuǎn)為存量競(jìng)爭(zhēng)。

競(jìng)爭(zhēng)飽和,游戲選擇權(quán)回到玩家手中,“渠道為王”逐漸向“產(chǎn)品為王”轉(zhuǎn)移。

2021年中國移動(dòng)游戲行業(yè)開放合作大會(huì)呼吁:內(nèi)容建設(shè)為魂。

我們?cè)凇厄v訊游戲帝國的裂縫》一文中也論述過,米哈游的《原神》等游戲繞過騰訊等渠道進(jìn)行宣發(fā),同樣拿下市場(chǎng)。

種種跡象都表明了“內(nèi)容為王”的大趨勢(shì)。但相較于渠道優(yōu)勢(shì),騰訊的研發(fā)優(yōu)勢(shì)并不明顯。

而且新局勢(shì)下,騰訊面臨更嚴(yán)峻的渠道競(jìng)爭(zhēng)。

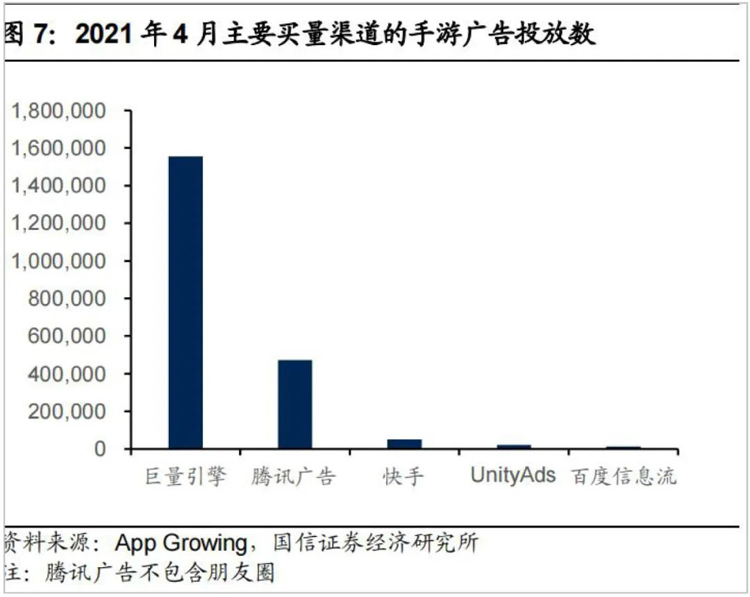

如下圖,抖快等買量渠道和B站、TapTap等垂類渠道的崛起,在一定程度上弱化了騰訊游戲的渠道優(yōu)勢(shì)。

另一方面,經(jīng)過近十年的“端轉(zhuǎn)手”時(shí)代,經(jīng)典端游IP開發(fā)帶來的高確定性紅利也即將殆盡。

最終的結(jié)果是上述那樣,2021年還在吃2017年的游戲老本。而這些老游戲眼看也要“啃不動(dòng)”了。

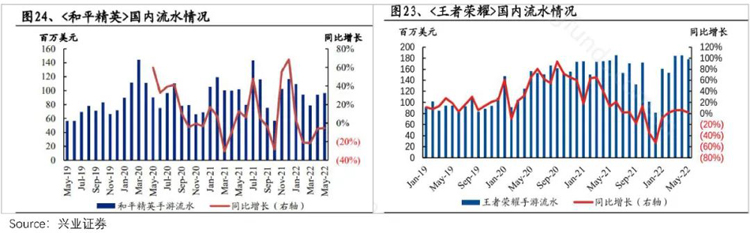

如下圖,頭部《王者榮耀》和《和平精英》的生命周期,已走向后半段,雖然流水依然可觀,但增長(zhǎng)性已然停滯,只是維穩(wěn)。

可新游戲卻續(xù)接無望:2022Q1最新發(fā)布的5款游戲,除了《重返帝國》略受關(guān)注外,其他幾款排名均在暢銷榜百名開外。

游戲行業(yè)變天,騰訊游戲業(yè)務(wù)成功的局限條件一定程度被消解,產(chǎn)品周期從強(qiáng)走弱,業(yè)務(wù)的景氣度面臨挑戰(zhàn)。

02

技術(shù)迭代導(dǎo)致的業(yè)務(wù)變遷,需要預(yù)判競(jìng)爭(zhēng)走勢(shì)

“騰訊最強(qiáng)悍的就是,自己的歷史自己書寫。希望能夠把平臺(tái)的能力,通過廣告的形式賦能于廣告主。”

這是2017年新上任騰訊廣告主席的劉勝義,對(duì)廣告業(yè)務(wù)前景的展望。

話說得很鼓舞人心,畢竟那一年,騰訊的廣告業(yè)務(wù)收入同比增長(zhǎng)49%。

但近兩年,“誠意”似乎不管用了。可以看到,2022Q1騰訊的廣告業(yè)務(wù)同比負(fù)增長(zhǎng)18%,在一眾互聯(lián)網(wǎng)企業(yè)中,基本是最差勁的。

那么,究竟哪里出了問題呢?

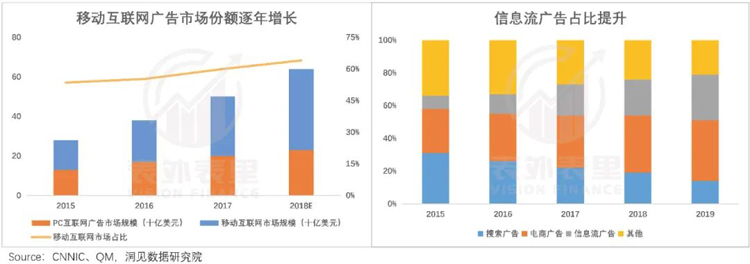

可以看到,2017年前后,正值4G網(wǎng)絡(luò)高速滲透期,隨著智能手機(jī)普及開來,廣告的重心也從傳統(tǒng)PC端向移動(dòng)端轉(zhuǎn)移。易觀數(shù)據(jù)顯示,2016年移動(dòng)端廣告增長(zhǎng)就超過了PC端。

紅利釋放下,業(yè)內(nèi)相繼開始對(duì)信息流廣告的布局,信息流廣告進(jìn)入高速發(fā)展階段。

此時(shí),騰訊“新官上任”對(duì)旗下媒體業(yè)務(wù)進(jìn)行改革的重點(diǎn),是推動(dòng)社交廣告業(yè)務(wù)。

“在美國廣告生態(tài)當(dāng)中,社交類廣告在整體互聯(lián)網(wǎng)廣告中占比是20%。在中國,目前社交類廣告占互聯(lián)網(wǎng)廣告比例只有8%-9%左右。”劉勝義說道。

而借助自身的龐大用戶基礎(chǔ)、人工智能技術(shù)及數(shù)據(jù)分析能力,朋友圈和公眾號(hào)的廣告精準(zhǔn)投放效果“卓越”:

朋友圈首批信息流廣告中,寶馬中國等高端品牌廣告,定向推送的是一二線城市買得起iPhone的“土豪”人群;多數(shù)“屌絲”用戶收到的,則是vivo智能手機(jī)和可口可樂投放的廣告。

精準(zhǔn)定位,高廣告ROI回報(bào),這正迎合了廣告主品效銷合一的訴求,騰訊借此調(diào)高了廣告報(bào)價(jià)。

據(jù)2017Q2電話會(huì)議:廣告業(yè)務(wù)收入增長(zhǎng)主要是因?yàn)閺V告定位技術(shù)的大幅提升,這使得我們可以上調(diào)廣告報(bào)價(jià)。

也就是說,2017年騰訊借助其技術(shù)優(yōu)勢(shì),搭上了信息流廣告爆發(fā),行業(yè)迭代的東風(fēng),實(shí)現(xiàn)了高速增長(zhǎng)。

事實(shí)上,當(dāng)下處于新的迭代機(jī)遇期:

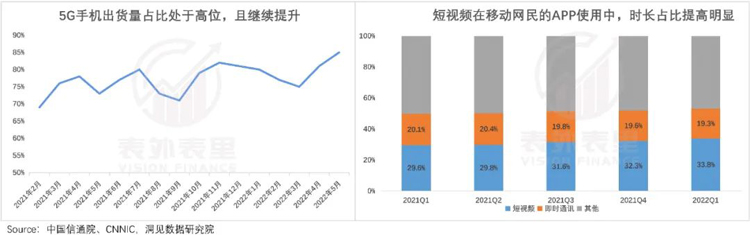

2021年開始,5G滲透率持續(xù)高增長(zhǎng),高速網(wǎng)絡(luò)和智能設(shè)備的發(fā)展與普及,催化了視頻內(nèi)容的增長(zhǎng)勢(shì)頭。

以抖音、快手為代表的短視頻平臺(tái)快速興起,它們基于個(gè)性化推送的內(nèi)容分發(fā)模式,聚集了巨大流量,并將用戶長(zhǎng)時(shí)間留在了App內(nèi)。

短視頻更直觀和動(dòng)態(tài)的展示,使得種草更容易,廣告的轉(zhuǎn)化效率也相對(duì)更高,廣告主自然將更多的廣告預(yù)算撥向了短視頻。

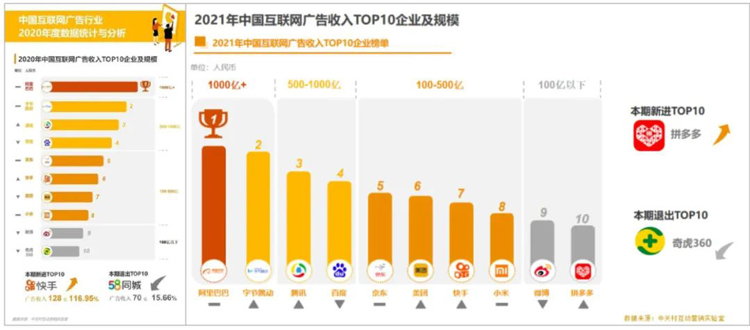

在本輪迭代中,字節(jié)取代騰訊,吃到了最大紅利,2021年廣告收入升級(jí)進(jìn)入“千億俱樂部”。

而競(jìng)爭(zhēng)失敗的騰訊,不是不努力:

2013年推出微視開始,前后推出短視頻產(chǎn)品多達(dá)17種,為扶植產(chǎn)品成長(zhǎng),不乏強(qiáng)大流量支持、百億資源激勵(lì)和小馬哥站臺(tái)。

然而種種嘗試,沒能跑出一匹千里馬。

直到2020年推出視頻號(hào),被寄厚望于補(bǔ)足短視頻的缺口,戰(zhàn)略地位不斷提升。

甚至,2022Q1電話會(huì)議上,在分析師詢問“廣告業(yè)務(wù)不佳的情況,何時(shí)恢復(fù)正常水平”時(shí),管理層回答的解決方法里,就有“視頻號(hào)商業(yè)化”這一項(xiàng)。

但視頻號(hào)的DAU也超過了5億,可廣告方面的商業(yè)化卻還未開始,且什么時(shí)候開始并不確定。

03

對(duì)宏觀和監(jiān)管高敏感度業(yè)務(wù),需定期做坐標(biāo)系體檢

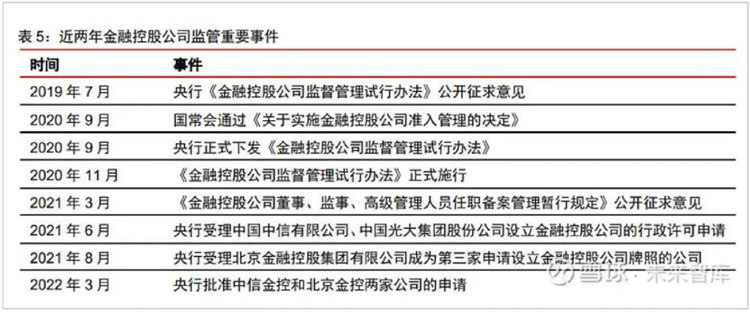

與上述業(yè)務(wù)相比,騰訊金融科技業(yè)務(wù)受到的監(jiān)管風(fēng)險(xiǎn)尤為突出,且限制一直都在:

2017年,央行發(fā)布《關(guān)于實(shí)施支付機(jī)構(gòu)客戶備付金集中存管有關(guān)事項(xiàng)的通知》稱,支付機(jī)構(gòu)按比例交存?zhèn)涓督穑瑐涓督鸺写婀芤院髮⒉辉佼a(chǎn)生利息,這導(dǎo)致騰訊損失了來自備付金的利息收入。

2020年,螞蟻集團(tuán)爆出上市被擱置后,金融科技行業(yè)監(jiān)管一步步收緊。

不過,監(jiān)管雖一直都有,但這兩次帶來的影響卻不一樣:

2017年來說,監(jiān)管環(huán)境仍然相對(duì)寬松,行業(yè)的業(yè)務(wù)規(guī)模增長(zhǎng)存在很大空間,賽道玩家的矛盾不是監(jiān)管,而是競(jìng)爭(zhēng)。

騰訊2017Q1電話會(huì)議提到:當(dāng)前的工作重點(diǎn)仍然是讓微信支付覆蓋更多的用戶和商戶,提升他們使用微信支付的頻率,逐漸擴(kuò)大微信支付的覆蓋范圍和影響力。

而可以看到,當(dāng)時(shí)微信和支付寶忙著推出“綠洲計(jì)劃”和“藍(lán)海行動(dòng)”,圍繞訂餐服務(wù)展開營(yíng)銷推廣活動(dòng),以期望調(diào)動(dòng)商戶積極性,提升行業(yè)滲透率。

在線金融業(yè)務(wù)也是同樣的情況,支付寶就不用說了,騰訊方面“理財(cái)通”截至2018年1月末資產(chǎn)管理總規(guī)模逾3000億元;“微粒貸”截至2017年年末管理的貸款余額逾1000億元;同期,還開始與保險(xiǎn)公司合作提供定制保險(xiǎn)產(chǎn)品。

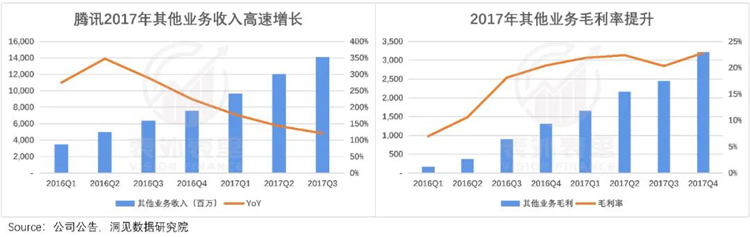

這反饋到數(shù)據(jù)上,2017年騰訊其他業(yè)務(wù)收入高速增長(zhǎng),同時(shí)也驅(qū)動(dòng)毛利率持續(xù)提高。

而當(dāng)下這一次,從需求角度來說,貨幣流動(dòng)性環(huán)境比2017年更加充裕,更利于業(yè)務(wù)規(guī)模的擴(kuò)張。

2017上半年,受美聯(lián)儲(chǔ)兩次加息、國內(nèi)宏觀經(jīng)濟(jì)超預(yù)期及監(jiān)管加強(qiáng)等因素影響,貨幣市場(chǎng)利率整體上行,下半年總體趨向平穩(wěn);

2022上半年,央行先后下調(diào)了1年期和5年期的LPR,降低借款成本刺激信貸業(yè)務(wù)規(guī)模。

但騰訊對(duì)金融科技業(yè)務(wù)的態(tài)度,卻截然相反。

2020Q4電話會(huì)議里提到:公司金融科技業(yè)務(wù)的戰(zhàn)略重點(diǎn)是積極配合監(jiān)管機(jī)構(gòu),同時(shí)優(yōu)先考慮風(fēng)險(xiǎn)管理,而非追求規(guī)模。

2021Q4電話會(huì)議再次重申:我們與監(jiān)管方緊密合作,作為獨(dú)立的運(yùn)營(yíng)商監(jiān)控?cái)?shù)據(jù),如果獲得運(yùn)營(yíng)許可,會(huì)在合規(guī)范圍內(nèi)進(jìn)行操作。

也就是說,在一輪監(jiān)管高壓下,金融業(yè)務(wù)開展必然要在監(jiān)管框架內(nèi)進(jìn)行,尤其是借貸業(yè)務(wù)的規(guī)模擴(kuò)張將受限于監(jiān)管約束。

這一定程度將壓縮金融監(jiān)管業(yè)務(wù)的收入增速和利潤(rùn)空間,進(jìn)而影響市場(chǎng)對(duì)其估值水平。

鑒于其占騰訊的收入比重在逐漸提高,在風(fēng)險(xiǎn)不確定性持續(xù)下,或影響公司整體的估值水平。

而要想逆轉(zhuǎn)形勢(shì),出路在于監(jiān)管態(tài)度轉(zhuǎn)變,但目前這是個(gè)未知數(shù)。

小結(jié)

環(huán)境變了,騰訊沒變,這就是問題核心所在。

游戲業(yè)務(wù)從賣方市場(chǎng)變?yōu)橘I方市場(chǎng),景氣度下滑;廣告業(yè)務(wù)被短視頻模式迭代;金融業(yè)務(wù)在監(jiān)管高壓下,規(guī)模擴(kuò)張受限,三重壓力疊加,騰訊整體進(jìn)入弱周期。

而密切跟蹤和把握這些因子的變化,以及帶來的影響,是保持投資敏銳的關(guān)鍵。目前的股價(jià)反映出負(fù)面因子已被市場(chǎng)充分認(rèn)識(shí),接下來的核心是如何捕捉反轉(zhuǎn)信號(hào)。

已經(jīng)缺席三輪游戲版號(hào)發(fā)放的騰訊,什么時(shí)候能被輪到?不斷釋放的視頻號(hào)即將加載廣告的信號(hào),什么時(shí)候真正兌現(xiàn)?

當(dāng)出現(xiàn)正面催化劑,基本面改善具有確定性,投資騰訊賠率和勝率才會(huì)明顯提高。