對于生于80、90年代的人來說,提起冷酸靈牙膏,想到的一定是那句膾炙人口的廣告詞——“冷熱酸甜,想吃就吃”。現(xiàn)在這款牙膏的母公司重慶登康口腔護(hù)理用品股份有限公司(以下簡稱“登康口腔”)披露了招股說明書,準(zhǔn)備登陸深圳交易所上市,由中信建投擔(dān)任主承銷商。

根據(jù)官網(wǎng)介紹,登康口腔前身為重慶牙膏廠,其發(fā)展歷史可追溯到1939年的大來化學(xué)制胰廠,被譽(yù)為重慶輕工業(yè)的“五朵金花”之一,旗下有口腔護(hù)理知名品牌“登康”“冷酸靈”、高端專業(yè)口腔護(hù)理品牌“醫(yī)研”、兒童口腔護(hù)理品牌“貝樂樂”、高端嬰童口腔護(hù)理品牌“萌芽”等五條產(chǎn)品線。

牙膏一直是個高毛利生意,此前我也寫過舒克牙膏母公司薇美姿的IPO,和成立于2014年的薇美姿不同,冷酸靈面世于1987年,至今已有35年歷史,根據(jù)尼爾森 2021 年線下零售統(tǒng)計(jì)數(shù)據(jù),冷酸靈牙膏市場零售額份額位居行業(yè)第四、本土品牌第二,第一大品牌是云南白藥。

這款老牌牙膏IPO是否具備足夠的底氣,本文將重點(diǎn)討論。

01

毛利42%,一年賣出11億

從招股書數(shù)據(jù)來看,冷酸靈當(dāng)下的情況并不算糟,但也談不上很精彩。

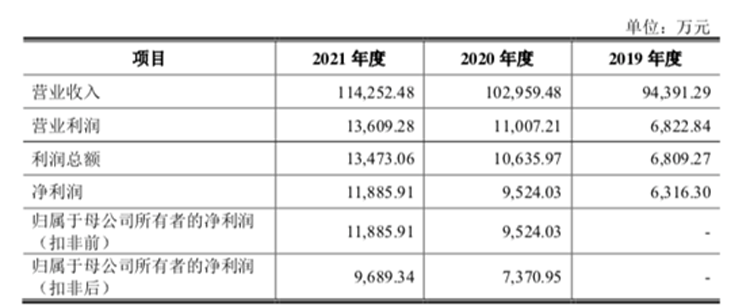

2019年至2021年,登康口腔的年?duì)I收分別為9.4億元、10.3億元和11.4億元,增速分別為9.5%和10.6%,增速相對平穩(wěn)。利潤方面,2019年至2021年,登康口腔凈利潤分別為0.63億元、0.95億元和1.19億元。其收入主要來源于成人牙膏,占比約在80%,收入的大頭還是在冷酸靈品牌。

根據(jù)中國口腔清潔用品護(hù)理協(xié)會的定義,中國牙膏市場的產(chǎn)品按照標(biāo)準(zhǔn)支,即100克/支的單價劃分,主要分為:AAA級牙膏、AA級牙膏、A級牙膏、B級牙膏、C級牙膏。AAA級大于22元/支,C級小于7元一支,而登康口腔的成人牙膏的平均銷售單價為2.62元,距離最低檔的C級標(biāo)準(zhǔn)還有一大截距離。

之前寫過許多輕工日化類公司,它們有一個共同的特點(diǎn),就是銷售毛利率高。盡管登康口腔的產(chǎn)品定位較為低端,其42.1%的銷售毛利率仍然符合這個規(guī)律。但從凈利率來看,公司的表現(xiàn)并不算亮眼,過去3年的平均凈利率僅為8.9%。

那么,賣冷酸靈掙來的錢花去哪里了呢?答案是渠道和營銷。

過去三年,登康口腔銷售費(fèi)用分別為2.76億元、2.66億元、2.79億元,分別是凈利潤的4.37倍、2.79倍、2.34倍;1198名員工里,銷售人數(shù)為646名,占比也超過一半;過去三年,在廣告上登康口腔分別花費(fèi)了6394.51萬元、8727.15萬元和4655.49萬元,去年還是因?yàn)橐咔榈R,才導(dǎo)致了廣告宣傳費(fèi)用的下降。

宣傳少了促銷就得跟上,于是在促銷費(fèi)用上,公司去年花費(fèi)了1.15億元,遠(yuǎn)高于2020年的5215萬元,也幾乎等同于全年的凈利潤。

營收數(shù)據(jù)中,唯一算得上亮點(diǎn)的是其電商渠道銷售收入的增長,從2019年的5743.98萬元增長至2021年的1.5億元,復(fù)合增長率為62.2%。但電商銷售占其收入比重仍然很小,銷售的大頭還是傳統(tǒng)快消品慣用的經(jīng)銷商渠道,因此電商的高增長并沒有顯著帶動公司整體營收的增長。

登康口腔作為一個小體量的公司,增速又不亮眼,本身就較難受到資本市場的關(guān)注。而上市前管理層的突擊入股與大量分紅,則更讓人擔(dān)心其募資前景。

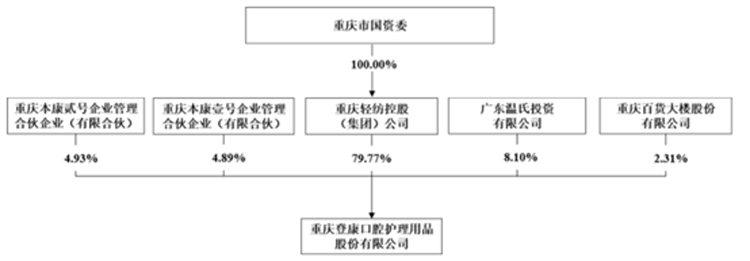

現(xiàn)在的登康口腔,是2001年12月由重慶牙膏廠作為主要發(fā)起人成立的。2018年6月,公司啟動混改,于2020年1月引入了溫氏股份旗下的溫氏投資作為唯一戰(zhàn)略投資人,而后又在同年3月通過增資擴(kuò)股引入了核心骨干持股平臺本康壹號和本康貳號。

上市前,重慶市國資委下屬輕紡集團(tuán)直接持有登康口腔79.77%的股份,為控股股東;溫氏股份通過溫氏投資持有登康口腔8.1%的股份;本康壹號和本康貳號分別持股4.89%和4.93%,重慶百貨持股2.31%。

同時,公司還從2019年起實(shí)行了多次現(xiàn)金分紅,過去三年累計(jì)分紅3.34億元,甚至高于過去三年的歸母凈利潤總和。盡管如此,公司賬上仍有2.87億貨幣資金,流動性仍然充足。

本次公司打算在深交所募資6.6億元,其中2.2億投向智能制造升級建設(shè)項(xiàng)目,3.8億投向全渠道營銷網(wǎng)絡(luò)升級及品牌推廣建設(shè)項(xiàng)目,剩下的錢分別投向口腔健康研究中心建設(shè)與數(shù)字化管理平臺建設(shè)。但手頭不缺錢的登康股份,給股東大手筆分紅,轉(zhuǎn)頭又來市場上募資,很難讓二級市場的投資人們輕易埋單。

02

VC/PE愛投“老字號”

在前幾年消費(fèi)還火的時候,VC/PE曾一度打起了“老字號”的主意,核心思路是依靠老品牌的“情懷”加上現(xiàn)代化的經(jīng)營理念和營銷手段,打造新時代的潮流爆款。

我也曾寫過,以“國潮”推動自身品牌升級的李寧可能算是這個領(lǐng)域里為數(shù)不多的成功者,比如他收購英國鞋品牌Clarks,但其在推動品牌升級的過程中被跨境并購主導(dǎo)的安踏實(shí)現(xiàn)了彎道超車,也不知道李寧自己能不能認(rèn)下這個“成功”。

2020年底融資過億的“漢口二廠”也是一個典型案例。憑著年輕化的設(shè)計(jì),漢口二廠的產(chǎn)品曾一度成為網(wǎng)紅,也為公司拿到了高瓴、順為、清流資本等機(jī)構(gòu)的3輪投資,交易金額過億元。但在那之后,公司也再無新融資的消息。

如今消費(fèi)遇冷,回頭看看,著實(shí)很難說出幾個打了漂亮翻身仗的老品牌,而老品牌戰(zhàn)略升級這個故事,現(xiàn)在也沒什么人講了。

究其原因還是品牌的定位問題。一個品牌,一旦在消費(fèi)者中固化了某種定位,再想改變絕非易事。冷酸靈低價牙膏的定位目前已深入人心,再加上公司大量的促銷投入,更是固化了這一定位。想要變得高端且潮,怕不是投入幾個億、做幾個聯(lián)名IP就能解決問題的。而產(chǎn)品本身的品牌形象不過硬,又會讓公司在渠道和營銷方面弱勢,在如今電商渠道成本高昂的背景下,很容易變成“砸錢買量”,結(jié)果“買的越多,虧得越多”。

二級市場的投資人選擇非常多,牙膏作為一個存量市場本就不是關(guān)注熱點(diǎn)。即使有人非常看好牙膏市場,前有老字號云南白藥站穩(wěn)了高端市場,后有薇美姿攜著舒克品牌強(qiáng)勢來襲,選擇體量不大、增速平平的冷酸靈,靠情懷能輝煌多久呢?

無論是上市還是未來的品牌經(jīng)營,登康股份都有很長的路要走。