醫(yī)藥行業(yè),已經(jīng)擊穿了估值底線。

跌跌不休的股價(jià),讓很多醫(yī)藥大白馬已經(jīng)跌回了疫情之前。面對增長的業(yè)績,醫(yī)藥行業(yè)的估值何以在短短的兩三年時(shí)間就發(fā)生如此大的改變?

醫(yī)藥行業(yè)一直是一個(gè)朝陽行業(yè),龐大的市場以及越來越多的需求,催生了這個(gè)十萬億級的市場。尤其進(jìn)入2016年之后,我國創(chuàng)新藥領(lǐng)域也開始蓬勃發(fā)展,其中不乏百濟(jì)神州這樣的全球重磅級醫(yī)藥企業(yè)。

隨著研發(fā)投入的增長,我國不少創(chuàng)新藥企,開始在技術(shù)方面縮小了與歐美醫(yī)藥巨頭之間的差距,但遺憾的是,這種優(yōu)勢并未一直持續(xù)。

進(jìn)入2022年之后,隨著美加息周期的開始,一些醫(yī)藥產(chǎn)業(yè)的投資開始萎縮,尤其是創(chuàng)新藥領(lǐng)域,明顯的感覺到了寒意,為了平安的度過寒冬,一些創(chuàng)新藥企業(yè)砍掉部分管線,另外一些藥企則選擇賣掉部分優(yōu)勢管線,來為公司爭取更多的現(xiàn)金流。

在這種背景下,各家藥企開始八仙過海。

反映在資本市場上,跌跌不休的股價(jià)就市場給出的答案。

但是值得注意的是,這些答案也不總是“準(zhǔn)確”的,不少醫(yī)藥龍頭明顯存在被“誤傷”情形。以恒瑞醫(yī)藥為例,其今年一季度營收為59.98億元,同比增長9.2%;凈利潤為13.69億元,同比增長10.48%。而2023年全年,其業(yè)績也保持著一個(gè)增長的趨勢,但股價(jià)層面卻極其悲觀,如果從最高位算起,恒瑞醫(yī)藥的跌幅達(dá)到了60%。

在基本面沒有大的變化的前提下,恒瑞醫(yī)藥如此跌幅,實(shí)在是不能反映企業(yè)真實(shí)的價(jià)值,且在醫(yī)藥行業(yè)當(dāng)中,恒瑞醫(yī)藥并不算個(gè)例。

侃見財(cái)經(jīng)認(rèn)為,之所以會出現(xiàn)這種局面,主要是市場對于行業(yè)未來預(yù)期的改變。

為了應(yīng)對這種超出市場行為的下跌,不少醫(yī)藥行業(yè)也開始了相應(yīng)的應(yīng)對措施,比如回購注銷、私有化退市等。

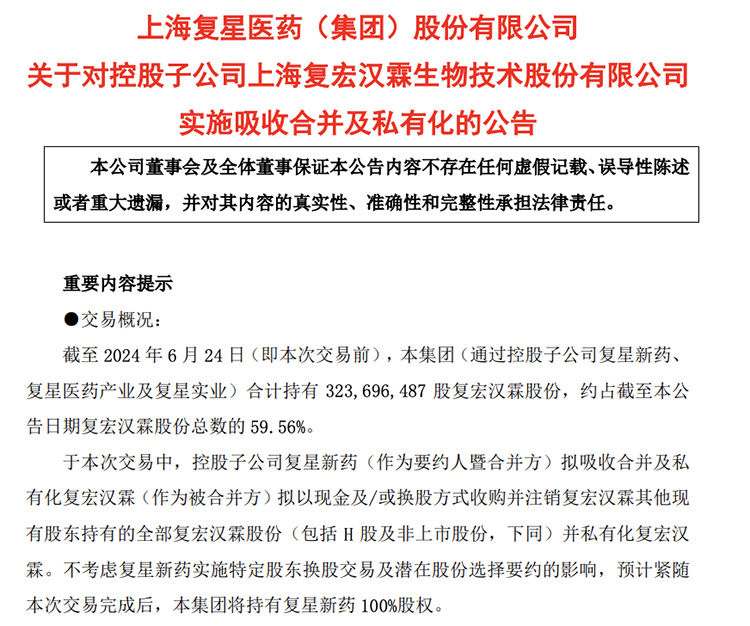

6月24日晚間,復(fù)星醫(yī)藥公告,控股子公司復(fù)星新藥與另一控股子公司復(fù)宏漢霖(即被合并方)訂立《吸收合并協(xié)議》,根據(jù)協(xié)議,復(fù)星新藥擬以現(xiàn)金及/或換股方式收購并注銷復(fù)宏漢霖其他現(xiàn)有股東持有的全部復(fù)宏漢霖股份(包括H股及非上市股份),并私有化復(fù)宏漢霖。

據(jù)公告披露,本次交易的現(xiàn)金對價(jià)部分,由復(fù)星新藥擬現(xiàn)金出資24.6港元/股收購并注銷共計(jì)不超過1.31億股復(fù)宏漢霖H股、擬現(xiàn)金出資人民幣22.44元/非上市股份收購及注銷共計(jì)不超過8870.09萬股復(fù)宏漢霖非上市股份。前述現(xiàn)金對價(jià)合計(jì)不超過54.07億港元(約合人民幣50.33億元)或等值人民幣。

目前,復(fù)宏漢霖的市值為125億港元,約合人民幣116億。

01

私有化飯“破局”

根據(jù)資料顯示,復(fù)宏漢霖成立于2010年2月,該公司于2019年9月在港交所掛牌上市。

據(jù)悉,該公司主要從事單克隆抗體(mAb)藥物的研發(fā)、生產(chǎn)、銷售及提供相關(guān)技術(shù)服務(wù)(人類干細(xì)胞、基因診斷與治療技術(shù)的開發(fā)和應(yīng)用除外)及轉(zhuǎn)讓自有技術(shù)及提供相關(guān)技術(shù)咨詢服務(wù)。

上市之后,復(fù)宏漢霖表現(xiàn)并不算差。

2020年7月,復(fù)宏漢霖股價(jià)創(chuàng)出了67.05港元的歷史新高之后,便開始了一路下跌,相比于其他企業(yè)創(chuàng)新藥企,復(fù)宏漢霖其實(shí)并不算太慘。

進(jìn)入2023年之后,復(fù)宏漢霖業(yè)績層面其實(shí)有所改善。根據(jù)2023年的財(cái)報(bào)顯示,財(cái)報(bào)期內(nèi),該公司營業(yè)收入為 53.95億元,歸母凈利潤為 5.46億元,同比由虧損轉(zhuǎn)盈利。

在業(yè)績的加持下,復(fù)宏漢霖的股價(jià)開始走出了修復(fù)行情,自一月至今,其漲幅超過了130%。市值也重回100億港元上方。

當(dāng)然,復(fù)星醫(yī)藥之所以在當(dāng)下有私有化的動作,主要有兩個(gè)方面:

第一,復(fù)星醫(yī)藥以及復(fù)宏漢霖被低估了;

第二,復(fù)星醫(yī)藥正在調(diào)整戰(zhàn)略。

從估值角度而言,作為創(chuàng)新藥企業(yè)復(fù)宏漢霖目前的動態(tài)市盈率為20.75倍,且隨著未來業(yè)績的放量以及增長空間明顯;而復(fù)星醫(yī)藥港股的動態(tài)市盈率則僅為16.04倍,市凈率僅為0.69倍,值得注意的是,作為行業(yè)的龍頭企業(yè),其從最高位跌幅超過了80%,復(fù)星醫(yī)藥A股雖然也跌幅較大,但是市值仍舊還有591.9億。從股價(jià)的角度,盡管市場的預(yù)期發(fā)生了變化,但如此跌幅肯定是不合理的。

侃見財(cái)經(jīng)認(rèn)為,復(fù)星醫(yī)藥在當(dāng)下的時(shí)間節(jié)點(diǎn),私有化復(fù)宏漢霖對于雙方而言,是一件雙贏的事情。復(fù)宏漢霖一直以來作為復(fù)星醫(yī)藥的創(chuàng)新藥核心平臺,但價(jià)值沒有得到市場的認(rèn)可,本次私有化之后,復(fù)星醫(yī)藥在的創(chuàng)新藥領(lǐng)域的布局將大大的增強(qiáng),有助于市場重新認(rèn)識這家龍頭藥企。

而且,復(fù)星醫(yī)藥的創(chuàng)新屬性增強(qiáng)之后,市場也能給予其更高的估值,這是復(fù)星醫(yī)藥所急需的。因此復(fù)星醫(yī)藥在公告中表示,自復(fù)宏漢霖于香港聯(lián)交所上市以來,受全球宏觀經(jīng)濟(jì)、醫(yī)療行業(yè)、港股整體趨勢等因素影響,其H股股價(jià)水平未達(dá)預(yù)期且交易量較小,復(fù)宏漢霖自上市后亦未通過股*融資籌集資金,其作為上市公司的優(yōu)勢未能充分體現(xiàn)。

由此可見,復(fù)星醫(yī)藥此時(shí)私有化,的確是一件雙贏的事情。

02

“重拾”估值

復(fù)星醫(yī)藥決定私有化復(fù)宏漢霖之前,其在資本市場的組合拳就開始了。

此前,復(fù)星醫(yī)藥宣布子公司復(fù)星健康擬分拆上市提上日程。

6月19日晚間,復(fù)星醫(yī)藥發(fā)布公告顯示,控股子公司復(fù)星醫(yī)藥新加坡公司通過大宗交易,以均價(jià)1771.81印度盧比/股(稅前)出售所持有的990萬股Gland Pharma股份,交易總對價(jià)為175.41億印度盧比(稅前),折合約2.11億美元,約合人民幣超過了15億元。

本次交易完成之后,復(fù)星醫(yī)藥持有Gland Pharma的股權(quán)比例將下降至51.83%。復(fù)星醫(yī)藥表示,出售Gland Pharma股權(quán)所得款項(xiàng)將主要用于補(bǔ)充本集團(tuán)營運(yùn)資金、償還帶息債務(wù)等。

侃見財(cái)經(jīng)認(rèn)為,此前復(fù)星系現(xiàn)金流緊張確實(shí)一個(gè)不爭的事實(shí),但這不足以成為影響復(fù)星醫(yī)藥估值的導(dǎo)火索。

近期,復(fù)星醫(yī)藥之所以在資本市場頻繁出手,主要是因?yàn)樵卺t(yī)藥的行業(yè)的寒冬之下,行業(yè)的龍頭企業(yè)的確被低估了。

進(jìn)入2023年之后,由于疫情影響減弱,復(fù)星醫(yī)藥的業(yè)績也自然受到了影響。在這種背景下,復(fù)星醫(yī)藥今年一季度業(yè)績延續(xù)了一個(gè)下滑的趨勢,一季度營收101.57億元,同比下降6.56%;凈利潤為6.10億元,同比下降38.22%。

但值得注意的是,雖然新冠相關(guān)產(chǎn)品收入減少,但是其核心的抗腫瘤及免疫調(diào)節(jié)產(chǎn)品卻保持了高速增長。

根據(jù)市值風(fēng)云統(tǒng)計(jì)顯示,2023年復(fù)星醫(yī)藥的核心制藥業(yè)務(wù)板塊中,漢斯?fàn)钍杖?1.20億,同比增長230.20% ;注射用曲妥珠單抗收入27.49億,同比增長8.19%;蘇可欣收入9.22億,同比增長19.67%。

也就是說,雖然復(fù)星醫(yī)藥2023年業(yè)績整體有所下滑,但是創(chuàng)新藥產(chǎn)品收入增長明顯,對于一家龍頭醫(yī)藥企業(yè)而言,這是競爭最有力的因素。

就當(dāng)下的市場環(huán)境而言,由于疫情的影響,過去幾年醫(yī)藥行業(yè)企業(yè)的估值都被爆炒過一輪,有些企業(yè)甚至透支了未來數(shù)年的業(yè)績預(yù)期,但是經(jīng)過三四年的下跌,不少企業(yè)不僅跌回到了“原點(diǎn)”,甚至還跌穿了疫情前的位置。

由此可見,這是市場情緒的集中宣泄,是不合理的表現(xiàn)。參考?xì)W美等龍頭藥企,他們大多已經(jīng)消化了后疫情時(shí)代市場需求減少對于公司業(yè)績的影響,并且很多都已經(jīng)創(chuàng)出了歷史新高。例如禮來制藥、諾和諾德、默沙東等醫(yī)藥巨頭。

當(dāng)下雖然我們同全球醫(yī)藥巨頭還存在一些差距,但是當(dāng)下國內(nèi)醫(yī)藥企業(yè)如此低的估值,的確不利于行業(yè)的創(chuàng)新發(fā)展,因而在企業(yè)自身的努力之外,我們在政策方面也應(yīng)該進(jìn)一步加強(qiáng)對行業(yè)的扶持,使得醫(yī)藥行業(yè)重新回歸此前繁榮的狀態(tài)。