一系列數據似乎都在佐證,儲能產業仍是當前國內新能源領域增長最快的賽道,甚至可能沒有之一。

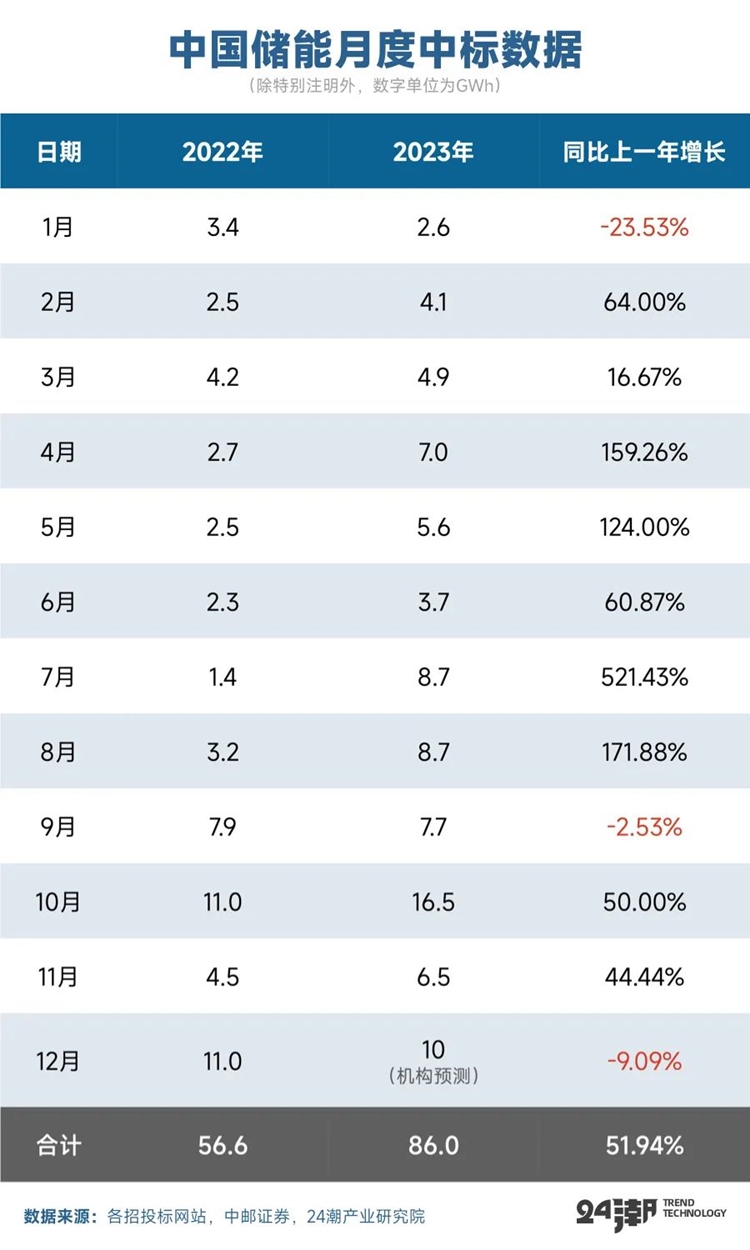

首先看2023年至今的招投標數據,24潮產業研究院(TTIR)綜合各招投標網站及中郵證*等機構數據,2023年中國儲能累計招標規模約為174.3GWh,同比增長99.43%,累計中標規模約為86 GWh,同比增長51.94%。

而根據CNESA Data Link數據:2023年前三季度,中國新增投運新型儲能項目裝機規模突破10GW,達到12.3GW/25.5GWh,同比增長925%/920%;此外,前三季度新增規劃、在建新型儲能項目規模102.8GW/240.8GWh,第四季度,特別是12月是企業全年沖擊并網裝機量的關鍵時期,如果能完成10%,年內裝機規模將會達到49.6GWh,三倍于去年裝機水平。

而這只是儲能江湖火爆的一角。天眼查數據顯示,2022年中國新增注冊儲能企業有3.7萬多家,而今年以來新增企業數量規模已突破5萬家。

另據高工產研統計數據顯示,2022年儲能電池相關擴產項目達26個,投資額超3000億元,產能達到820GWh。今年1-8月,100多家儲能相關企業推出項目規劃,計劃投資金額超5700億元,儲能電池及系統集成項目規劃建設產能超1.5TWh。

儲能全面狂飆的背后,行業已形成新的共識,儲能產業已進入產業過剩時代。

據不完全統計,我國儲能系統集成商現有產能232GWh,規劃總產能超845GWh。相比之下,今年前三季度儲能鋰電池累計出貨量僅127GWh。第三季度,儲能鋰電池行業產能利用率普遍低于50%,適用于源網側儲能的方形儲能鋰電池產能利用率已低于50%,用于戶儲的方形儲能鋰電池(50Ah)產能利用率僅40%。

在如此產業趨勢及共識下,價格戰兇猛而至。據24潮產業研究院(TTIR)統計,近十個月儲能電芯價格下降了45.65%,儲能系統中標價格下降了34.04%,儲能EPC中標月度價格下降了43.12%。

“沒有最低,只有更低”,進入12月份儲能江湖低價競爭的勢頭變的更加兇猛。

鑫欏鋰電數據顯示:截止12月8日,方形儲能電芯(磷酸鐵鋰)均價已跌至0.46元/Wh,最低價更是降至0.42元/Wh。

12月4日,中核匯能有限公司2023-2024年度儲能集中采購開標。此次采購總容量為6GWh,包括1GWh全釩液流電池儲能系統和5GWh磷酸鐵鋰儲能系統。其中,5GWh磷酸鐵鋰儲能系統,包括2h(0.5C倍率)及4h(0.25C倍率),不區分風冷/液冷,適用于共享/配套儲能。該標段共吸引了68家企業投標,最低報價為0.638元/Wh,最高報價為0.8514元/Wh。

幾天后,國能青海海南塔拉儲能電站項目205MW/820MWh集中式儲能系統采購項目開標。由招標公告可知,此次招標分為三個標段,而三個標段最低報價均為0.613元/Wh。

而根據EESA預測,隨著原材料價格下跌趨勢的逐漸明確以及行業競爭的不斷加劇,儲能系統最低中標價格(磷酸鐵鋰,0.5C)或將在2024年內降低到0.6元/Wh以下。儲能EPC最低中標價格(磷酸鐵鋰,0.5C)或將在2024年內降低到1元/Wh以下。

儲能兇猛價格戰的威力早已開始顯現。以全球領先的儲能系統提供商派能科技(688063.SH)為例,其營業收入已經連續兩個季度大幅下滑(2023年第三和第四季度營收分別同比下降31.09%、71.29%),近16個季度以來首次出現虧損,第三季度虧損3831萬元,同比下降了110.05%,同期銷售毛利率為25.21%,同比下降10.39個百分點。

“目前,歐洲部分市場仍處于去庫階段。第三季度營收下降主要系受下游企業去庫存,戶儲市場需求階段性放緩影響,公司產品銷售量較去年同期有所下降所致。”11月28日,派能科技對投資者如是說。

毫無疑問,不斷刷新歷史新低的儲能價格,將加速儲能產業洗牌與博弈進程。

當前,更為嚴峻的是,由于入場玩家激增而引發的兇猛價格戰,再次引發市場對儲能電站質量與安全性的擔憂。據中國電力企業聯合會(中電聯)發布的《2022年度電化學儲能電站行業統計數據》顯示,2022年全年,全國電化學儲能項目非計劃停運671次,單位能量非計劃停運次數為24.45次/100MWh,相比2022年火電機組的非計劃停運次數0.35次/(臺?年),差距較大。

其中 “BMS系統異常是電化學儲能電站非計劃停運的主要原因、停運次數占比43%,但BMS系統異常恢復最快,單次平均非計劃停運時長僅為3.65h;PCS、電池等電站關鍵設備異常導致的非計劃停運,單次平均停運時長最長,分別為60.98h、55.74h。”

另據24潮產業研究院(TTIR)統計,2022年至今全球儲能領域至少發生了42起安全事故,這一切都在說明電化學儲能的安全標準、管理規范有待進一步提升。(詳見 “全球100起儲能事故” 一文)

近幾個月內,已有多位產業領袖公開呼吁警惕儲能領域出現的 “超級產能過剩與瘋狂價格戰” 現象及風險。

蜂巢能源董事長楊紅新近日在高工鋰電年會上直言,“儲能市場,有的企業覺得很好,我個人覺得很不好,儲能行業不健康。”

他舉了一個例子,翻翻這兩年大型儲能的標書,中國有幾十家、上百家企業都可以滿足這些招投標的要求,其實就是看哪家公司報價更低。而儲能電池質保和質量的表現,未來五年、十年才能看到,但五年十年后很多公司可能都不在了。

“靠低價中標越多,死得越快。”在中國(山東)儲能高峰論壇上,遠景能源儲能事業部總經理鄭漢波表示,行業內存大量生存困難的系統集成商,為解決生存問題,只能低價拿項目。“(這種企業)要低于成本價拿項目,又要活下來,今年會非常難,看看十幾年前的風電行業、逆變器行業就知道了。”

鄭漢波進一步指出,一些靠資本支撐無核心技術的企業,為求生存再融資,低質低價中標,難以持續,也為產業埋下隱患。“今年儲能市場火熱,但明年可能80%的(儲能系統集成商)企業會倒下。”

近期,瑞浦蘭鈞董事長曹輝在面對記者采訪時也直言,電池到了4毛多的時候,全行業基本上都不賺錢。“競爭已經到了深水區,很多公司都在生死邊緣。我覺得90%的電池集成商都會倒下。電池廠倒下兩三家的概率也很高。去年年底時我的預測就相對保守了,已經感覺到了 ‘超級過剩’ 時代要來了, 能保住30%-40%的增長就相當不錯。很多沖進來的公司最后一定是灰頭土臉地出去,對電池的復雜性要有敬畏。”

在第十五屆中國(無錫)國際新能源大會上,協鑫集團董事長朱共山在演講中表示:“2023年,我們新能源產業繼續保持高增長發展,但一系列問題也在不斷的出現。繁榮伴隨著泡沫,產能過剩非常嚴重。產業沒有最卷,只有更卷,是阻擋不了的。新玩家,行業無序競爭,風險加劇,產業鏈的價格持續走低,價格與成本倒掛,這就是現在的光伏和儲能。大家都不掙錢,這對中國制造業的健康發展是有影響的。”

“整個儲能行業不是即將進行洗牌,而是正在洗牌的過程當中。行業里面對于低價的追求會逐漸從一次性的購買轉向全生命周期考量。” 億緯鋰能副總裁、億緯儲能總裁陳翔如是說。

可以預見的是,未來隨著儲能產業化進程的逐步深入,儲能產業終將進入充分的市場化競爭,未來企業間比拼的是更為真實的技術、產品、供應鏈與品牌的綜合競爭,其中任何一個要素都會影響一個企業的發展。

此外,縱觀產業發展趨勢與變化,未來全球儲能企業將圍繞新技術、新產能、新資本等多個維度進行新一輪較量,競爭成敗必將對未來產業格局與發展產生深遠影響。筆者分析認為,未來擁有 “技術突破與持續創新力,先進產能布局與高效執行力,全球化布局與發展,財務健康與雄厚資本實力” 等四大能力的儲能企業更具有穿越周期,持續發展壯大的基因與實力。(本文僅供參考,不構成投資建議)