禾賽科技終于如愿上市。

2023年2月9日,禾賽科技成功登陸納斯達(dá)克,成為了中國(guó)“激光雷達(dá)第一股”,股*代碼為“HSAI”,開盤報(bào)23.75美元,較發(fā)行價(jià)大漲25%。(后臺(tái)回復(fù)“20230209”,獲取“禾賽科技招股書中/英文版本”)

早在2021年,禾賽科技就計(jì)劃登陸科創(chuàng)板,兩個(gè)月后即終止。但其很快就調(diào)整方向,轉(zhuǎn)而奔赴美股市場(chǎng),并聘請(qǐng)了曾推動(dòng)蔚來在美股上市的蔚來前CFO謝東螢加盟,操刀此次IPO。

資本市場(chǎng)信息顯示,此次禾賽科技發(fā)售了1000萬股美國(guó)存托憑證(ADR),每股發(fā)行價(jià)為19美元,通過IPO融資1.9億美元。按IPO價(jià)格計(jì)算,禾賽科技市值約為24億美元。

從2023年1月17日向美國(guó)證監(jiān)會(huì)提交招股書至正式上市,禾賽科技僅用了不到一個(gè)月的時(shí)間。

盡管相較2021年計(jì)劃登陸科創(chuàng)板時(shí)20億元的募資額度縮水不少,但在大環(huán)境并不算活躍的當(dāng)下,禾賽科技能成功在美IPO極具意義。

這是自2021年“滴滴事件”以后中國(guó)發(fā)行人在美國(guó)市場(chǎng)上最大規(guī)模的一次IPO。數(shù)據(jù)顯示,2022年只有10家中國(guó)公司在美國(guó)上市,融資總額為3.76億美元,為10年來最低水平。

顯然此次禾賽科技上市將成為中概股的一個(gè)積極信號(hào),一些華爾街投行重返中美交易舞臺(tái),或帶動(dòng)更多中國(guó)企業(yè)赴美上市。

01

銷量猛增,但資金壓力不小

禾賽科技是從2016年開始探索無人駕駛激光雷達(dá)產(chǎn)品的。2017年禾賽科技激光雷達(dá)產(chǎn)品開始對(duì)外銷售,不過前期出貨量并不算高,直至2022年迎來突破。

根據(jù)招股書數(shù)據(jù)顯示,2019年至2022年,禾賽科技分別銷售了2900臺(tái)、4200臺(tái)、1.4萬臺(tái)和8.04萬臺(tái)激光雷達(dá)。

其中主要原因是客戶從自動(dòng)駕駛公司向乘用車市場(chǎng)覆蓋,開始主攻乘用車ADAS應(yīng)用。

數(shù)據(jù)顯示,2020年和2021年,公司的前五大客戶包括一家美國(guó)車企、百度、Aurora、小馬智行、Autox、文遠(yuǎn)知行等。截至2022年9月30日,禾賽科技最大的ADAS客戶為理想汽車、集度汽車和路特斯。

Δ理想L9配備禾賽科技AT128

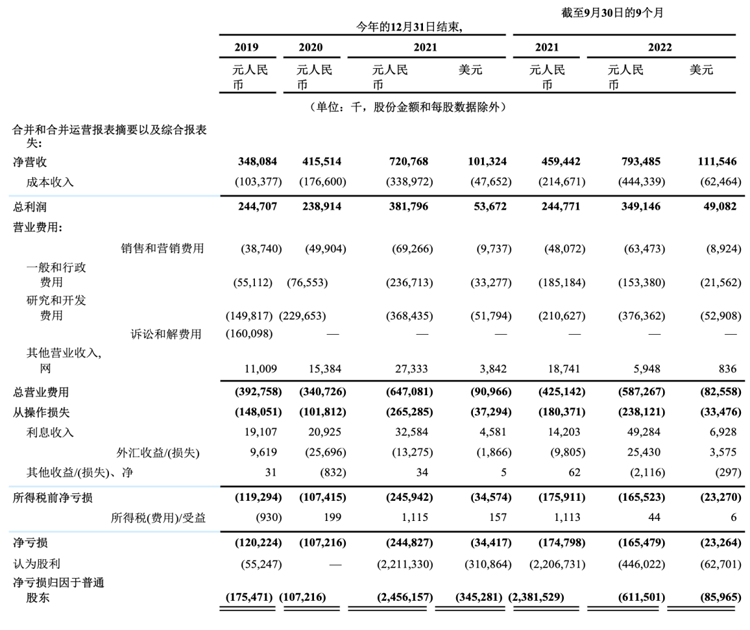

銷量不斷增長(zhǎng)的同時(shí),禾賽科技的營(yíng)收也在不斷增加。2019年至2021年,禾賽科技分別實(shí)現(xiàn)營(yíng)收3.5億、4.2億和7.2億元,營(yíng)收增長(zhǎng)率分別為162%、19%和73%。

2022年前三季度營(yíng)收為7.9億元,同比增長(zhǎng)73%,高于Velodyne、Ouster、Luminar、Innoviz、Aeva、Cepton、Aeye、Quanergy幾家全球主要激光雷達(dá)公司營(yíng)收之和。

但顯然,營(yíng)收的增長(zhǎng)遠(yuǎn)不如銷量增長(zhǎng)速度,其中很大原因是是禾賽科技主動(dòng)改變產(chǎn)品組合,開始銷售價(jià)格較低的QT、XT和AT系列產(chǎn)品。其中,AT128自2022年7月開始批量出貨以來,截至2022年12月31日的六個(gè)月內(nèi),共出貨約6.2萬臺(tái)。

此外,激烈市場(chǎng)競(jìng)爭(zhēng)也帶來的產(chǎn)品價(jià)格的下降。2019年至2022年9月,激光雷達(dá)設(shè)備的平均售價(jià)一再腰斬,從1.74萬美元一路滑落至3100美元。這也使得禾賽科技的平均售價(jià)和毛利率一路走低。2019、2020、2021年毛利率分別為70.3%、57.5%和53%,2022年前9月毛利率進(jìn)一步下降至44%。

Δ禾賽科技財(cái)務(wù)數(shù)據(jù)

這使得禾賽科技的盈利情況遲遲沒有得以改善。2019年至2021年,禾賽科技凈虧損分別為1.2億、1.1億、2.4億元,而2022年前九個(gè)月虧損1.7億元。

與此同時(shí),禾賽科技在禾賽科技的研發(fā)投入不菲。2019年、2020年和2021年,禾賽科技的研發(fā)費(fèi)用分別為1.5億元、2.3億元和3.7億元,分別占其同期凈營(yíng)收的43%、55%和51%。2022年前三季度研發(fā)費(fèi)用高達(dá)3.8億元,占其同期凈營(yíng)收的47%。

多重因素疊加,根據(jù)禾賽科技預(yù)計(jì),未來或?qū)⒗^續(xù)虧損。

02

采用雙重股權(quán)結(jié)構(gòu),保證創(chuàng)始團(tuán)隊(duì)話語權(quán)

禾賽科技于2014年底在上海成立,最早專注于研發(fā)激光氣體傳感器。三位創(chuàng)始人李一帆、向少卿和孫愷有著清華大學(xué)、斯坦福大學(xué)等求學(xué)經(jīng)歷,以及世界500強(qiáng)企業(yè)就業(yè)經(jīng)歷做背書,背景光鮮。

成立之初,光速中國(guó)創(chuàng)始合伙人宓群曾與李一帆溝通過,但宓群判斷氣體檢測(cè)的市場(chǎng)不夠大,雙方未達(dá)成合作。

2016年,在意識(shí)到只做氣體檢測(cè)的生意,并不足以撐起“billiondollarcompany”這一夢(mèng)想后,禾賽科技團(tuán)隊(duì)把目光瞄向了自動(dòng)駕駛激光雷達(dá)。

2016年10月,禾賽科技正式發(fā)布了第一款32線激光雷達(dá);2017年4月,禾賽科技又推出新款40線激光雷達(dá)Pandar40,打破了國(guó)外同檔次產(chǎn)品的壟斷;隨后在2019年發(fā)布了激光雷達(dá)產(chǎn)品“PandarGT3.0”,其中使用了其自主研發(fā)的高速振鏡系統(tǒng)和激光器。

2022年11月,禾賽科技又發(fā)布面向ADAS前裝量產(chǎn)車的純固態(tài)近距補(bǔ)盲激光雷達(dá)——FT120,預(yù)計(jì)今年下半年量產(chǎn)交付。

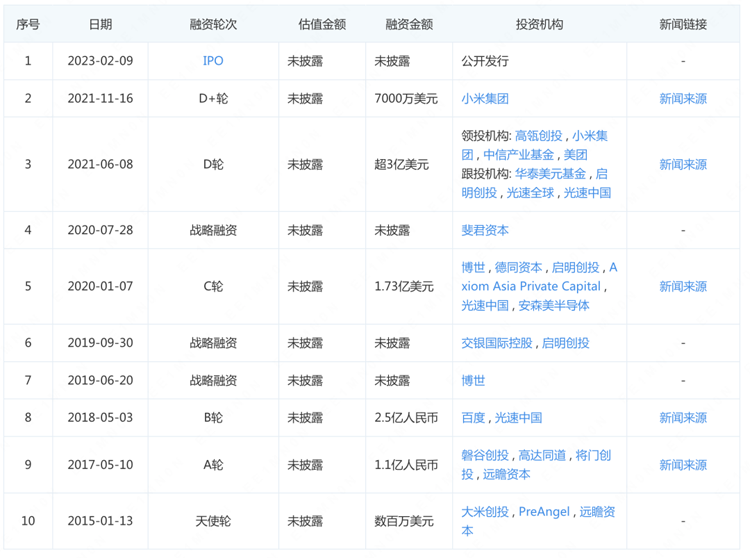

Δ禾賽科技融資情況。資料來源:企查查

產(chǎn)品不斷發(fā)布的同時(shí),禾賽科技在資本市場(chǎng)也備受青睞,其中光速自2018年開始,一直伴其身旁。數(shù)據(jù)顯示,光速從2018年起連續(xù)領(lǐng)投禾賽科技的5輪融資,累計(jì)投資金額超過1億美元。

長(zhǎng)久的陪伴迎來了巨大收益。根據(jù)禾賽科技招股書,光速旗下基金LightspeedOpportunity、LightspeedChinaPartners分別持股7.9%和7.1%,IPO后合計(jì)持股17.5%,上市后對(duì)應(yīng)市值約為3.6億美元。

此外,IPO后百度、博世及小米分別持股6.0%、5.8%和5.5%。禾賽科技CEO李一帆、首席技術(shù)官向少卿、首席科學(xué)家孫愷分別持股7.9%、7.9%和8.2%。

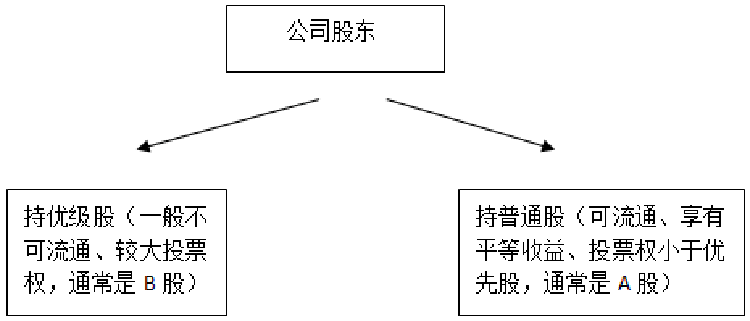

盡管股權(quán)占比不算高,但與很多科技創(chuàng)新公司相似,此次禾賽科技上市采用的也是雙重股權(quán)結(jié)構(gòu),即將公司股*分成了投票權(quán)完全不同的兩種,來保證自己的話語權(quán)。

Δ雙重股權(quán)結(jié)構(gòu)示意圖

招股書顯示:本次發(fā)行完成后,禾賽科技的已發(fā)行和流通股本將由A類普通股和B類普通股組成。A類普通股和B類普通股的持有人擁有相同的權(quán)利,但投票權(quán)和轉(zhuǎn)換權(quán)除外。每股A類普通股享有十票表決權(quán),可轉(zhuǎn)換為一股B類普通股,每股B類普通股享有一票表決權(quán)。B類普通股在任何情況下均不可轉(zhuǎn)換為A類普通股。

這一架構(gòu)的優(yōu)勢(shì)在于可以保證公司創(chuàng)始團(tuán)隊(duì)的絕對(duì)控制,也有助于管理層更專注于貫徹長(zhǎng)期經(jīng)營(yíng)方針。但某種程度上,其違背了現(xiàn)代企業(yè)的股東治理結(jié)構(gòu),不利于保障廣大股東的權(quán)益,容易導(dǎo)致企業(yè)中個(gè)人裁決事件發(fā)生。

當(dāng)然,這不是而現(xiàn)階段禾賽科技最需要考慮的事情,他們現(xiàn)在更重要的任務(wù)是不斷尋求更多的合作伙伴,擴(kuò)大量產(chǎn)交付能力。

03

激光雷達(dá)市場(chǎng)爆發(fā)前夜,國(guó)產(chǎn)廠商為重要參與者

好消息是,激光雷達(dá)市場(chǎng)正在快速發(fā)展。

2022年被稱為激光雷達(dá)行業(yè)量產(chǎn)交付元年,蔚來、理想、小鵬等多家造車新勢(shì)力廠商均已推出搭載激光雷達(dá)的車型。如小鵬G9/P52022款、理想L9/L8MAX/L7MAX等車型。

其中,國(guó)產(chǎn)激光雷達(dá)廠商成為市場(chǎng)重要參與者。

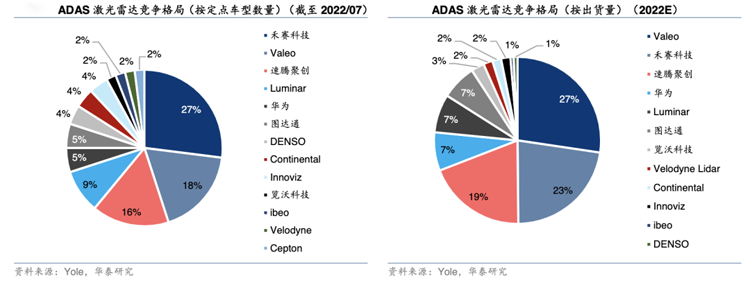

ΔADAS激光雷達(dá)競(jìng)爭(zhēng)格局。資料來源:華泰證*

根據(jù)Yole的統(tǒng)計(jì),截至2022年7月,在全球范圍內(nèi)官宣的ADAS前裝定點(diǎn)數(shù)量累計(jì)約55個(gè),中國(guó)廠商份額合計(jì)約50%,較2019年的26%實(shí)現(xiàn)快速提升。

按廠商來看,禾賽科技份額達(dá)27%,超越法雷奧排名全球第一,速騰聚創(chuàng)、華為、圖達(dá)通、覽沃科技等國(guó)產(chǎn)廠商份額分別為16%、5%、5%、2%。

出貨量方面,Yole預(yù)計(jì),2022年全球有超過20萬臺(tái)ADAS激光雷達(dá)交付上車,其中禾賽科技份額為23%,僅次于法雷奧的27%。值得一提的是,法雷奧、禾賽科技、速騰聚創(chuàng)、華為和Luminar前五名企業(yè)合計(jì)份額預(yù)計(jì)超80%。

2023年,隨著疫情影響的逐步褪去,激光雷達(dá)行業(yè)也有望迎來爆發(fā)。

根據(jù)華泰證*預(yù)測(cè),2022/2023年我國(guó)乘用車搭載的激光雷達(dá)出貨量分別達(dá)到16萬顆和64萬顆,至2027年有望突破1300萬顆,對(duì)應(yīng)2023~2027年復(fù)合年均增長(zhǎng)率為143%。

從金額來看,國(guó)內(nèi)乘用車載激光雷達(dá)出貨金額有望由2022年的8億元增長(zhǎng)至2027年的298億元,對(duì)應(yīng)期間復(fù)合年均增長(zhǎng)率為106%。

如果說2022年,激光雷達(dá)行業(yè)實(shí)現(xiàn)從“0”走到“1”,那么2023年開始行業(yè)將迎來從“1”向“10”的突破。禾賽科技此次上市將為此吹響號(hào)角。