2022年的新茶飲賽道似乎越發(fā)艱難了。

“新茶飲第一股”奈雪的茶上市一周年,發(fā)行價(jià)從19.8港元/股一路跌至當(dāng)前的7港元/股上下。在2021年,奈雪的茶也未實(shí)現(xiàn)盈利,經(jīng)調(diào)整凈虧損1.45億元。

另一頭部玩家喜茶上市遙遙無期,如何守住600億估值先成為難題。在過去的半年中,喜茶進(jìn)行了兩輪主動降價(jià),向下沉市場進(jìn)軍,尋求未來更多的可能性。

而如CoCo都可、滬上阿姨、蜜雪冰城等諸多中低端奶茶,隨著門店密集地遍布全國上下各大城市,不僅增長見頂,也陷入了“內(nèi)卷”的競爭之中……

但與新茶飲賽道情況不同的是,隨著新茶飲品牌向連鎖化、規(guī)模化發(fā)展,供應(yīng)鏈企業(yè)從之前的小、散、亂慢慢集中起來,有了一定的規(guī)模,并紛紛啟動了上市的進(jìn)程。

在近日,為奈雪的茶、茶百道、 滬上阿姨等品牌提供果汁的供應(yīng)商“田野股份”北交所IPO申請獲受理。

而在這之前,喜茶、瑞幸的包裝材料供應(yīng)商“恒鑫生活”披露了在創(chuàng)業(yè)板上市的招股書。上個(gè)月,為喜茶、星巴克等提供“小料”的食品調(diào)味料企業(yè)寶立食品首發(fā)申請獲證監(jiān)會通過,將登陸上交所主板上市。

背靠新茶飲,供應(yīng)商們似乎更早實(shí)現(xiàn)了盈利。

但它們也大多擁有同樣的弊病:受限于新茶飲的市場天花板;高度依賴單一大客戶;在消費(fèi)新趨勢的變化下,應(yīng)對挑戰(zhàn)能力較差等。

此外,供應(yīng)鏈上各個(gè)細(xì)分賽道市場也呈現(xiàn)出越來越集中的趨勢,同類企業(yè)之間競爭加劇,行業(yè)洗牌仍在繼續(xù)。

1

供應(yīng)商排隊(duì)上市

據(jù)《2022年中國餐飲經(jīng)營研報(bào)》顯示,在2021年,蜜雪冰城新增門店3846家,門店總數(shù)達(dá)到20000家;書亦燒仙草新增門店1953家,門店總數(shù)達(dá)到7000家。

截至2022年一季度,奈雪的茶門店已經(jīng)達(dá)到854家。在2021年底,喜茶的門店數(shù)量也達(dá)到了897家,接近千店。

隨著“千店規(guī)模”的品牌越來越多,茶飲供應(yīng)鏈也盡享紅利。在茶飲品牌連鎖化、標(biāo)準(zhǔn)化的推動下,倒逼著供應(yīng)鏈企業(yè)從曾經(jīng)的小、散、亂,逐漸規(guī)模化、標(biāo)準(zhǔn)化,誕生出了一批初現(xiàn)規(guī)模的中型企業(yè)。它們也逐漸有了到二級市場尋求資本關(guān)注的底氣。

透視新茶飲產(chǎn)業(yè)鏈,它的供應(yīng)鏈中既有茶葉、水果、奶制品、小料等以農(nóng)副產(chǎn)品為代表的第一產(chǎn)業(yè)形態(tài),也有以設(shè)備供應(yīng)、包裝供應(yīng)等制造為代表的第二產(chǎn)業(yè)形態(tài)。

一家成規(guī)模的新茶飲品牌,其供應(yīng)商往往多達(dá)數(shù)十家,甚至上百家。而在諸多環(huán)節(jié)中,能夠標(biāo)準(zhǔn)化、規(guī)模化的上游環(huán)節(jié),更容易發(fā)展出大的供應(yīng)鏈公司。

在6月中旬,“田野股份”北交所IPO申請獲受理。這家企業(yè)成立于2007年,主要從事熱帶果蔬制品的研發(fā)、生產(chǎn)和銷售,主要產(chǎn)品為原料果汁、速凍果塊、鮮果等。

在發(fā)展之初,田野股份主要向農(nóng)夫山泉、可口可樂提供預(yù)包裝果汁飲料。但隨著預(yù)包裝果汁飲料需求的增長乏力,以及新茶飲對鮮果需求的激增,田野股份在近年來的大客戶也逐漸變成了奈雪的茶、茶百道、 滬上阿姨等茶飲品牌。

在田野股份和茶飲品牌的合作中,也催生出來不少熱門的飲品。以去年奈雪的茶火爆一時(shí)的“霸氣玉油柑”為例,這一爆款的誕生,就離不開田野股份的原材料供應(yīng)。

田野股份的前五大客戶 圖片來自:招股書截圖

據(jù)其招股書顯示,在2019年至2021年,田野股份的新茶飲客戶貢獻(xiàn)的收入占比分別從4.20%增長到了61.82%。而在新茶飲賽道高速發(fā)展的促進(jìn)下,其營收也從2019年的2.90億元增長到了2021年的4.59億元,三年毛利率分別為27.04%、26.48%和29.16%。

在田野股份之前,合肥恒鑫生活科技股份有限公司(以下簡稱“恒鑫生活”)也披露了在創(chuàng)業(yè)板上市的招股書。

這家研發(fā)、生產(chǎn)、銷售紙制與塑料餐飲具的包裝材料企業(yè)對大眾而言十分陌生,但在這家企業(yè)背后,卻站著大眾熟悉的星巴克、瑞幸咖啡、喜茶、古茗、蜜雪冰城等品牌。

隨著全國“升級版限塑令”的正式實(shí)施,新茶飲、咖啡品牌快速反映。2021年起,瑞幸宣布將可降解材料PLA逐步替代門店單杯紙袋的計(jì)劃,喜茶也在2021年1月之前,將全國所有門店的不可降解塑料吸管、餐具、打包袋完成了替換。

恒鑫生活踩在這個(gè)風(fēng)口上,在2020年新增了瑞幸咖啡、2021年新增了喜茶為客戶。且在2021年,瑞幸咖啡和喜茶便已經(jīng)成為了恒鑫生活的第一大和第三大客戶——瑞幸咖啡為恒鑫生活貢獻(xiàn)了8319.3萬元的銷售額,收入占比11.57%;喜茶為2733.14萬元,占比為3.8%。

2021年恒鑫生活前五大客戶,其中深圳猩米科技為喜茶的子公司 圖片來自:招股書截圖

隨著咖啡、茶飲客戶的加入,恒鑫生活的營收也迎來了新高度,在2019年至2021年,恒鑫生活實(shí)現(xiàn)營收分別為5.4億元、4.2億元、7.2億元,同期凈利潤分別為7026.6萬元、2487.7萬元、8123.6萬元。

而在恒鑫生活之外,同一個(gè)賽道的家聯(lián)科技(必勝客、蜜雪冰城供應(yīng)商)、南王科技(必勝客、喜茶供應(yīng)商),也紛紛開啟了上市之路。家聯(lián)科技在去年登陸創(chuàng)業(yè)板,南王科技也于近日回復(fù)深交所第二輪問詢并更新招股書,擬在創(chuàng)業(yè)板上市。

在NCBD(餐寶典)發(fā)布的“2021中國茶飲供應(yīng)鏈TOP10”榜單中,喜茶、奈雪的茶的茶葉供應(yīng)商新榮陽、幫利茶葉,食品小料供應(yīng)商佳禾食品,以及奶源的供應(yīng)商安佳、雀巢等榜上有名。

在10大品牌中,凱愛瑞、雀巢、佳禾食品和鮮活果汁4家原為上市企業(yè),德馨飲料在去年與安信**簽署上市輔導(dǎo)協(xié)議,并在浙江證監(jiān)局報(bào)送了輔導(dǎo)備案信息。

可以預(yù)見,隨著新茶飲行業(yè)的快速發(fā)展,還將有越來越多的茶飲供應(yīng)鏈企業(yè)登陸資本市場。

2

變遷的機(jī)遇和危機(jī)

而在越來越多的供應(yīng)鏈企業(yè)尋求資本關(guān)注的同時(shí),一家已經(jīng)成功上市的“奶精”企業(yè)卻陷入了風(fēng)波。

日前,喜茶發(fā)布“真奶”倡議,呼吁行業(yè)使用真奶,拒絕植脂末(即奶精),認(rèn)為是在向CoCo都可、滬上阿姨、蜜雪冰城、茶百道等諸多中低端奶茶品牌喊話。

而將“真奶”話題引爆的同時(shí),也給“奶精第一股”佳禾食品帶來了重重一擊。

2021年4月底,佳禾食品登陸上海**交易所。這家供應(yīng)鏈企業(yè)的下游客戶不僅包含統(tǒng)一、香飄飄、娃哈哈等知名飲料企業(yè),也包括了CoCo都可、滬上阿姨、古茗、蜜雪冰城等茶飲連鎖品牌。

其招股說明書顯示,2017-2019年,公司營業(yè)收入分別為13.68億元、15.95億元、18.36億元,同期凈利潤為1.1億元、1.3億元、2.72億元。在2020年,植脂末銷售占其營業(yè)收入的85%以上。

在2021年,其營業(yè)收入約23.99億元,同比增加28.02%;但歸屬于上市公司股東的凈利潤約1.51億元,同比減少了30.19%。在年報(bào)中,佳禾食品將凈利潤的下降歸結(jié)于“主要系原材料采購支出增加所致。”

但實(shí)際上從2020年開始,佳禾食品的盈利能力就開始顯得乏力,當(dāng)年的歸母凈利潤為2.17億元,同比減少19.96%;扣非凈利潤為1.96億元,同比減少23.59%。

這種轉(zhuǎn)變,實(shí)際上更在于市場的變化。向“奶精”說不,已經(jīng)成為了新茶飲的一大趨勢。于佳禾食品而言,影響其業(yè)績的關(guān)鍵實(shí)際上更是消費(fèi)升級之下,消費(fèi)者選擇的變化,以及新茶飲的沖擊。

甚至于傳統(tǒng)的飲料企業(yè),也在逐漸降低植脂末的食用。據(jù)佳禾食品招股書,從2016-2018年,香飄飄的植脂末采購金額從1.6億元降至8613萬元。采購金額大幅下降的背后,也正是香飄飄的轉(zhuǎn)型決心。

在這樣的背景之下,今年以來,佳禾食品的股價(jià)也持續(xù)下滑。截至6月29日收盤,佳禾食品股價(jià)15.6元/股,相較年初的25元/股跌去60%。

而隨著新鮮牛奶、奶油、芝士替代“植脂末”,新西蘭乳業(yè)巨頭恒天然則在中國市場率先吃到了紅利。

在2017年,恒天然接到了來自喜茶的需求,要可打出至少2cm厚的芝士奶蓋產(chǎn)品。而后,由恒天然安佳淡奶油調(diào)配的芝士奶蓋開始風(fēng)靡全國,芝芝莓莓、芝芝葡葡等爆款飲品至今仍在暢銷。

而安佳也成為了諸多新茶飲品牌的奶蓋供應(yīng)商,在2017年賣出了2億個(gè)芝士奶蓋產(chǎn)品,2018年增加到了5億個(gè)。在2020年上半年,得益于茶飲、烘焙渠道業(yè)務(wù)的發(fā)展,恒天然大中華區(qū)餐飲服務(wù)部實(shí)現(xiàn)了雙位數(shù)的業(yè)績成長,餐飲服務(wù)的利潤率也從12.7%增至17.2%。

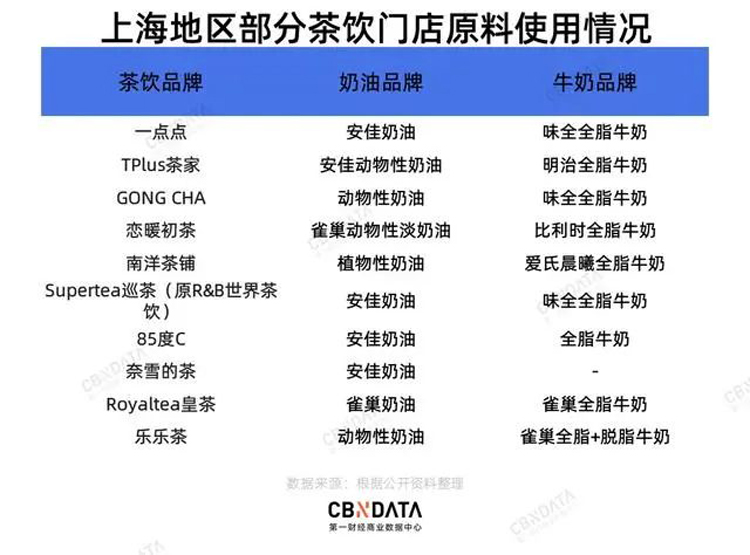

圖片來自:第一財(cái)經(jīng)商業(yè)數(shù)據(jù)中心,2020年統(tǒng)計(jì)

在恒天然之外,味全、雀巢也被越來越多新茶飲品牌使用。此外,三元和蒙牛都推出了各自的奶蓋,以替換市面上植脂末為主成分的奶蓋粉。

與此同步進(jìn)行的,還有“植物奶替換牛奶”的新趨勢。在健康、綠色、環(huán)保的理念下,越來越多的年輕人選擇用椰奶和燕麥奶等替代牛奶。

這個(gè)趨勢首先發(fā)生在咖啡賽道。燕麥奶品牌OATLY,用“燕麥奶+咖啡”的打法,大規(guī)模進(jìn)駐咖啡店,成功打開了中國消費(fèi)者對該品類的認(rèn)知,并于2021年實(shí)現(xiàn)在納斯達(dá)克上市。在2022年,OATLY在中國市場開始擁抱另一個(gè)重要的餐飲力量——新茶飲。其推出的“茶飲大師燕麥奶”也讓OATLY實(shí)現(xiàn)從“咖啡奶基底”至“茶飲奶基底”突破。

據(jù)2022年OATLY第一季度財(cái)報(bào)顯示,公司75%的亞洲收入都來自于餐飲渠道。

不僅是奶源,鮮果環(huán)節(jié)也是如此。

消費(fèi)者的健康需求令果茶大受歡迎,鮮果、凍果、NFC等更為新鮮、健康的原材料使用占比將持續(xù)增加,而如合成糖粉、色素等也正迎來市場沖擊。

下游新茶飲的消費(fèi)趨勢在一步步影響著上游供應(yīng)鏈,并左右著供應(yīng)鏈條上的產(chǎn)品更迭。

3

是一門好生意嗎?

事實(shí)上,長在新茶飲背上的供應(yīng)鏈有著不少的難點(diǎn)和隱患。

由于大多數(shù)企業(yè)并不直面C端用戶,使得企業(yè)自身并不能及時(shí)跟隨市場的變化,一旦被動地從下游感知需求變化,便有被市場拋棄的風(fēng)險(xiǎn)。

同時(shí),伴隨著下游發(fā)展起來的供應(yīng)商們,業(yè)務(wù)極大的受限于下游單一大客戶。

以田野股份為例,其為前五大客戶提供產(chǎn)品所獲得的銷售額占了公司總營收的68.17%。這樣的占比使得田野股份較依賴大客戶,一旦訂單、客戶流失,便會為企業(yè)的穩(wěn)定營收帶來風(fēng)險(xiǎn)。

且單一大客戶的議價(jià)能力更強(qiáng),在過去一年中,喜茶、奈雪紛紛降價(jià),一定程度上成本壓力也給到了供應(yīng)鏈方面。在2021年,田野向新茶飲行業(yè)出售的產(chǎn)品均價(jià)為1.67萬元,相比2020年的1.73萬元有所下降,這也意味著田野股份正在讓利于下游企業(yè)。

而與此同時(shí),上游原材料自2021年以來紛紛漲價(jià)。在這個(gè)背景下,田野股份要如何維持住盈利能力并不是一件容易的事情。

對于新茶飲行業(yè)降價(jià)的問題,鮮活控股董事長黃國晃認(rèn)為:“行業(yè)的正向發(fā)展就是平價(jià)高質(zhì),品牌要求供應(yīng)商提供同樣的產(chǎn)品不僅價(jià)格要壓低,質(zhì)量還要更好,會增加供應(yīng)商的生存壓力。”

而要應(yīng)對這樣的變化,就需要企業(yè)將供應(yīng)鏈打掉重做,例如需要上游水果采摘后快速進(jìn)入制造業(yè)加工,快速配送,再快速進(jìn)入所有門店。

事實(shí)上,當(dāng)前許多新茶飲品牌為了優(yōu)化供應(yīng)體系,都在自建供應(yīng)鏈。

以喜茶為例,喜茶深入上游,通過自建、共建基地等多種方式,深度參與上游茶園、果園的種植和生產(chǎn)。在小料上,喜茶芋泥波波系列產(chǎn)品中使用的原料中就包含了來自喜茶共建種植基地的檳榔芋原料。在貴州,喜茶還在梵凈山建立起了面積達(dá)500畝的自有茶園。

另一家茶飲企業(yè)古茗早在三年前就投入了數(shù)億元搭建倉儲供應(yīng)鏈,自建了倉儲系統(tǒng)和物流配送系統(tǒng),以保證穩(wěn)定的上游供應(yīng)品質(zhì)和價(jià)格。也因此古茗的單品價(jià)格不高,但所用的物料新鮮且標(biāo)準(zhǔn)化高。

對茶飲品牌而言,自建供應(yīng)鏈既能更好地保障品質(zhì)原材料持續(xù)、穩(wěn)定供應(yīng),也優(yōu)化了采購成本。但這對高度依賴單一大客戶的供應(yīng)商來說,并不是一件好事。

但黃國晃認(rèn)為,并不是所有品牌都有實(shí)力能自建供應(yīng)鏈,依然需要尋找共享的供應(yīng)鏈。“而這類供應(yīng)鏈需要在成本上有競爭力,品質(zhì)上可信賴,而這就是業(yè)界值得整合提升的部分。”

另一方面,供應(yīng)鏈上的競爭也在加劇。在原料果汁加工行業(yè),除田野股份之外,鮮活果汁、四川佳美食品等臺資企業(yè),也是新茶飲品牌常用的供應(yīng)商,從產(chǎn)品上看,大家的差異并不大,均可以根據(jù)茶飲品牌的需求提供定制化的產(chǎn)品。

而在大型供應(yīng)商之外,由于這個(gè)細(xì)分行業(yè)起步晚,企業(yè)數(shù)量多且規(guī)模較小,行業(yè)集中度較低,行業(yè)的整合仍在繼續(xù),這也使得競爭十分激烈。

要在競爭中脫穎而出,借助資本的力量挖深“護(hù)城河”便顯得尤為重要。

田野股份披露,IPO計(jì)劃募資4.76億元,主要用于投資項(xiàng)目建設(shè),擴(kuò)充產(chǎn)能,目的是新增椰子制品8千噸、風(fēng)味糖漿1.2萬噸、果蔬制品2.34萬噸的產(chǎn)能。

而在擴(kuò)充產(chǎn)能的背后,也彰顯出了田野股份想要快速搶占市場份額的野心。

而鮮活果汁則選擇擴(kuò)充業(yè)務(wù)。在其果汁業(yè)務(wù)之外,企業(yè)看向了“食品小料”的生意,為諸多新茶飲品牌提供珍珠、晶球顆粒、布丁等等產(chǎn)品。

黃國晃接受媒體采訪時(shí)提到,僅2021年,鮮活果汁便收到了2000件左右的客戶提案。雖然最終落地的并不多,但也側(cè)面凸顯了這個(gè)業(yè)務(wù)背后巨大的潛力。

新茶飲賽道的蓬勃發(fā)展,自下而上地促進(jìn)了各個(gè)鏈條的整合,以至于多個(gè)具有代表性的供應(yīng)鏈企業(yè)出現(xiàn)在了資本面前。

但受限于新茶飲賽道,這些企業(yè)自身所面臨的瓶頸也亟待突破。