對鹵味行業的發展,周黑鴨曾撐起了投資人的美好幻想:

高端化打法,打破鹵味賽道價格天花板,騰挪出誘人的利潤空間。

若該商業模式持續擴張,相當于脫離了行業“螺獅殼里做道場”的困局,開了一臺“印鈔機”——至少飲用水賽道的依云,吹風機行業的戴森,都是如此。

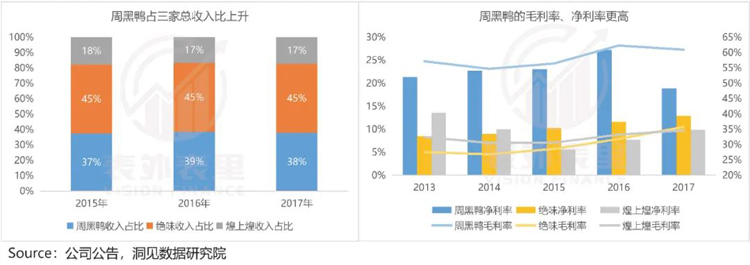

數據來看,周黑鴨確實如預期,創造了行業高光:

不僅收入端以最少的門店數,拿到近4成的份額;賺錢能力,在行業里也遙遙領先——毛利率、凈利率均遠高于絕味和煌上煌。

高端化模式跑通傳達出積極信號,投資人信心大增,2017H2-2018H1,周黑鴨股價在行業下行周期,逆勢上漲。

備注:該階段上游養殖成本增加,原材料價格出現波動,行業低迷。

但就在所有人洋溢在估值兌現的喜悅里時,一個“大雷”霹了下來:2018年,周黑鴨的收入增速,突然轉負。

幻象坍塌,市場馬上翻臉。可以看到,2018年之后,走高端路線的周黑鴨,股價一直被大眾化的絕味壓制。

那么,為什么依云、戴森等能穩坐其賽道高端化第一,而鹵味行業的“高端化”,卻這么快就失靈了呢?

50塊一斤的鴨脖,誰在追捧?

周黑鴨“折戟”高端化的過程,在表外表里一個湖北同事的經歷里有生動的演繹:

“10年前在北京讀大學時,寒暑假回校,給同學、朋友帶湖北特產,一定會有周黑鴨。

但近幾年,雖經常去北京出差,卻再也沒送過了。因為發現,北京高鐵站的周黑鴨,比我從武漢帶過去的更新鮮,還送個啥。”

而這背后,透露出的似乎是:周黑鴨高端化的定位與其發展擴張,一定程度是相悖的。

那么,這究竟是怎么回事呢?

復盤戴森的軌跡可知,其成功在于鼓吹的恒溫大風量,明顯區別于其他平價產品,價格高出好幾倍,也有大把人買單。

也就是說,高端化跑通的關鍵是獨特性。事實上,周黑鴨也是以此撐起定位的。

在鹵味食品是安全黑名單常客時期,周黑鴨靠首創MAP氣調包裝,延長保鮮——保質期從1-2天延長到5-7天,在一眾散稱同行中,成了最靚的仔。

另一方面,推動門店時尚化,著重發力高勢能門店——交通樞紐、綜合商超等,也和鹵味的慣常競爭圈脫離開來。

而這步棋,在目前看來是絕妙之舉:

走進高鐵站和機場,周黑鴨“鳥槍換炮”成為地區特產,隨著出行送禮名聲大噪——那時,別管你是北京的,還是珠三角的,出差湖北免不了被同事調侃“帶兩盒周黑鴨回來”。

反復營銷“刷臉”下,吃周黑鴨演變為一種潮流(想象一下去長沙茶顏悅色的瘋狂就懂了),價格反而被淡化了,高端也就此立住腳。

可以看到,相同品類的產品,周黑鴨的售價,通常約為同行的1.5倍。而高價禮盒裝,甚至高于市場均價2倍不止。

但即便如此,消費者依舊狂熱,如下圖,2016年門店數僅占比26%的交通樞紐店,為周黑鴨貢獻了37.4%的收入。

消費端持續追捧下,周黑鴨的眼“紅”了。

管理層在2017年財報中說道:大量交通樞紐店愈加成熟,為我們錄得較高收益,接下來交通樞紐店仍為本集團門店網絡擴張的策略重心。

而數據顯示,2018年周黑鴨凈增自營門店261家,其中交通樞紐店接近90家。

然而再次規模擴張后,預期兌現卻落空了。

原因就是開頭那位同事的經歷,你本打算當禮物送給朋友的產品,在朋友的城市已經有了,且比你手里的還新鮮,你尬不尬?

也就是說,高勢能門店全國擴張,消解了特產禮品的定位,開得多了,消費狂熱反而會退潮。

原本,面對這種紅利消退,企業可以通過逐漸調整或轉型來應對,但疫情的到來,卻將高勢能門店完全按住。

為了生存,周黑鴨不得不將重心轉回街巷社區,而這個場景的痛點在于食品安全——保鮮問題。

上述說過,周黑鴨的MAP鎖鮮包裝技術,一定程度緩解了這個問題。不過,其本質仍屬于“曲線救國”。

相比之下,早先是“臟亂差”代表的絕味,在保鮮上卻做到了“釜底抽薪”:當日下單,當日生產,當日配送,24小時開始售賣。并借此,營收有較大的起色。

至此,周黑鴨高端化的兩大基石,都宣告坍塌,鹵味賽道的高端化嘗試被證偽,兜兜轉轉還是回到了下沉市場。

產品不再有差異化,競爭準則要遵循:離消費者越近越好。

比如,絕味一直以來都在門店下沉。舉例來說,2020年日配到店,擴展到縣級;同年,趁疫情時期夫妻店出清,大規模抄底。

煌上煌也在2021年財報中提到,要強化街邊店、社區門店,進駐工廠店、校園店、高速服務區店等。

這種氛圍下,周黑鴨“高冷”不起來了,開始大搞下沉。

截至2021年底,周黑鴨在武漢開出超200家社區店,并在華中、華南部分城市啟動試點;同時,針對近場零售,登陸叮咚買菜、樸樸超市、盒馬集市等多個生鮮電商平臺。

當然,開店渠道下沉,意味著價格也需要接地氣。

可以看到,周黑鴨在下沉的同時,多次降價。比如,2021年推出了中小包裝,降低單盒價格、補充9.9-25元的中低價位產品。

綜上來看,鹵味行業沒有長出高端化的土壤,靠高價做大利潤看起來是行不通的。天花板被罩住,企業要盈利,似乎只能苦兮兮地摳成本。

成本控制,撬動價值創造?

“周黑鴨不做加盟,因為人掌控著終端,人是最難掌控的,沒法掌控的東西我們不做。”這是周黑鴨創始人周富裕,給品牌發展定下的基調。

但近兩年卻可以看到,周黑鴨和絕味搶加盟商,搶得不亦樂乎:

周黑鴨將加盟門檻,從500萬驟降到30萬左右,對加盟商釋放誠意,2021上半年加盟門店超過自營門店;

感受到壓力,絕味2021Q4再次加大對加盟商的補貼,力度是2020年的6-7倍。

為何周黑鴨不惜自打臉呢?原因或許在于,鹵味行業的價值鏈,是逆“微笑曲線”的。

一般,在“微笑曲線”框架下,企業的最大利潤(增量價值)來源,處于價值鏈兩端——要么研發,要么品牌。

以運服、潮玩等行業來說,其最大價值來源于消費端。這需要其對消費者需求進行快反,同時通過品牌塑造讓消費者甘愿高溢價買單。這種情況下,自營是最匹配的。

可以看到,耐克、阿迪、李寧、安踏等都先后轉入DTC模式。

而鹵味行業卻截然不同,同質化競爭本質下,其研發以及終端的利潤空間都有限,最大價值來源于中間——生產制造環節。由此,若同樣選擇自營,實際有些本末倒置。

如下圖,隨著自營門店的擴張,周黑鴨的租金率逐步提升,呈現不經濟狀態。

當然,如果有強大的品牌力加持,高昂的租金可以通過終端高消費收入來攤平。比如,以品牌力獲得終端溢價的海底撈,其租金率在同期,常年維持在4%以下。而周黑鴨顯然不屬于這個行列。

而除了規避自營帶來的租金不經濟,自營本身還存在較大的運營和管理負擔。

自營模式下,千城萬店的溝通成本極大,很容易突破管理半徑,陷入不經濟狀態。相比之下,加盟商自負盈虧,自驅力更強,效率更好把握。

如此一來,在鹵味行業做自營,相當于收入端沒有品牌溢價,成本端負擔較大,單店模型不經濟。

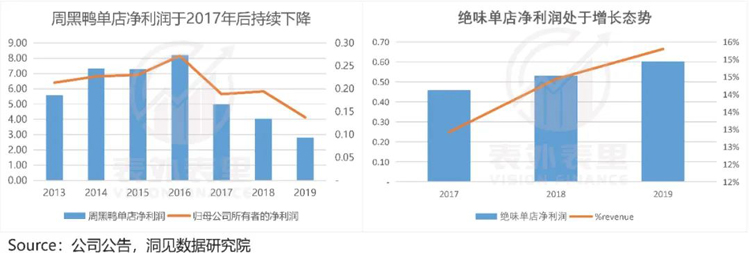

可以看到,2019年之前主要發力自營模式的周黑鴨,單店凈利率是逐年下滑的;相比之下,主打加盟模式的絕味,卻是向上的。

這就不難理解,為何大家現在都在搶加盟商了。那么,門店大換血,輕裝上陣后,周黑鴨是否就能逆襲呢?這要看其上游供給給不給力。

目前,鹵味行業有兩種不同的上游供給方式:

一種是周黑鴨的“一個中心四點圍繞”,“長運輸半徑,中心樞紐型” 擴能;另一種,絕味的“撒豆成兵”,“短運輸半徑,全國分散型”擴張。

簡單解釋就是:中心樞紐模式下,資金投入比較節約,不過運輸距離較長(500-800公里),開店速度快不起來;

撒豆成兵模式,錢嘩嘩地燒,但密集鋪開也縮短了配送距離(300-500公里),店面可以遍地開花。

這反饋在數據上,就是絕味比周黑鴨擴張得快多了。如下圖,前者幾乎每一年的新開店面數量,都和后者的總店面數量差不多。

而門店的擴張速度,又會反過來影響供應鏈——一般擴店擴得快,可以通過銷量的提升,提高供應效率。

比如,數據顯示,絕味21個生產基地的產能利用率,常年維持在80%以上;相比之下,2021年周黑鴨五大生產基地的產能利用率,僅在45%左右。

而在單位運輸成本上,絕味是行業最低,周黑鴨是最高的。

此外,原材料成本上,從持續經營凈利潤來看,2018年、2021年毛鴨價格普漲時,絕味受原材料波動的影響,相對更小一些。

上述說過,鹵味行業的競爭在持續下沉,供應效率高(配送體系完善),在加盟商搶奪戰中才有優勢。

不僅如此,成本控制得好,意味著有利潤空間讓渡給加盟商。如下圖,絕味雖然在加速擴店,但其單店拿貨成本卻是持續下降的。

當然,加速擴店也不全是正向的,蒙眼狂奔或許會導致開店過密產生分流,進而產生反網絡效應。比如,絕味2021H2為加速擴張(當然也有宏觀及疫情影響),部分侵蝕了當期的單店利潤。

綜上來看,回歸鹵味行業關鍵競爭因子——成本,只有當加盟擴張和供應模式良性匹配時,才能撬動生產端的價值創造。

作為鹵味行業第一個“吃高端化螃蟹的勇者”,周黑鴨有過高光時刻,但最終還是難逃“偃旗息鼓”。

這不是周黑鴨的高端策略出了什么問題,而是鹵味行業的高端化場景,與資本市場的高增長預期天然相悖——要增長,就必須加速擴店,但密集布局會消解獨特性。

如此一來,賽道競爭重回同質化,此時拼得是擴張速度,而只有“擔子輕”才能跑得快。