時隔近三年,原以為新冠肺炎疫情已被“摁住”,不料卻被奧密克戎殺了個回馬槍。近期疫情在多地的反復,給原本處于恢復進程中的經(jīng)濟帶來新的挑戰(zhàn),尤其是本輪疫情多點散發(fā)并且嚴重影響了我國經(jīng)濟的核心城市,對經(jīng)濟沖擊的外溢效應較為明顯。

新一輪疫情的沖擊不僅讓實體經(jīng)濟受到了影響,創(chuàng)投市場的部分投資策略也被延緩。據(jù)投融界研究院統(tǒng)計,2022年4月,我國創(chuàng)投市場公開披露融資案例412起,環(huán)比下降14.34%。融資總額411.69億元,環(huán)比下降31.88%。雖然部分投資策略被推遲,但還是有不少創(chuàng)投機構(gòu)依然對企業(yè)的發(fā)展信心滿滿。

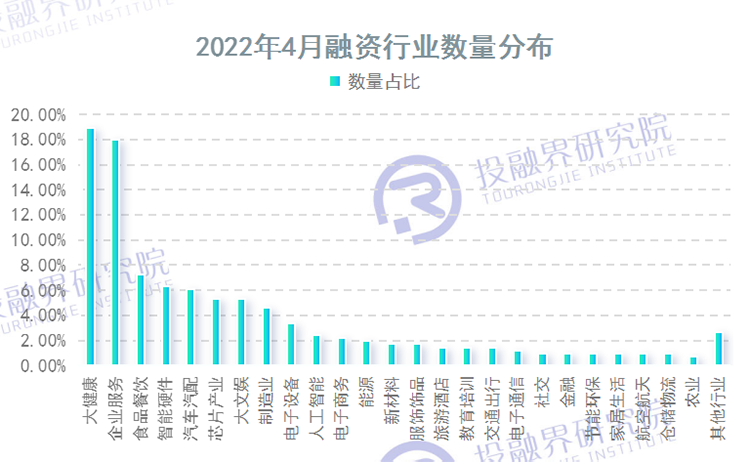

融資行業(yè)分布:食品餐飲融資數(shù)量上升

4月份,我國創(chuàng)投市場融資案例數(shù)量排名前五的行業(yè)分別是大健康、企業(yè)服務、食品餐飲、智能硬件和汽車汽配。其中,大健康和企業(yè)服務的融資案例數(shù)量不相上下,分別以78和74起,蟬聯(lián)融資數(shù)量榜單的第一和第二名。

但在這個月,最特殊的行業(yè)應該是食品餐飲。疫情期間,食品保供受到各方關注,讓食品餐飲行業(yè)獲得更多創(chuàng)投機構(gòu)的青睞。4月,食品餐飲以30起融資案例數(shù)量,從3月份的第八名跳居榜單第三名。隨后,智能硬件、汽車汽配和芯片等科技型產(chǎn)業(yè)也有不少企業(yè)獲得融資。

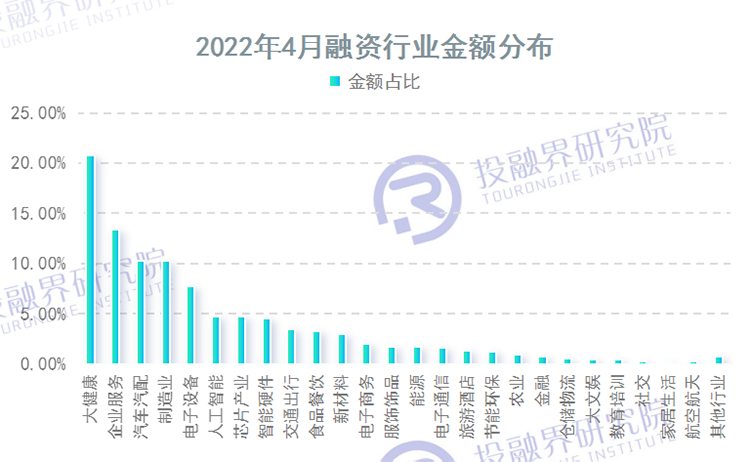

融資行業(yè)金額方面,大健康和企業(yè)服務仍保持在榜單的第一和第二名,不過兩者的融資金額出現(xiàn)一定差距,大健康以85.37億元融資總額大幅超過企業(yè)服務的54.98億元,可見創(chuàng)投機構(gòu)“偏愛”。汽車汽配擠進前三,融資總額超42.36億元。

融資數(shù)量榜排在第八和第九名的制造業(yè)和電子設備行業(yè),在融資金額上也有不錯的表現(xiàn),排進前五名。而食品餐飲則從第三名掉至第十名,表明食品餐飲行業(yè)雖然融資案例數(shù)量多,但單筆融資金額偏小,業(yè)內(nèi)有更多初創(chuàng)型的項目獲得創(chuàng)投機構(gòu)的資金加持。

融資地區(qū)分布:浙江融資總額進前三

縱觀全國各地融資情況,4月,廣東、北京、江蘇、浙江、上海五個地區(qū),在融資數(shù)量和融資金額上穩(wěn)居前五名。不過在具體排名上,卻與以前有了細微的變化。

自3月上海爆發(fā)疫情以來,上海地區(qū)的融資案例數(shù)量就出現(xiàn)滑落。從2月排在榜單第一名,到3月的第四名,再到4月的第五名。在此情況下,廣東、北京、江蘇、浙江分別以79、67、58 、54起融資案例數(shù)量排在前四。

有趣的是,上海地區(qū)雖僅44起融資案例數(shù)量,卻以92.29億元融資總額高居地區(qū)金額榜單第一名。杉杉鋰電完成的30億元戰(zhàn)略融資、洛軻汽車獲得的2億美元(超13億元)D輪融資為上海的融資總額貢獻了近一半的力量。同時,浙江也以63.37億元融資總額反超北京和江蘇,排在地區(qū)金額榜第三名。

除了前五地區(qū),湖北在融資案例數(shù)量和融資總額方面都表現(xiàn)穩(wěn)定,以18起融資案例、20.64億元融資總額,均排在兩榜第六名。安徽和福建不管在融資數(shù)量還是融資金額方面,也都排進前十。

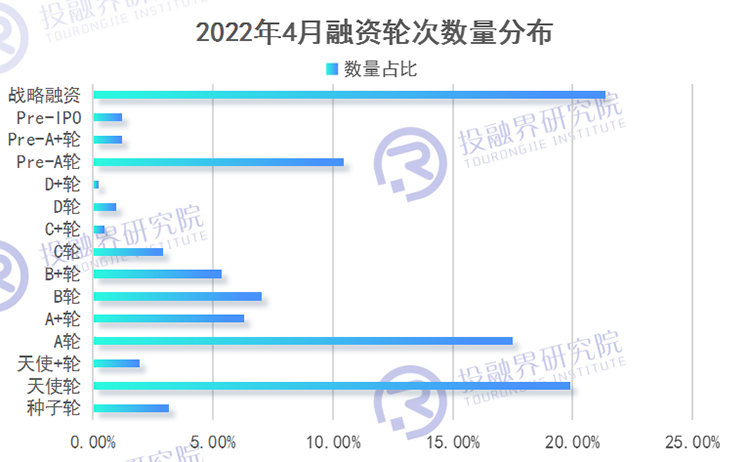

融資輪次分布:更多早期項目被選擇

從融資輪次數(shù)量來看,戰(zhàn)略投資、天使輪和A輪是4月融資案例數(shù)量排在前三的三個輪次。公開披露完成的戰(zhàn)略融資案例數(shù)量有88起,占比21.36%;獲得天使輪融資的案例數(shù)量有82起,占比19.9%;獲得A輪融資的案例數(shù)量有72起,占比17.48%。

天使輪和A輪都處于企業(yè)發(fā)展的早期階段,更多的融資案例數(shù)量表明創(chuàng)投機構(gòu)選擇了更多早期的項目進行投資。

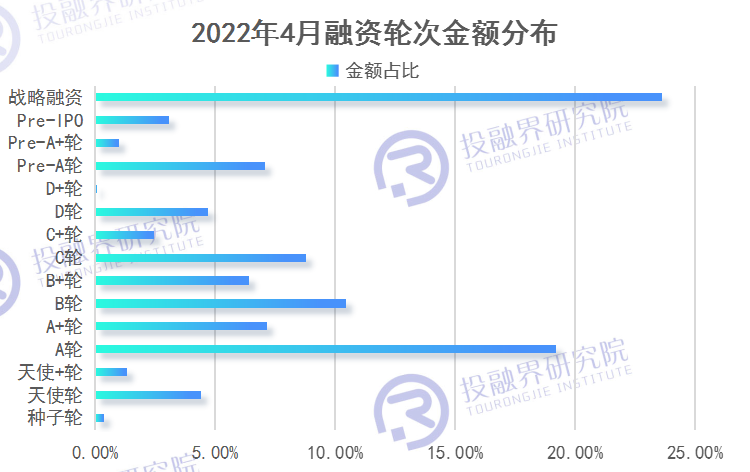

融資輪次金額方面,戰(zhàn)略投資的融資總額最高,以97.15億元,占全輪次融資總額的23.6%。A輪和B輪排在第二和第三名,獲得A輪融資的項目融資總額達79.05億元,占比19.2%;獲得B輪融資的項目共斬獲43.08億元,占比10.46%。

天使輪獲得了較多的融資案例數(shù)量,但在融資金額方面,僅以18.1億元,占全輪次融資總額的4.4%。從單個融資案例看,在天使輪的82起融資案例中,有64起是0.5億元以內(nèi)的小額融資,占比78%。

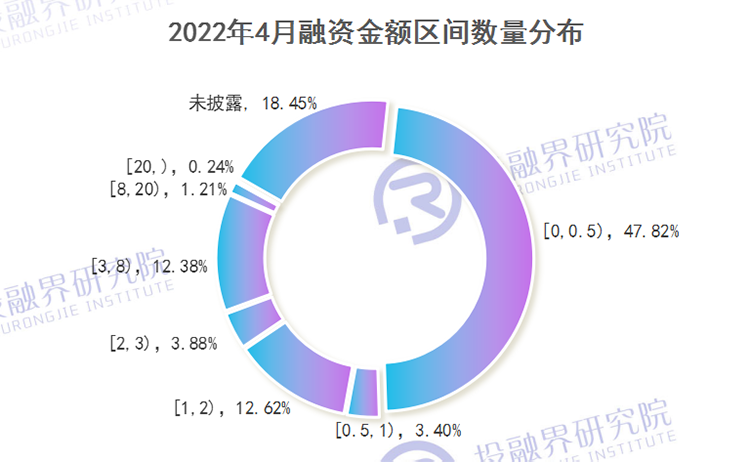

融資金額區(qū)間分布:0.5億元以內(nèi)融資近半數(shù)

在所有融資案例里,融資金額在0.5億元以內(nèi)公開披露的融資案例數(shù)量也是最多。4月此區(qū)間的融資案例有197起,占全部融資案例數(shù)的47.82%,大幅領先其他區(qū)間的融資數(shù)量。值得注意的是,在這197起融資案例中,有153期處于A輪及之前的融資輪次,與早期企業(yè)融資案例數(shù)量多相符。

融資金額在1億元至2億元、3億元至8億元之間的融資案例數(shù)排在第二和第三名,分別是52和51起。20億元以上的融資案例數(shù)最少,僅1起,就是杉杉鋰電完成的30億元戰(zhàn)略融資。

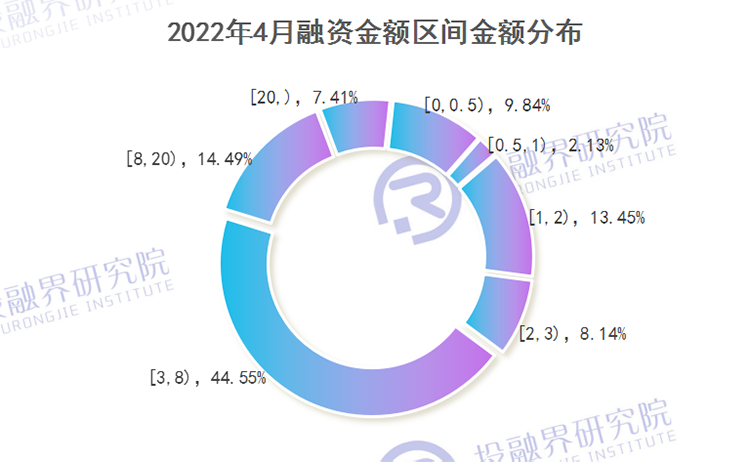

從融資金額區(qū)間收獲的資金方面看,融資金額在3億至8億元之間的融資案例收獲資金達183.39億元,占全部融資總額的44.55%。融資金額在8億至20億元的融資案例數(shù)量雖僅5起,但收獲資金有59.63億元,排在第二。緊隨其后的是融資額在1億至2億元之間的融資案例,收獲了55.38億元。

結(jié)語:

2022年4月,在新冠疫情局部反撲的背景下,我國創(chuàng)投市場保持謹慎樂觀態(tài)勢,共公開披露融資案例412起,融資總額達411.69億元。

隨著各地疫情防控措施的有效推進下,“暫停”地區(qū)已有序恢復生產(chǎn)。4月底,上海市印發(fā)《關于開展重點企業(yè)保運轉(zhuǎn)的工作方案(試行)》,確定首批666家重點企業(yè)“白名單”,并發(fā)布《上海市工業(yè)企業(yè)復工復產(chǎn)疫情防控指引(第一版)》。

同時,多部門出臺政策助力中小企業(yè)發(fā)展。銀保監(jiān)會發(fā)布《關于2022年進一步強化金融支持小微企業(yè)發(fā)展工作的通知》,在確保信貸投放增量擴面的前提下,力爭總體實現(xiàn)2022年銀行業(yè)新發(fā)放普惠型小微企業(yè)貸款利率較2021年有所下降。

國務院辦公廳也印發(fā)了《關于進一步釋放消費潛力促進消費持續(xù)恢復的意見》,既聚焦當前消費恢復,又著眼長遠挖潛力,推出五大方面二十項重點舉措,系統(tǒng)全面地推動消費高質(zhì)量發(fā)展。

雖然疫情給經(jīng)濟帶來了短暫的沖擊,讓部分地區(qū)按下了“暫停”鍵,但我國經(jīng)濟長期向好的基本面沒有改變,短暫的停頓后經(jīng)濟將重回正軌。創(chuàng)投市場也是如此,雖然部分創(chuàng)投機構(gòu)4月保持謹慎,但也在蓄勢待發(fā),給中小企業(yè)帶來更多機會。

免責聲明:本文數(shù)據(jù)收集均來源于公開信息,不構(gòu)成任何投資建議,僅供參考。