這幾年,一個明顯的趨勢是,用國貨美妝的人越來越多了。

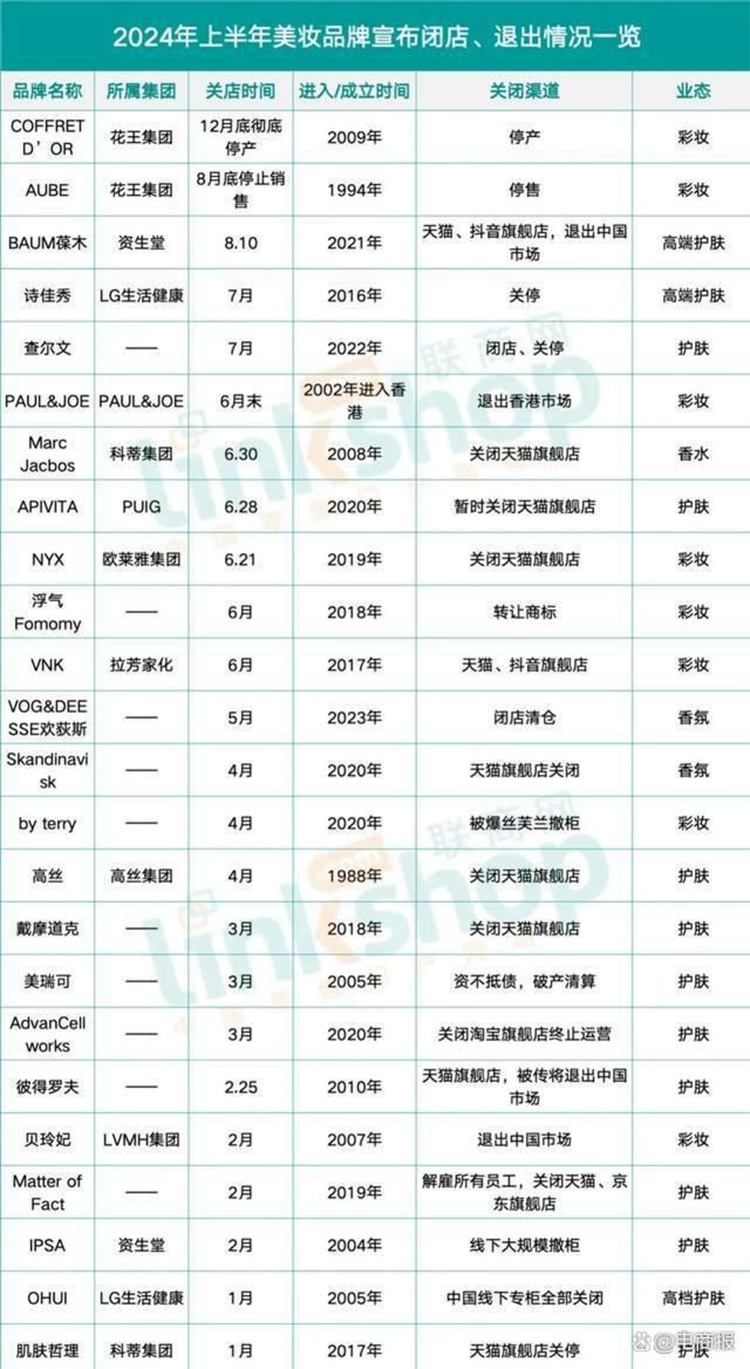

比如越來越多的韓系日系歐美系美妝品牌逐漸退出中國市場。據不完全統計,上半年至少超過20個品牌宣布閉店或者退出中國,甚至有曾經大火的貝玲妃、NYX等等。

就連國際美妝巨頭都感受到了這一點。今年上半年,歐萊雅、雅詩蘭黛、寶潔都在財報中特意提到中國市場消費下滑。

與此同時,今年上半年,一些國貨美妝卻取得了雙位數或者翻倍的增長。去年,國貨品牌在國內美妝市場的份額首次突破50%。甚至在去年雙11期間,國貨品牌珀萊雅首次拿下天貓、抖音美妝行業的頭把交椅,這也是國貨時隔5年再一次榮登這個位置。

即便如此,市面上對于國貨美妝的爭議仍然不少。比如“重營銷、輕研發”,“卷價格戰”,“沒有生命力”,那么,國貨美妝到底是虛火還是真火?

國貨美妝確實取得一些成績

國貨美妝有些品牌確實爭氣。

以今年618為例。根據天貓618快消品牌銷售榜排名顯示,國貨品牌成功在TOP20中搶占3個席位,分別是珀萊雅,蟬聯美妝總榜第一;薇諾娜,排名第十;可復美,位列榜單第十三名。

值得一提的是,和總榜相比,國貨品牌在其他子榜單的進步更加明顯。

據民生證*研究報告顯示,2024年“618”天貓護膚類目GMV前10品牌中國產品牌占2席,分別為珀萊雅、可復美,其中珀萊雅位居榜首,實現GMV10.14億元,同比增長30.7%;可復美躋身第五,實現GMV4.88億元,同比增長190.2%。

與此同時,天貓彩妝類目TOP10品牌中,國貨品牌占比四席,分別為彩棠、花西子,毛戈平、卡姿蘭,其中,彩棠位居榜首,GMV同比增長62.2%;花西子位居第6,毛戈平位居第7,卡姿蘭位居第9。

再看看抖音。

在抖音平臺美容護膚類目GMV在110-150億元之間,銷售額TOP10品牌中國貨品牌占3席。韓束位居榜首,珀萊雅位居第二,可復美位列第八。

與此同時,抖音彩妝類目GMV前10品牌中國產品牌占60%。

根據青眼情報數據,銷售額TOP10品牌中國貨品牌有花西子、方里、柏瑞美、卡姿蘭、橘朵、戀火,其中,花西子蟬聯抖音彩妝香水榜TOP1,去年未入榜的方里突圍至第三,柏瑞美、卡姿蘭、橘朵、戀火分別位列第4、6、7、8。

另一個明顯的案例是,今年上半年我國化妝品零售總額同比僅增長1%,中國市場成了雅詩蘭黛和歐萊雅兩大美妝巨頭表現最差的市場。

與此同時,珀萊雅、上美股份、貝泰妮、巨子生物、丸美股份等的營業收入都實現兩位數乃至三位數的同比增長,拿下了不少國內中小品牌以及部分中端國際美妝流失的份額。

尤其是靠韓束撐起大片天的上美股份,今年上半年更是大放異彩,其營收為35億元,同比增長了121%,凈利潤更是達到了4.12億元,同比增長超300%。

而珀萊雅也被寄予厚望。在上半年營收同比增長37.9%到50億元,凈利潤增長40.5%到7億元。如果保持這種增長態勢,它將成為國內第一個營收突破100億元的美妝公司。

從外資品牌霸榜到國產美妝開始奇襲美妝top榜單,這一切是怎么發生的。

兩個重點:“線上”和“平替”

伯虎財經發現,這些品牌有兩個相似點,一是抓住了線上機會。據統計,珀萊雅、上美股份線上銷售占比超過90%,丸美股份線上占比超過80%,貝泰妮和巨子生物接近70%。

二是用通過價格優勢和“平替”定位,從外資品牌手中爭搶消費者。

這里以上美股份舉例。2023年之前,韓束一度淡出大眾視野,其營收持續下滑,據財報顯示,2022年,上美股份營收利潤迎來雙下滑,分別同比下滑25%、57%。

但僅僅一年,上美股份卻發生了翻天覆地的變化。2023年其營收同比增長57%,利潤同比增長213%。

大功臣就是韓束,上美股份也在財報中替大家解疑了,其中提及抖音平臺超10次,原因在于,2023年,韓束通過抖音平臺的GMV約達人民幣33.4億元,較2022年同比增長約374.4%。

具體來看,韓束其實是抱上了平臺“短劇”的福利。

據胖鯨統計,截至2024年7月,韓束與姜十七合作的6部定制短劇播放量總計超過52億。

此外,從2023年至今,韓束與秦苒、喬七月等腰部達人也合作了數20多部短劇,單部播放量最高達2.6億,過億播放量的短劇數量占比三分之二。

在這些劇集里,韓束產品不斷露出。

不過,制造爆款短劇為品牌引來流量只是第一步,如何做好抖音內的全域流量閉環收割,如果把這波流量轉化成實實在在的銷量才是品牌最為看重的。

為了實現內容利用率最大化,韓束把短劇內容融入到品牌在抖音全鏈路的流量池中。比如在姜十七合作短劇上線引爆的時候,韓束在抖音的信息流廣告、搜索廣告、效果廣告、千川廣告全部都引用了短劇的劇情,甚至直播間內的背景墻都綁定了短劇劇情和場景。

此外,與達人定制短劇除了在達人賬號播出,還會被品牌賬號及其他個人賬號轉發或做成切片視頻,也就是傳說中的“轟炸式宣傳”,迎來了品牌主推產品銷量的大爆發。

定制品牌短劇——轟炸式宣傳廣泛觸達抖音用戶——被短劇種草的用戶奔向品牌直播間,為在短劇中頻繁流露的產品買單,因而在抖音上實現流量轉化的完美閉環。

當然在短劇植入的產品也不簡單。簡單來說,就是錨定了抖音上“抗衰”、“美白”、“舒敏”等護膚需求的下沉用戶群體,推出相應的平價套餐。

比如主打“抗衰”的韓束紅蠻腰系列,據2024年上半年年報顯示,紅蠻腰全渠道累計銷售超1000萬套。但無論是產品包裝還是主打抗老的功效,都有資生堂紅腰子的身影在其中。

今年618,韓束登上了抖音美妝、抖音護膚兩大榜單TOP1寶座,可以說,韓束紅蠻腰是絕對主力。無論是“上頭短劇”的用戶,還是合作的達人的粉絲群體,對準抖音用戶群體的需求,平替套裝,都是韓束在抖音制勝的關鍵。

大多數國貨美妝品牌爆發的“套路”和韓束也雷同。

從營銷費用可見一斑,據消費巴士統計,歐萊雅、雅詩蘭黛外資品牌營銷費用通常在30%-40%之間,但在9家本土頭部美妝企業里,有6家超過了45%,1家接近70%。

以珀萊雅為例,今年上半年其營銷費用分別為23.4億元,其營銷增速為48%。而珀萊雅最出圈的早C晚A套裝,已連續3年占據中國早C晚A護膚產品銷售額第一。其雙抗精華和紅寶石精華也被稱為雅詩蘭黛線雕和雅頓橘燦的平替。

確實,一個明顯的趨勢是,能夠做好線上營銷且愿意持續投錢的品牌,能用高漲的營銷費用換來市場份額的提升,但是,這個方法換不來品牌長久的生命力。目前來看,對有知名度的品牌還溫柔一些,對于剛出道的品牌則殘忍得多。

國貨美妝品牌短暫的生命力

看各家財報,大多數國產美妝品牌其營銷推廣費用的增速遠高于收入增速。比如備受關注的上美股份,其1.2倍的營收增長,是近1.7倍的營銷增速換來的。上美股份能夠火多久需要時間來檢驗,而很多品牌已經經歷過洗刷了。

據《DT商業觀察》發現,抖音白牌們的“頂流”之位,平均只能維持8個月,最短的甚至只有1個月。就算在榜周期超過一年的白牌,日子也不好過。比如FV、朱莉歐、Betty Bonnie、仁和匠心、AKF、嬌潤泉和VC,在巔峰期能夠上億元的銷售額,現在有的跌破千萬,有的跌入到幾十萬。

馬后炮地說,這個結果是可預見性的。

仔細來看,它們都有相似點,這些品牌成立時間最多不超過三年,定位更類似于“白牌”。

它們能夠在1-3個月內做到品牌3-5年才能達到的市場規模。產品策略也相似,超高的投流預算用來轟炸式宣傳,主打爆款產品,再找專利明星背書,最后用低價收割用戶。

消費品牌固然可以通過覆蓋全網的營銷來完成轉化,但能讓消費者持續復購的一定是產品本身。

這一點想必逸仙電商深有體會。以大牌平替起家的完美日記,抓住了線上的機會+轟炸式宣傳,短短4年營收突破50億元,并在美股上市,風光無限。只不過隨后迎來的就是,業績大幅度滑坡,連續四年虧損累計58億元,收到兩次“退市警示函”,目前品牌還處于轉型陣痛期。

而更多品牌還沒有逸仙電商這樣的機會,結局是慘淡退出。

大多數品牌也認識到了這一點,從各家財報上可以看出,大多頭部美妝品牌在研發費用上幾乎都是同比增長的,而這確實是有效增長。比如珀萊雅的“雙抗”和“紅寶石”系列、貝泰妮旗下的薇諾娜“特護精華”,都是線上銷售排名前列的大單品。還有以重組膠原蛋白為主要產品的巨子生物、錦波生物,在上半年均實現營業收入超50%的增長。

除了加重研發投入外,美妝品牌也摸索出了自己的生存法則。珀萊雅連續三年實現高速增長,除了歸功于大單品,還有多元化品類戰略。旗下子品牌彩棠、Off&;Relax、悅芙媞等,分別對應彩妝、洗護、護膚等賽道布局,且取得了不錯的增長。

貝泰妮因為總部在東南亞,則利用地緣優勢選擇進軍東南亞市場,入駐了Shopee、Lazada、和TikTok shop等主流電商平臺,實現了穩步增長。今年上半年,其總營收同比增長18.45%至28.05億元,歸母凈利潤同比增長7.56%至4.84億元。

而部分品牌則是選擇深耕或發掘消費者的細分需求,從而挖掘更加細分的賽道,比如美白賽道就有敏感肌美白、理性變白等等,也給品牌帶來了更多增長機會。

寫在最后

“線上”的確給了國貨美妝更多機會,或許此前需要美妝品牌走3-5年的路,現在只需要2-3個月就能走到。不過,這還只是第一步。

但如何擺脫對線上渠道過度依賴的恐懼或者是擺脫對流量的焦慮?

伯虎財經在這里分享關于雅詩蘭黛入駐抖音的一則消息。

根據虎嗅APP報道,在電商業務成為抖音一級部門時,抖音內部將品牌商家劃分為6個( P1- P6)不同層級,實行差異化運營。

“雅詩蘭黛、歐萊雅享受最高 P6 級別運營政策,花西子、完美日記稍弱處于 P5 陣營。P5、P6 陣營的品牌能享受到優待,比如在與品牌簽訂的年框架協議給予 P5、P6 返點優惠,降低基礎抽傭比例;P5和P6陣營的品牌可以直接參與抖音各類 IP 活動……”

結果是,雅詩蘭黛在抖音開設官方旗艦店,在6月完成兩場直播,GMV破1000萬元。