開年餐飲行業迎來好消息。

春節期間,餐飲數據超越預期,恢復程度超越去年同期和前年同期;

(餐飲重點品牌監測,資料來源:德邦商社、久謙口徑)

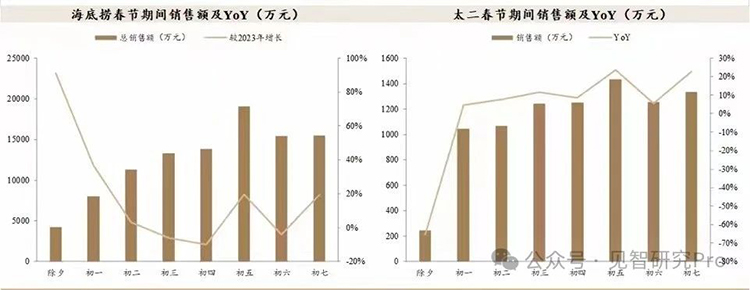

海底撈業績盈喜,預計2023年凈利不少于44億,符合市場預期。春節前八天,海底撈總銷售額同比增加7.5%,延續了去年12月以來的亮眼表現。

餐飲行業經歷了2023年的“慘淡”,食客們更注重食物本身而非概念、包裝;品牌、平臺間“價格戰”無休止,許多曾紅極一時的餐飲品牌都“抗不住了”,其中不乏網紅烘焙虎頭局和墨茉點心局;但與此同時,一些老牌知名連鎖卻開啟了逆勢增長,百勝中國和達美樂均表示將加速開店步伐......

2024年的餐飲市場會有什么新變化?

01

春節餐飲數據超預期,但存在分化

2023年曾被稱為“餐飲復蘇元年”,但現實卻與預期截然不同。

品牌各種發券、折扣泛濫,8.8、9.9元一杯的咖啡成為行業新常態;平臺間也打起價格戰搶人、搶品牌,太二酸菜魚頭天在抖音甩賣低價團餐,第二天在大眾點評就搜不到了。餐飲企業普遍出現同店銷售同比下降,毛利率和經營利潤率皆面臨壓力。

價格戰下無贏家,企查查顯示,去年新開餐飲相關企業318萬家,而吊銷、注銷的數據是135.9萬家,實際情況可能更為嚴峻。

現實令餐飲人叫苦不迭,亟需在2024年找到一條新的出路。

盡管開年以來市場對餐飲預期持續修復,但仍存在結構性差異和量增價減的情況。

比如海底撈因注重服務和節日氣氛而恢復較佳,初一至初七平均翻臺率6.0(去年為5.6),但客單價進一步下探,去年就已下探到100元以下;平價披薩達美樂外賣員排隊擁擠,大眾家常菜和茶飲增速迅猛,而西餐和自助等高端餐廳相對冷清;

另一個值得關注的現象是,春節期間,海底撈一線城市與三線城市店均叫號數的差距進一步拉大。去年一線城市每日店均平均落后三線城市約13桌,今年這一差距增至約31桌。低線城市餐飲行業恢復度比高線城市更佳。

2024年,多位業內分析師對餐飲行業仍保持相對保守的態度,他們更看好在價格中更具優勢以及加速下沉、擴張的品牌,比如百勝中國和達美樂。

02

百勝中國財報啟示

肯德基、必勝客成為中國餐飲市場的增長亮點。

根據百盛中國年前發布的2023年全年以及第四季度財報,公司業績多項指標創下新高,其中公司系統銷售額同比增長21%,核心經營利潤同比增長了79%;期內餐廳利潤率達16.3%,已超過2019年同期水平。

公司將成功在很大程度上歸功于低價策略的推動,例如肯德基在中國的門店推出了價格低于20元的漢堡包、薯條和飲料套餐;必勝客中約20%的披薩價格低于50元。

其有效性也反映在財報中,2023第三季度,肯德基平均客單價下降5%,同店客流量增長9%,同店銷售額同比增長4%;必勝客平均客單價下降9%,同店客流量同比增長12%,同店銷售同比增長2%。

而支撐起低價策略的背后是西式快餐的高度標準化,使其在高效供應和成本控制方面更具優勢。百勝作為行業的標桿,已于超過800個供應商合作,本土化比例高達98.7%,一些單品銷售額甚至超過了五億,且大多數單品銷售額都在一百萬以上。

百盛中國去年的另一個關鍵詞是下沉。

根據公司的披露,已有超過一半的新店鋪開設在下沉城市,其勞動力成本和租金更低,但人均消費額與高層城市不相上下,比如長沙租金僅為上海的10%到15%,但人均消費差異并不顯著。

公司對在中國地區的長期增長充滿信心,將仍以兩位數的速度增長門店數量,預計在2024年開設1,500至1,700家凈新店,并在2026年達到2萬家門店。

同時,百勝中國還計劃增加股息并擴大股*回購。2023全年,公司現金股息和股*回購創下分拆上市以來的最高記錄,截至2023年12月31日,公司仍有約15億美元的回購授權可用于未來股*回購。

2024年,百勝中國計劃進一步增加股東回饋力度。董事會宣布每股現金股息增加23%至0.16美元,相當于每股1.25港元,除凈日為3月4日;同時,公司計劃通過公開市場交易在美國和香港回購12.5億美元的普通股。

03

餐飲長牛跨越周期、長盛不衰的“秘訣”

百勝中國首席執行官屈翠容在業績會上同樣強調了門店模型的關鍵性,“降低單店投資,優化單店盈利性,使得百勝中國的新店回報期保持在健康水平,肯德基為2年,必勝客為3年。”

連鎖餐飲想要做大,驅動因素不只有開店擴張,同店增長同樣重要。

參考美國市場的連鎖餐飲長牛,如Wingstop、墨式燒烤、星巴克、麥當勞、達美樂披薩等,往往能做到持續10-20年的同店增長,最終決定了擴張周期的延續性。

但中國餐飲公司很少有超過3年的同店增長,增長主要依賴于快速擴張,帶來的后遺癥就是部分公司在高速擴張后會出現低效門店過多、供應鏈跟不上、競爭對手不斷涌現等問題,拉低同店增速甚至轉負,業績估值雙殺。

(美國與中國不同領域龍頭連鎖餐飲企業同店增長表現對比,資料來源:弘則研究)

弘則研究在《連鎖餐飲行業研究框架》報告中,對美國連鎖餐飲長牛的持續同店增長歸結為三個關鍵因素:1、線上外賣、Drive-thru等業務拓展帶來的客流增加;2、品類擴張和產品、服務創新帶來的客單價提升;3、會員體系運營帶來的復購頻次提升。

舉例來看,管理團隊換血后取得持續6年同店增長的達勢股份外賣占比超過70%,高于行業平均的50%。

與大多數餐飲企業依賴線下商場人流和第三方外賣不同,公司在國內建立成熟自有交易平臺/系統,自有線上渠道交易占比在2023年達到60%以上,第三方平臺訂單的占比僅有36%左右。公司在國內會員人數已突破1000萬人,活躍會員的數量比例超過50%。

同樣注重自有會員體系的瑞幸咖啡,不僅消費用戶數已經突破5000萬,用戶和消費數據完全由公司掌控而非商場物業或外賣平臺手中,也為公司根據實時數據抓取客戶口味喜好,推出“爆品”打下基礎。

從創新角度看,肯德基基于中國人口味推出的新品多汁全雞和牛肉漢堡,超過了公司36年來引以為傲的原味雞肉銷售份額;瘋狂星期四不再是營銷活動,而已成為一種文化現象。在第三季度,星期四的銷售額始終比其他工作日高出約40%。

海底撈在2023全年共推出300余款新品,不僅僅是產品,還通過“跳科目三”“演唱會門口撈人”“推出洗頭服務”各種花活遍地“出圈”,成功擺脫近兩年對重慶火鍋和網紅餐廳的競爭,重新成為食客們關注的焦點。

2月20日,海底撈發布了正面盈利預告。公告顯示,截至2023年12月31日,海底撈年度持續經營業務收入預計將不低于414億元,增加比例不低于33%。

相較于2022年度16.4億元凈利潤(剔除特海國際業務),海底撈2023年凈利潤將不低于44億元,這一增長主要歸因于海底撈餐廳翻臺率的提升和營運效率的改善。

04

總結

總的來說,隨著開年餐飲數據的超預期,以及百盛中國、海底撈業績的披露,以外資為主的投資者對港股餐飲關注度有明顯提升。但顯然,2024年,餐飲業將繼續面臨客單價下滑和出清,聚焦性價比戰略以及對下沉市場門店的爭奪,是餐飲行業2024年最值得關注的焦點。

餐飲行業的長牛也不僅僅依賴于開店擴張,同店增長同樣至關重要,尤其是在門店密度已經不低的情況下,可以拉長公司異地擴張的時間周期,這也是國際巨頭們經久不衰的關鍵。