量販零食烈火烹油,行業混戰愈發激烈。

去年開始,資本注入和并購都成為行業主旋律。萬辰集團先后收購好想來、來優品、吖滴吖滴、陸小饞、老婆大人等5家零食品牌跨界加入零食戰場。11月,國內零食量販兩大巨頭“趙一鳴零食”與“零食很忙”官宣合并,引發熱議。

馬太效應之下,行業變成“兩超多強”的競爭格局,可以預見的是,2024年將是零食很忙和萬辰系之間的直接較量。當鮮品食用菌的主營業務失利,萬辰試圖跨界靠量販零食逆風翻盤,到底會有多少勝算?

01

被迫轉型

一直以來,萬辰生物所從事的業務都是鮮品食用菌的研發、工廠化培育與銷售,主要產品為金針菇、真姬菇等,只是,在多種因素的制約下,食用菌企業業績不穩,成長性不足,上市當年,萬辰就因食用菌價格大跌、原材料價格上漲,導致公司業績大跌75.61%。

成長困境之下,公司面臨急速轉型。

2022年8月,公司和實際控制人之一的王澤寧與股東共同出資成立南京萬興,開始量販零食連鎖經營業務,開啟第二曲線自救。

為什么是零食賽道?

憑借效率更高,同時滿足用戶“多快好省”需求的特性,量販零食行業成為過去三年消費行業增長最快的細分賽道之一,在各行業都紅海的情況下,量販零食展現出巨大的想象空間。

目前,整個量販零食行業總體呈現出小而散的局面,市場集中度不高,而這或許也正是萬辰跨界進入的考量。通過資本助推跑馬圈地,從而利用規模效應控制供應鏈,減少渠道的流通環節達到降低成本的目的,最終得以提供更便宜的終端價格來競爭。

但硬幣的反面是,對于量販零食店而言,資金和管理門檻都不高、產品同質化嚴重,多個品牌共用一個供應商的現象屢見不鮮,在這樣一個行業,低價卷規模便成為最大的核心競爭力之一。

賽道優略勢異常明顯。2024年開年,行業價格戰如約而至,量販零食門店的折扣從6.8折一路降到4.2折,數據顯示,截止2024年初,全國量販零食門店已達四萬家,而新注冊企業數量還在呈上升趨勢,未來量販零食行業將面臨更加嚴峻的挑戰。

從戰略來看,萬辰集團今年初宣布投入12億打南方市場,開展高補貼式競爭,萬辰已經打算深入零食很忙腹地,2024年將頭部品牌爭奪戰無疑將變得更加血腥。

而消費行業分析師于盛梅表示:目前量販零食的市場還在快速擴容,預計未來兩年內將看到量販零食市場的飽和度。

換言之,萬辰還有輾轉騰挪的時間和空間,只是,它能否撐到全面勝利的時候呢?

02

盈利迷局

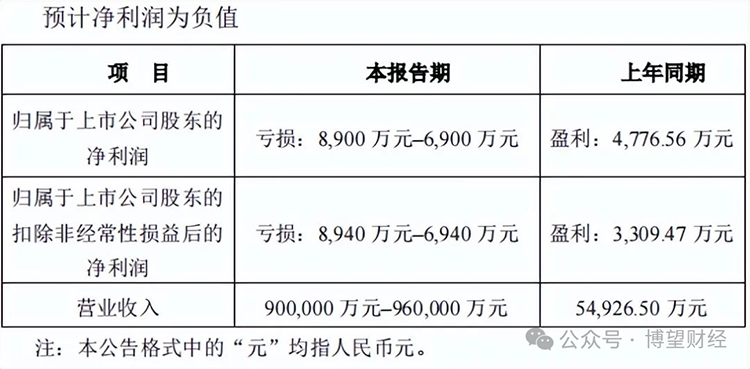

1月19日晚間,萬辰集團發布2023年度業績預告,預計全年實現營收90億至96億元,凈虧損卻達到8900萬元至6900萬元,這是萬辰集團自2014年以來的首次虧損。

對于虧損的原因,萬辰歸因于食用菌業務毛利率下滑以及量販零食業務仍處于快速擴張階段,成本投入較多所致。

2023年萬辰集團大肆收購、合并,截至2023年12月,萬辰集團(好想來、來優品、吖嘀吖嘀、陸小饞)門店數量超過5000家,但是,值得一提的是,2023年其閉店率也處在8%-10%之間,比起同行較高。

而快速整合的代價便是負債持續身高以及現金流危機。

據財報來看,截至今年6月末,公司資產負債率由上年的27.96%增至68.93%,在三季報后資產負債率繼續上升增至74.86%,短期借款更是高達4.69億元,經營性現金流-6092萬元。

同時,橫向對比來看,在所有頭部零食品牌里,良品鋪子、來伊份、一鳴零食毛利率分別為28.54%、42.48%、30.18%,同行業平均水平也在33.73%,而萬辰的毛利率只有7.91%,并且這一差距還在隨著業務擴張逐漸拉大。而其對應的凈利率同樣差距較大,零食很忙5000家店對應凈利率超過3%,但萬辰6000家店凈利率僅有1.65%。

在《博望財經》看來,目前兩方仍然處于競爭白熱化階段,短時間內萬辰必須策馬狂奔不斷燒錢,在價格戰未結束之前,萬辰的盈利能力不僅很難出現改善,或將持續下降。

03

惡戰隱患

作為一個本身沒有什么壁壘的賽道,量販零食最終一定會陷入紅海競爭。

量販零食的加入必然擠壓三只松鼠、良品鋪子、鹽津鋪子等品牌部分的市場份額,但是傳統零售也或將加大量販零食店的布局,最終局面只能是互相殘殺。

然而,缺錢的萬辰真的有能力維持這場龍爭虎斗的惡戰嗎?

如果參考海外市場,無論是Costco還是達樂一元店,高性價比、高周轉的零售特性有明顯穿越周期的屬性。但是,在食品產業分析師朱丹蓬看來,量販零食是以規模效應為主、品牌效應為輔,供應鏈為補充的發展模式,由此看萬辰的短板非常明顯。

萬辰以菌類業務起家,零食板塊的資源、能力有限,在量販零食賽道萬辰實際上屬于非專業戶,如今行業進入高度同質化和高競爭度的發展節點,在此背景下萬辰的勝算其實很小。

去年8月,萬辰定下2023年-2025年目標:公司營業收入分別達到35億元、40億元和45億元。而公司的食用菌業務收入常年維持在4-5億元,很難有大的增長,所以業績目標的實現,大部分得依靠量販零食業務。

但是,現在來看,新業務的競爭最終只能變成拼資本、拼規模的游戲。而量販零食低客單、低毛利的模式,也對品牌的精細化運營提出更高的要求,沒有給顧客帶來其他價值的動作只會越來越無效。

今年開始,萬辰系與趙一鳴兩個品牌已經短兵相接,“翻牌”惡性競爭。1月20日,萬辰系加盟商在社交平臺上發布聯合聲明,抵制趙一鳴對其 “翻牌” 的行為,次日,零食很忙湖南加盟商也在社交平臺上曝光著錄音稱,有自稱萬辰系招商人員讓其“翻牌”。

根據Tech星球的報道,零食很忙湖南加盟商的曝光錄音稱,“根據業績最低20萬的補貼,再加上每個月進貨額有返租返利,邀請你們翻牌。”

在這個低壁壘的新興市場,品牌之間的守陣地、拓市場已經沒有了其他手段,只能利用破壞行業生態的惡性手段競爭。

國聯證*在報告中提到,整個行業能達到7萬家門店,相比于茶飲市場,量販零食賽道應該很難出現多個萬店品牌。

萬辰和零食很忙都在“重拳出擊”爭奪有限空間下的上岸機會,但是,回到常識,凡是違背市場規律的,一定不會太長久。

End

疫情過后,國內用戶的消費決策趨向理性,更加追求性價比,也讓量販零食站上風口有了更多的生存空間。

只是,消費者對于零食的需求總會到達一個上限,任何一個靠補貼和資本推動快速發展的行業,最終都會變得一地雞毛,無論是網約車、社區團購還是共享單車,沒有例外。