靴子落地,如坊間傳聞一般,始祖鳥母公司已申請赴美 IPO。

當地時間 1 月4 日,安踏旗下的亞瑪芬體育(Amer Sports)宣布,公司已申請將其普通股在紐約證*交易所上市,股*代碼為“AS”。但公司計劃發行的股*數量以及 IPO 價格范圍都尚未確定。但可知,高盛、美銀、摩根大通、摩根士丹利、瑞銀集團為其聯席承銷商。

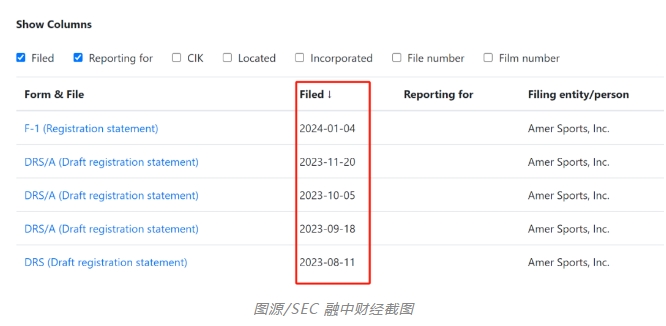

而和 2023 年9 月所傳出的“亞瑪芬正秘密提交美國 IPO 文件,計劃最早 2024 年年初上市”消息如出一轍,亞瑪芬在 2023 年下旬便向 SEC 陸續提交相關文件,赴美 IPO 已是如箭在弦。

對于“亞瑪芬體育”這一企業名稱,或許外界還有些陌生,但只要與“安踏”“始祖鳥”“薩洛蒙”等名詞關聯起來,想必外界會對此了然于心。亞瑪芬體育于 2019 年被安踏收購,公司旗下擁有始祖鳥、薩洛蒙等運動品牌。

簡而言之,亞瑪芬體育實則為始祖鳥 Arc‘teryx、薩洛蒙 Salomon 等品牌的“母公司”。而有意思的是,和亞瑪芬大名鮮為人知不同的是,旗下品牌始祖鳥的沖鋒衣和薩洛蒙的運動鞋,與 lululemon 的瑜伽褲合并被戲稱為“城市中產三件套”,可想而知兩個品牌在特定人群中的受歡迎程度。

值得一提的是,亞瑪芬此次若成功 IPO,也意味著“中國鞋王”安踏體育 (02020.UK;以下簡稱“安踏”),將擁有首個 IPO 的子集團,并由此創造一筆不菲的賬面收益。

01

超級 IPO

不負安踏“豪賭”

按照此前坊間傳聞,亞瑪芬計劃最快 2024 年初上市,并尋求最多或達 100 億美元的估值,約合人民幣超 700 億元。毫無疑問,這是一個超級 IPO。

而更有意思的是,這個超級 IPO 故事的開端,是一樁“中國體育用品史上最大的跨國收購案”,同時也是安踏斥巨資的一場“豪賭”。

時間倒回到 2018 年,彼時由安踏攢局,攜手方源資本、Anamered Investments(露露檸檬創始人 Chip Wilson 持有的投資公司)及騰訊各投資方,組成了一個投資者財團。在當年 12 月,該投資者財團宣布,通過新成立的 Mascot Bidco Oy 公司,自愿性建議公開現金要約收購亞瑪芬體育所有已發行及發行在外的股份。

騰訊在內的其他投資方組成的財團,正式向芬蘭體育用品集團、始祖鳥母公司亞瑪芬(Amer Sports)發出收購要約書。其中,每股要約價格為現金 40 歐元,較其三個月不受干擾成交量加權平均交易價格溢價 43%。亞瑪芬體育全部已發行及發行在外股本的要約收購價值約為 46 億歐元。

在當時,46 億歐元的收購資金約合人民幣 371 億元,這個金額也一舉刷新此前中資企業海外收購案紀錄,也因此被業內人士評價為“中國體育用品行業對外并購的里程碑式的事件”。其中,安踏斥資 15.43 億歐元換來57.85%的持股比例,成為這家國際高端戶外運動品牌的第一大股東。

371 億元這筆金額有多大?要知道,當時主要收購方安踏在當時所發布的 2018 年中期報告顯示,在所報告的 2018 年中期,安踏實現營業收入 105.54 億元、凈利潤為 26.89 億元。而截至 2018 年6 月 30 日,安踏的總資產也不過 206.41 億元。

因此當時市場關注焦點,也主要在于安踏如何籌措收購資金。據中信建投證*報告,彼時,以安踏為代表的財團融資總額為 56.63 億歐元,其中不僅包括約 46 億歐元的股權邀約,還包括 9.5 億歐元需要幫 Amer Sports 償還的債務,以及融資費用等其他費用。而安踏在此次收購中,自有資金出資 7-8 億歐元,承擔債務約 8 億歐元 (5 年期),浮動利率約 2%,并為財團提供 13 億歐元的債務擔保。

在當時,安踏此舉無疑是一場“豪賭”。而且在耗費巨大代價收購亞瑪芬后幾年時間中,由于突如其來的疫情,打亂了安踏原有的“在短期內不會有大的利潤,但應該還是會帶來正數的收益”計劃。財報顯示,2019-2021 年,安踏全資持有亞瑪芬的合營公司 AS Holding 分別虧損 10.92 億元、11.4 億元和 1.54 億元,三年累計虧損近 24 億元。

但安踏對于當時仍處于虧損狀態的亞瑪芬,依舊滿懷期待。2021 年年底,安踏在創立三十周年的關鍵節點上,提出將強化中國、北美與歐洲三大市場的發展,到 2025 年,亞瑪芬將實現 5 個“10 億歐元的發展計劃”。其中包括亞瑪芬旗下的始祖鳥、薩洛蒙和威爾遜三大品牌。

自 2022 年來,隨著始祖鳥、薩洛蒙兩個品牌走紅,亞瑪芬也逐漸實現扭虧為盈。根據安踏財報,2022 年,亞瑪芬收益增長 21.8%,創該合營公司之歷史新高,首次為安踏貢獻了約 2800 萬元的利潤。

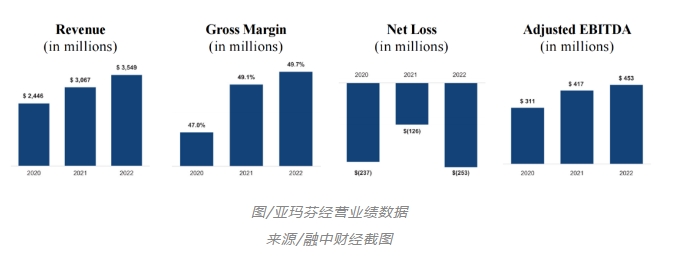

據亞瑪芬體育提交的 F-1 文件顯示,亞瑪芬在 2020 年至2022 年期間的復合年增長率為 20.4%。具體來看,2020 年-2022 年,公司分別實現營收 24.46 億美元、30.67 億美元、35.49 億美元;毛利率分別為 47.0%、49.1%、49.7%;凈虧損分別為 2.37 億美元、1.26 億美元、2.53 億美元;調整后 EBITDA 分別為 3.11 億美元、4.17 億美元、4.53 億美元。

從經營數據來看,亞瑪芬距離安踏當初所立下的“5 個 10 億歐元”戰略目標尚有差距,但與此同時,安踏方面也在加速推進。

02

不停在買買買的安踏

此次赴美 IPO 的亞瑪芬,還是“并購之王”安踏過去幾年品牌版圖擴充的一縷縮影。

往遠地說,2009 年,安踏斥資 3.32 億元從百麗國際手中收購了意大利運動品牌斐樂 FILA 中國區的商標使用權和專營權。此舉,既是安踏收購的第一步,也是安踏擴大全球市場份額和提升品牌影響力的重要戰略舉措。

從上帝視角回過頭看安踏收購斐樂時的 2009 年,彼時還處于安踏的發展早期,起步于福建晉江的安踏定位主要面向國內低線城市,安踏想到旗下缺乏中高端品牌會是品牌戰線的短板,為了補足這一短板,想要進軍國內市場卻連年虧損的斐樂讓安踏看到了希望。

事后,安踏方面提起這筆收購也表示,“FILA 主要走高端運動路線,面向網球、滑雪等細分市場,在國際品牌效應和科技研發方面有優勢,收購有利于安踏搶占高端運動市場份額。”

收購斐樂中國業務,對于安踏來說,也是一場“賭”,不過賭資只有 3.2 億元。安踏董事局主席丁世忠事后也直言,這么做是受到聯想通過收購 IBM 的 PC 業務,打進歐美市場的啟發。丁世忠這個 3.2 億的實驗,最后結果顯而易見,是成功的。因為在 2012 年,安踏的營業收入便全面超越李寧,成為中國市場的第一名,一舉奪下“鞋王”桂冠。

斐樂的成功,給了安踏莫大信心。此后,安踏開始了其不斷“買買買”的收購行動。2015 年,安踏收購了英國運動休閑品牌斯潘迪 Sprandi;2016 年,收購了迪桑特 Descente 在中國區的獨家經營、產品設計、銷售及分銷業務;2017 年收購了韓國高端戶外品牌可隆 Kolon Sport;2019 年收購了亞瑪芬……

2019 年的亞瑪芬收購一案,更是因對價之高、品牌影響力之大而引起了一番業內震動。

對于收購亞瑪芬一案,丁世忠在當時曾表示,“我們將與其他投資者財團的成員緊密合作,全力支持亞瑪芬體育優秀的管理層及團隊保持其卓越的品牌價值,并在投資財團的支持下加速其邁入全新的增長階段。”

更有意思的是,互聯網巨頭騰訊,也是 2019 年這場收購案中投資者財團一員。交易完成后,騰訊持有亞瑪芬 5.63%的股權。

對此,時任騰訊總裁兼執行董事的劉熾平表示,亞瑪芬體育和安踏體育都是體育用品行業中的佼佼者,擁有出色的產品、知名的品牌以及強勁的零售渠道和運營能力。在騰訊先進技術和龐大社交用戶群的有力支撐下,我們期待我們的智慧零售計劃能夠助力亞瑪芬體育和安踏體育提高運營效率,捕捉未來的增長機遇。

回到安踏的“買買買”之旅,往近地說,安踏也收購了一個本土品牌。2023 年 10 月 16 日,安踏發布公告,宣布收購中國女性運動品牌 MAIA ACTIVE 75.13%的股本權益。在收購完成后,MAIA ACTIVE 成為安踏間接非全資擁有的附屬公司。

梳理安踏目前布局的運動服飾品牌陣營,聚集了高端戶外、休閑運動、休閑童裝等多種類型的服飾品牌。不難看出,安踏通過對外投資,其帝國觸角已延伸到運動服飾的各個角落。

03

安踏帝國

一半靠投資撐起

由上可知,斐樂、斯潘迪、迪桑特、可隆、始祖鳥、薩洛蒙……買來的海外品牌構成了安踏帝國的半壁江山。

沒有這些海外品牌的支撐,安踏撐不起一個品牌帝國。

事實上,安踏當前主要業績也是靠并購來的品牌在支撐。安踏于 2024 年 1 月5 日發布的 2023 年全年營運表現數據顯示,2003 年,安踏品牌產品零售金額同比僅錄得個位數的正增長;FILA 品牌產品零售金額同比錄得 10%—20%高段的正增長;所有其他品牌產品零售金額同比錄得 60%—65%的正增長。

盡管安踏 2023 年年報數據還沒公布,但從安踏 2023 年中期報告中不難發現,斐樂一個品牌的營收,便撐起了安踏半壁江山。財報數據顯示,安踏其他兩大主品牌“安踏品牌”及“FILA 品牌”在 2023 年上半年分別實現 141.7 億元及 122.3 億元營收,占總收入比例分別為 47.8%和 41.3%。

盡管隨著斐樂近年來體量的不斷壯大,其年增長比率現已下滑至 10%—20%,不及安踏其他投資品牌 60%—65%的高增長,但收購斐樂這筆投資,安踏還是賺得盆滿缽滿。要知道,安踏 2009 年收購斐樂時,其還處于虧損狀態,后來經過安踏的包裝重塑,如今,斐樂已經成為安踏年度營收貢獻超 200 億元、利潤貢獻超 40 億元的業績支柱之一,成功勾勒出安踏的第二增長曲線。

收購,是品牌向上的捷徑。正如丁世忠所說,“以當今中國公司的品牌運營能力,在 30 年內做出一個始祖鳥或威爾遜,可能性幾乎為零,而通過收購,并以中國市場為潛在增長空間,則可能完成一次脫胎換骨。”

如今,隨著戶外運動的興起,以及始祖鳥和薩洛蒙在國內的走紅,亞瑪芬有望繼斐樂后,成為安踏的又一“增長曲線”。

亞瑪芬在提交的 F-1 文件所言,通過轉變商業模式、投資品牌、擴大地域和制定多渠道戰略來釋放巨大的潛在品牌增長潛力。收購后,公司的收入增長加速,2020 年至 2022 年的復合年增長率為 20.4%,同期毛利率從 47.0%擴大至 49.7%。

并且,在如下圖所示的亞瑪芬所參與的三個細分市場中,亞瑪芬旗下的戶外裝備品牌始祖鳥、戶外越野品牌薩洛蒙、網球裝備品牌威爾遜,這三個核心品牌均是各自細分市場中的佼佼者。“每一個細分市場都由我們的核心品牌之一主導。每個品牌都創造了高品質的技術產品,在各自的類別中脫穎而出,并擁有關鍵的差異化屬性。”亞瑪芬在文件中說道。

與此同時,近年來始祖鳥在大中華區的知名度的提升也有數據支撐。F-1 文件顯示,2018 年,始祖鳥在大中華區僅有 1.4 萬名會員,而截至 2023 年 9 月 30 日,會員數已經增長至 170 萬名。亞瑪芬也直言,“我們在大中華區取得的初步成功很大程度上與始祖鳥的增長有關。”并表示對薩洛蒙制定了和始祖鳥一樣的可重復的劇本。

未來,亞瑪芬能否成為“下一個斐樂”尚未可知,但若亞瑪芬順利 IPO,安踏同樣得以賺得盆滿缽滿。